เฟดส่งสัญญาณตามคาด ตลาดปรับตัวแรงหลังเปลี่ยนนโยบาย | สรุปตลาดประจำสัปดาห์: 8–12 ธันวาคม 2025

ภาพรวมเศรษฐกิจและปัจจัยมหภาค

ตลาดเริ่มต้นสัปดาห์โดยจับตาการประชุมของธนาคารกลางสหรัฐอย่างใกล้ชิด และผลลัพธ์แม้ไม่เหนือความคาดหมาย แต่ส่งผลกระทบอย่างมีนัยสำคัญ ในวันพุธ คณะกรรมการ FOMC ได้ดำเนินการปรับลดอัตราดอกเบี้ย 25 จุดพื้นฐาน ตามที่ตลาดคาดไว้ โดยลดกรอบอัตราดอกเบี้ยเป้าหมายจาก 3.75%-4.00% เหลือ 3.50%-3.75% ซึ่งถือเป็นการยุติยุคอัตราดอกเบี้ยนโยบายที่ระดับ 4% อย่างเป็นทางการ

แม้ถ้อยแถลงของประธานเฟด เจอโรม พาวเวลล์ จะมีลักษณะเป็นกลาง แต่นักลงทุนมองว่าการตัดสินใจครั้งนี้เป็นการยืนยันว่าเฟดได้เข้าสู่ช่วงผ่อนคลายนโยบายอย่างชัดเจน การคาดการณ์ที่ปรับปรุงใหม่ชี้ให้เห็นถึงอัตราดอกเบี้ยที่ต่ำลงในปี 2026 ซึ่งตอกย้ำมุมมองว่านโยบายการเงินจะมุ่งเน้นการพยุงเศรษฐกิจที่กำลังชะลอตัว

อย่างไรก็ตาม ไม่ใช่ผู้กำหนดนโยบายทุกคนที่เห็นด้วย ประธานเฟดสาขาชิคาโก ออสตัน กูลส์บี แสดงความเห็นคัดค้าน โดยระบุว่าเงินเฟ้อยังคงอยู่ในระดับสูง และสภาพตลาดแรงงานยังไม่จำเป็นต้องเร่งปรับนโยบาย ความเห็นดังกล่าวสะท้อนถึงความไม่แน่นอนที่ผู้กำหนดนโยบายเผชิญ โดยเฉพาะหลังการปิดทำการของสำนักงานสถิติแรงงานสหรัฐเป็นเวลานาน ทำให้เฟดต้องดำเนินงานภายใต้ข้อมูลที่ไม่ครบถ้วน

โดยรวมแล้ว ภาวะเศรษฐกิจมหภาคปรับตัวดีขึ้นเล็กน้อย แต่การปรับลดอัตราดอกเบี้ยกลับกระตุ้นให้เกิดการหมุนเวียนของสินทรัพย์ มากกว่าพฤติกรรมรับความเสี่ยงในวงกว้าง เนื่องจากนักลงทุนประเมินตำแหน่งการลงทุนใหม่ในแต่ละสินทรัพย์และภูมิภาค

หุ้น พันธบัตร และสินค้าโภคภัณฑ์

ตลาดหุ้นสหรัฐตอบรับเชิงบวก แม้ผลการดำเนินงานจะแตกต่างกันอย่างชัดเจน ดัชนี Dow Jones Industrial Average พุ่งทำสถิติสูงสุดใหม่ติดต่อกัน ปิดสัปดาห์ที่ระดับสูงสุดเป็นประวัติการณ์ที่ 48,886 จากกระแสเงินทุนไหลเข้าสู่กลุ่มอุตสาหกรรม การเงิน และหุ้นคุณค่าแบบดั้งเดิม

ในทางกลับกัน Nasdaq ปรับลดลงราว 2% หลังการปรับลดดอกเบี้ย เนื่องจากนักลงทุนหมุนเงินออกจากหุ้นเติบโตระยะยาวและหุ้นเทคโนโลยีที่มีมูลค่าสูง ขณะที่ S&P 500 ปิดบวกเล็กน้อย ซึ่งบดบังการเปลี่ยนแปลงผู้นำตลาดที่เกิดขึ้นภายใน

ตลาดพันธบัตรค่อนข้างสงบ อัตราผลตอบแทนพันธบัตรระยะสั้นปรับลดลงสอดคล้องกับการลดดอกเบี้ย ขณะที่อัตราผลตอบแทนระยะยาวทรงตัว เนื่องจากนักลงทุนชั่งน้ำหนักระหว่างสภาพการเงินที่ผ่อนคลายกับความเสี่ยงเงินเฟ้อที่ยังคงอยู่

สินค้าโภคภัณฑ์มีความผันผวน ราคาทองคำปรับขึ้นแตะระดับสูงสุดในรอบ 7 สัปดาห์ใกล้ $4,350 ต่อออนซ์ ได้รับแรงหนุนจากอัตราผลตอบแทนที่แท้จริงที่ลดลงและความต้องการสินทรัพย์ป้องกันเงินเฟ้อที่กลับมา เงินมีการขายทำกำไรอย่างรุนแรง ลดลงเกือบ 4% หลังแตะระดับสูงสุดเป็นประวัติการณ์ที่ $65 อย่างไรก็ตาม ยังคงปิดสัปดาห์ บวก 6% และปรับขึ้นแล้ว 23% ตั้งแต่ปลายเดือนพฤศจิกายน ราคาน้ำมันทรงตัวโดยรวม ได้รับแรงหนุนจากวินัยของ OPEC+ แต่ถูกจำกัดด้วยความกังวลด้านอุปสงค์

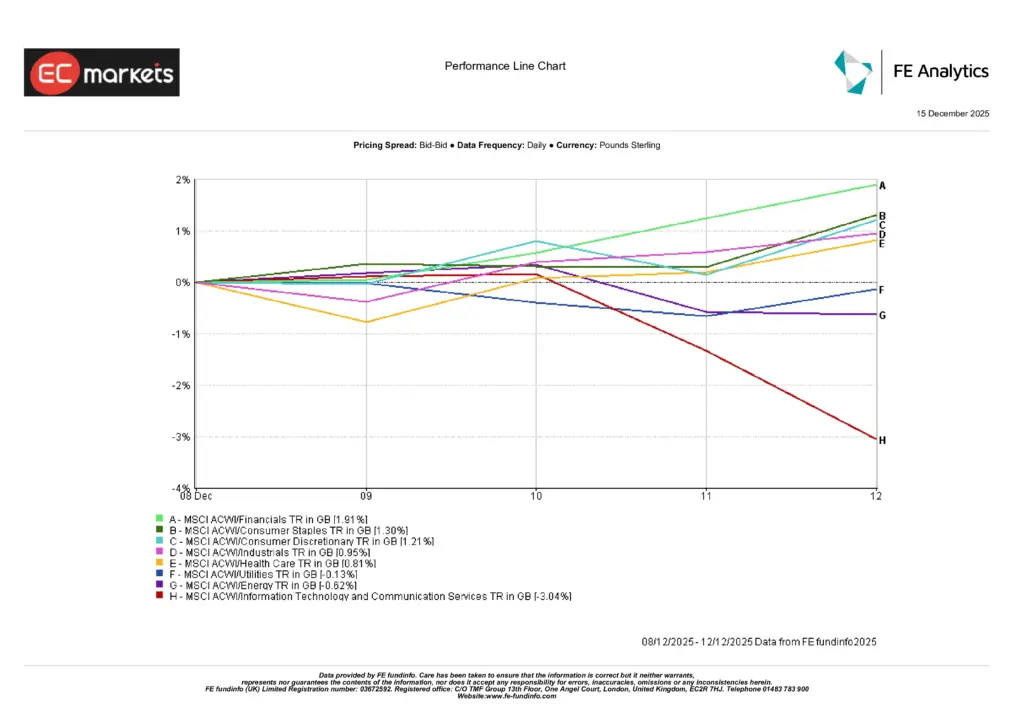

ผลการดำเนินงานรายกลุ่มอุตสาหกรรม

ผลการดำเนินงานรายกลุ่มอุตสาหกรรมตอกย้ำธีมหลักของสัปดาห์นี้: การหมุนเวียน ไม่ใช่การปรับขึ้นทั้งกระดาน

กลุ่มการเงินนำการปรับขึ้น เพิ่มขึ้น 1.91% จากนโยบายที่ผ่อนคลายและบรรยากาศการรับความเสี่ยงที่เอื้อต่อหุ้นคุณค่า กลุ่มสินค้าอุปโภคบริโภคพื้นฐาน เพิ่มขึ้น 1.30% จากความต้องการรายได้เชิงรับ ขณะที่ กลุ่มสินค้าอุปโภคบริโภคฟุ่มเฟือย เพิ่มขึ้น 1.21% จากความคาดหวังว่าอัตราดอกเบี้ยที่ต่ำลงจะช่วยพยุงการใช้จ่ายครัวเรือนเข้าสู่ปี 2026

ด้านลบ กลุ่มเทคโนโลยีสารสนเทศและบริการสื่อสารปรับตัวแย่กว่าตลาดอย่างชัดเจน ลดลง 3.04% หลังนักลงทุนลดสัดส่วนสินทรัพย์เติบโตระยะยาวภายหลังการตัดสินใจของเฟด กลุ่มพลังงาน ลดลง 0.62% จากราคาน้ำมันที่เคลื่อนไหวในกรอบ ขณะที่ กลุ่มสาธารณสุข ลดลง 0.81% และ กลุ่มสาธารณูปโภค ทรงตัวโดยรวม (–0.13%)

ความแตกต่างดังกล่าวสะท้อนถึงสภาพตลาดที่มีการคัดเลือกมากขึ้น โดยผู้นำตลาดเปลี่ยนไปสู่กลุ่มป้องกันความเสี่ยงและหุ้นคุณค่า ขณะที่กลุ่มเติบโตเผชิญแรงกดดันด้านมูลค่า

ที่มา: FE Analytics ดัชนีทั้งหมดเป็นผลตอบแทนรวมในสกุล GBP ผลการดำเนินงานในอดีตไม่ใช่ตัวบ่งชี้ผลตอบแทนในอนาคต ข้อมูล ณ วันที่ 12 ธันวาคม 2025

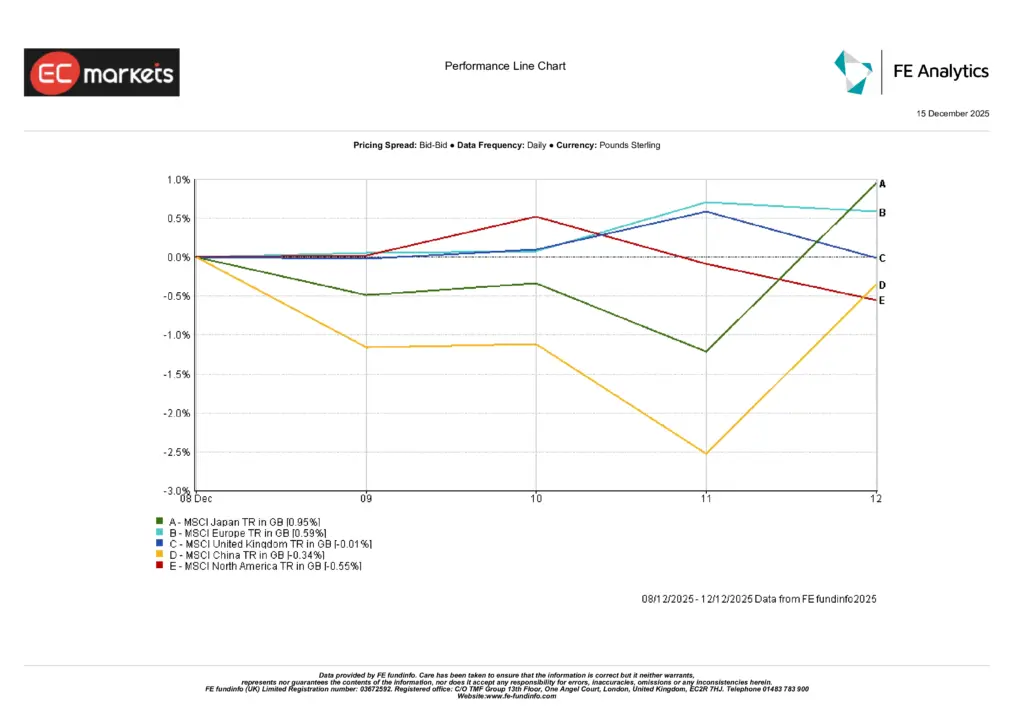

ตลาดภูมิภาค

ผลการดำเนินงานของตลาดหุ้นในแต่ละภูมิภาคมีความผสมผสาน สะท้อนถึงความแตกต่างของนโยบายและการปรับตำแหน่งการลงทุนหลังการประชุมเฟด

ญี่ปุ่นนำผลตอบแทนระดับภูมิภาค โดย MSCI Japan เพิ่มขึ้น 0.95% (GBP) ได้รับแรงหนุนจากเงินเยนที่แข็งค่าและความคาดหวังที่เพิ่มขึ้นว่า ธนาคารกลางญี่ปุ่นอาจปรับขึ้นอัตราดอกเบี้ย ยุโรป (ไม่รวมสหราชอาณาจักร) ตามมา เพิ่มขึ้น 0.59% ขณะที่นักลงทุนจัดพอร์ตอย่างระมัดระวังก่อนการประชุมสุดท้ายของ ECB ในปีนี้

ตลาดสหราชอาณาจักรทรงตัว โดย MSCI United Kingdom เพิ่มขึ้น 0.01% ถูกจำกัดด้วยแนวโน้มการเติบโตที่อ่อนแอ แม้อัตราเงินเฟ้อจะชะลอลง จีนปรับตัวต่ำกว่าตลาด โดย MSCI China ลดลง 0.34% สะท้อนถึงอุปสงค์ภายในประเทศที่อ่อนแอและแรงกระตุ้นเศรษฐกิจที่จำกัด

อเมริกาเหนือปรับลดลง 0.55% จากการหมุนเวียนออกจากหุ้นเทคโนโลยี ซึ่งชดเชยผลบวกจากกลุ่มอุตสาหกรรมและหุ้นคุณค่า

ที่มา: FE Analytics ดัชนีทั้งหมดเป็นผลตอบแทนรวมในสกุล GBP ผลการดำเนินงานในอดีตไม่ใช่ตัวบ่งชี้ผลตอบแทนในอนาคต ข้อมูล ณ วันที่ 12 ธันวาคม 2025

ตลาดสกุลเงิน

ตลาดสกุลเงินตอบสนองอย่างชัดเจนต่อการตัดสินใจของเฟด ดอลลาร์สหรัฐอ่อนค่าลงอย่างมาก แม้ถ้อยแถลงของพาวเวลล์จะเป็นกลาง เนื่องจากนักลงทุนให้ความสำคัญกับการยืนยันการเข้าสู่วัฏจักรผ่อนคลายและการคาดการณ์อัตราดอกเบี้ยล่วงหน้าที่ต่ำลง

เงินเยนญี่ปุ่นแข็งค่าต่อเนื่อง ดัน USD/JPY เข้าใกล้ระดับ 155 จากความเชื่อมั่นที่เพิ่มขึ้นต่อการปรับขึ้นดอกเบี้ยของ BoJ ในระยะใกล้ และการคลายสถานะ carry trade ที่ใช้เงินเยนเป็นแหล่งทุน เงินปอนด์และยูโรได้อานิสงส์จากดอลลาร์ที่อ่อนค่า แม้การปรับขึ้นจะถูกจำกัดก่อนการประชุมธนาคารกลางที่กำลังจะมาถึง

ตลาดคริปโทเคอร์เรนซีเข้าสู่ช่วงพักฐานหลังจากการปรับขึ้นก่อนหน้า โดยกระแสเงินทุนเริ่มทรงตัว ขณะที่นักลงทุนประเมินความเสี่ยงใหม่ภายหลังการตัดสินใจของเฟด

แนวโน้มและสัปดาห์ข้างหน้า

ความสนใจของตลาดหันไปสู่ สัปดาห์ที่อัดแน่นด้วยข้อมูลเศรษฐกิจและการกำหนดนโยบาย

ใน ภูมิภาคเอเชียแปซิฟิก ตลาดจะติดตามข้อมูลการผลิตของญี่ปุ่น ยอดค้าปลีก แบบสำรวจภาคธุรกิจของนิวซีแลนด์ และ GDP ของนิวซีแลนด์ ก่อนการประชุม ธนาคารกลางญี่ปุ่น ในวันพฤหัสบดี ซึ่งตลาดประเมินความเป็นไปได้ของการขึ้นดอกเบี้ยราว 75% ส่งผลให้คู่เงินเยนมีแนวโน้มผันผวนสูง

ใน ยุโรปและสหราชอาณาจักร โฟกัสจะอยู่ที่ ข้อมูลการจ้างงานของสหราชอาณาจักร เงินเฟ้อ PPI และ RPI และการตัดสินใจอัตราดอกเบี้ยของ ธนาคารกลางอังกฤษ ซึ่ง คาดว่าจะลดดอกเบี้ย 25 จุดพื้นฐาน ขณะที่ ECB จะประกาศการตัดสินใจครั้งสุดท้ายของปี โดยคาดว่าจะยังไม่เปลี่ยนแปลง แต่ตลาดจะจับตาถ้อยแถลงเกี่ยวกับปี 2026 อย่างใกล้ชิด

ใน อเมริกาเหนือ ตลาดจะกลับมาให้ความสำคัญกับข้อมูลเศรษฐกิจหลัก เมื่อ ตัวเลขการจ้างงานนอกภาคเกษตรของสหรัฐ (16 ธันวาคม) และ ดัชนี CPI (18 ธันวาคม) กลับมาประกาศอีกครั้งหลังการหยุดชะงักของข้อมูล นอกจากนี้ จะมีการเผยแพร่ CPI ของแคนาดา พร้อมถ้อยแถลงจากผู้ว่าการแมคเคลม

ท่ามกลางความแตกต่างของนโยบายที่เพิ่มขึ้น สภาพคล่องที่ลดลง และความเชื่อมั่นที่ขึ้นอยู่กับข้อมูลมากขึ้น ตลาดมีแนวโน้มเผชิญ ความผันผวนที่สูงขึ้นจนถึงช่วงสิ้นปี