ธนาคารกลางดำเนินนโยบายแตกต่างกัน ขณะที่ตลาดปรับการคาดการณ์เส้นทางนโยบาย | สรุปตลาดประจำสัปดาห์: 15–19 ธันวาคม 2025

ภาพรวมเศรษฐกิจและมหภาค

ตลาดปิดสัปดาห์การซื้อขายเต็มสัปดาห์รองสุดท้ายของปี 2025 ภายใต้ธีมสำคัญที่ชัดเจนคือ ความแตกต่างของนโยบาย แม้จะมีปัจจัยที่อาจกระตุ้นความผันผวนหลายประการ แต่นักลงทุนส่วนใหญ่ยังคงรักษาสถานะการลงทุนเดิม โดยข้อมูลเศรษฐกิจมหภาคของสหรัฐที่ออกมาแบบผสมยังไม่เพียงพอที่จะบังคับให้ตลาดปรับการคาดการณ์อย่างมีนัยสำคัญก่อนสิ้นปี

การประกาศข้อมูล การจ้างงานนอกภาคเกษตรของสหรัฐ (Non-Farm Payrolls) สองครั้งในสัปดาห์เดียว ถือเป็นจุดสนใจหลัก ข้อมูลยืนยันว่า ภาวะตลาดแรงงานสหรัฐยังคงอ่อนแอ แต่การชะลอตัวยัง ไม่รุนแรงเพียงพอ ที่จะเปลี่ยนมุมมองต่อเส้นทางการผ่อนคลายนโยบายของธนาคารกลางสหรัฐ ส่งผลให้การคาดการณ์การลดดอกเบี้ยใน เดือนมีนาคม 2026 ยังคงใกล้เคียง 50-50 และตลาดหลีกเลี่ยงความผันผวนที่หลายฝ่ายคาดไว้

ข้อมูลเศรษฐกิจอื่น ๆ ของสหรัฐสะท้อนภาพที่หลากหลาย ยอดค้าปลีกออกมาดีกว่าคาด โดย กลุ่มควบคุมเพิ่มขึ้น 0.8% เมื่อเทียบรายเดือน ซึ่งเป็นการเพิ่มขึ้นที่แข็งแกร่งที่สุดนับตั้งแต่เดือนมิถุนายน ความแข็งแกร่งนี้สะท้อน พฤติกรรมผู้บริโภคแบบ K-shaped ที่ชัดเจนยิ่งขึ้น โดยครัวเรือนรายได้สูงยังได้รับประโยชน์จากตลาดหุ้นที่แข็งแกร่ง ขณะที่ผู้บริโภครายได้น้อยยังคงเผชิญแรงกดดันจากค่าครองชีพที่สูง ความไม่มั่นคงด้านงาน และความเชื่อมั่นที่อ่อนแอ

ความแตกต่างของนโยบายธนาคารกลางยังคงเป็นธีมหลัก ธนาคารกลางญี่ปุ่นปรับขึ้นอัตราดอกเบี้ย 25 จุดพื้นฐานสู่ระดับ 0.75% เสริมความเชื่อมั่นว่าการปรับนโยบายกลับสู่ภาวะปกติกำลังดำเนินไป ในทางตรงกันข้าม ธนาคารกลางอังกฤษปรับลดดอกเบี้ย 25 จุดพื้นฐานสู่ระดับ 3.75% โดยผลการลงคะแนนที่สูสีสะท้อนความเห็นที่แตกต่างภายใน และบ่งชี้ถึงเส้นทางการผ่อนคลายที่ระมัดระวัง ขณะที่ ธนาคารกลางยุโรป คงอัตราดอกเบี้ยไว้ โดยยังยึดแนวทางพึ่งพาข้อมูลต่อเนื่องเข้าสู่ปี 2026

โดยรวมแล้ว ภาพรวมเศรษฐกิจมหภาคยังคงอยู่ในภาวะสมดุลอย่างละเอียดอ่อน ตลาดแรงงานเริ่มอ่อนตัว ความคืบหน้าด้านเงินเฟ้อไม่สม่ำเสมอ และเส้นทางนโยบายมีความไม่สอดคล้องกันมากขึ้น

หุ้น ตราสารหนี้ และสินค้าโภคภัณฑ์

ตลาดหุ้นโลกปิดสัปดาห์ในแดนบวกเล็กน้อย แม้ผลการดำเนินงานจะแตกต่างกันอย่างมีนัยสำคัญตามภูมิภาคและกลุ่มอุตสาหกรรม

ตลาดหุ้นสหรัฐมีการเคลื่อนไหวสองช่วง ช่วงต้นสัปดาห์เผชิญแรงกดดัน โดยเฉพาะหุ้นที่อ่อนไหวต่ออัตราดอกเบี้ยและหุ้นวัฏจักร ก่อนจะฟื้นตัวใน ช่วงปลายสัปดาห์ นำโดยหุ้นเทคโนโลยีขนาดใหญ่และหุ้นที่เกี่ยวข้องกับ AI ดัชนี Nasdaq ฟื้นตัวจากการขาดทุนก่อนหน้า ขณะที่ดัชนีหลักปิดสัปดาห์ในแดนบวกเล็กน้อย

ตลาดตราสารหนี้สะท้อนความแตกต่างด้านนโยบายมากกว่าภาพการผ่อนคลายโดยรวม อัตราผลตอบแทนระยะสั้นของสหราชอาณาจักรลดลงหลังการลดดอกเบี้ยของ BoE อัตราผลตอบแทนญี่ปุ่นปรับสูงขึ้นหลังการขึ้นดอกเบี้ยของ BoJ และอัตราผลตอบแทนสหรัฐเคลื่อนไหวในกรอบ เนื่องจากนักลงทุนชั่งน้ำหนักระหว่างความคาดหวังเงินเฟ้อที่อ่อนลงกับสัญญาณการเติบโตที่ยังยืดหยุ่น

ในตลาดสินค้าโภคภัณฑ์ ทองคำยังคงได้รับแรงหนุนอย่างดี โดยยืนอยู่ในระดับสูงท่ามกลางอัตราผลตอบแทนที่แท้จริงลดลง และความต้องการกระจายความเสี่ยงรวมถึงการป้องกันเงินเฟ้อยังคงอยู่ ราคาน้ำมันปรับตัวลดลง จากความกังวลด้านอุปสงค์โลกและอุปทานที่เพียงพอ แม้จะยังมีความเสี่ยงทางภูมิรัฐศาสตร์ ตลาดคริปโตเคอร์เรนซีมีความผันผวน โดยการเคลื่อนไหวระหว่างสัปดาห์สะท้อนสภาพคล่องที่เบาบางและความอ่อนไหวต่อการเปลี่ยนแปลงทางมหภาคโลก

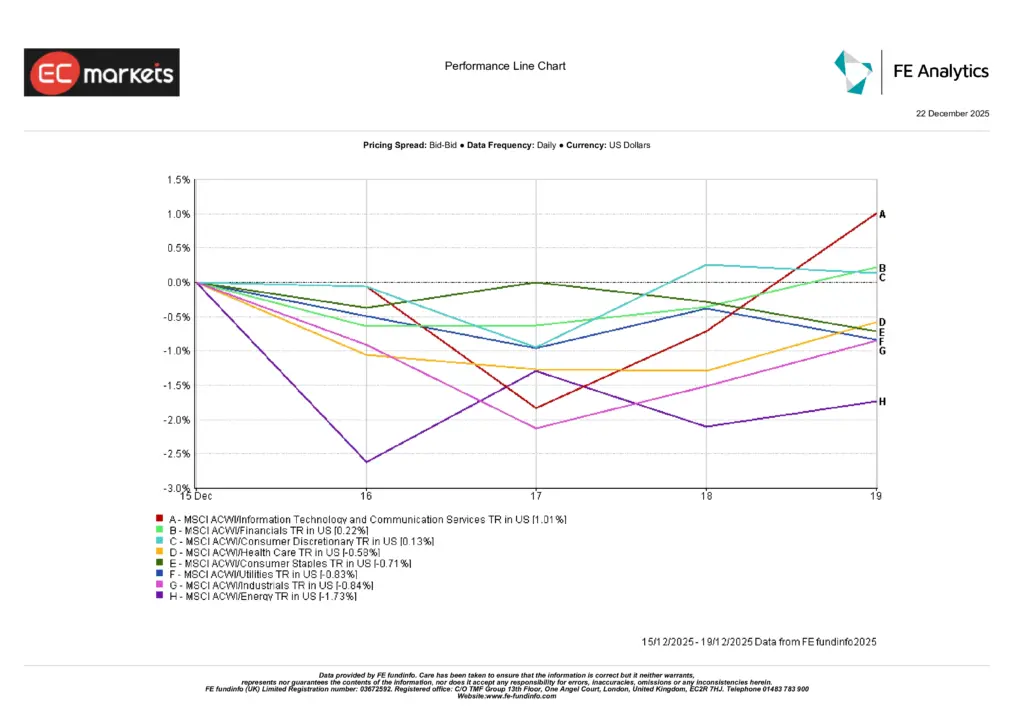

ผลการดำเนินงานตามกลุ่มอุตสาหกรรม

ผลการดำเนินงานของแต่ละกลุ่มอุตสาหกรรมตอกย้ำธีมของ การหมุนเวียนมากกว่าการปรับขึ้นในวงกว้าง

เทคโนโลยีสารสนเทศและบริการสื่อสาร เป็นผู้นำการปรับขึ้น เพิ่มขึ้น 1.01% จากการฟื้นตัวช่วงปลายสัปดาห์ของหุ้นเทคโนโลยีขนาดใหญ่ กลุ่มการเงิน เพิ่มขึ้น 0.22% ได้รับแรงหนุนเล็กน้อยจากบรรยากาศการลงทุนที่ทรงตัว ขณะที่ สินค้าฟุ่มเฟือย เพิ่มขึ้น 0.13% จากการใช้จ่ายโดยรวมที่ยังแข็งแกร่ง

ด้านลบ กลุ่มเชิงรับและวัฏจักรทำผลงานต่ำกว่า กลุ่มสาธารณสุข ลดลง 0.58% สินค้าอุปโภคบริโภคจำเป็น ลดลง 0.71% และ สาธารณูปโภค ลดลง 0.83% อุตสาหกรรม ลดลง 0.84% ขณะที่ พลังงาน เป็นกลุ่มที่อ่อนแอที่สุด ลดลง 1.73% จากราคาน้ำมันที่อ่อนตัวและความกังวลด้านอุปสงค์

ความแตกต่างดังกล่าวสะท้อนสภาพแวดล้อมตลาดที่มีความเลือกสรรมากขึ้น โดยขับเคลื่อนจากวินัยด้านมูลค่าและการจัดสถานะระยะสั้น มากกว่าความต้องการรับความเสี่ยงในวงกว้าง

แหล่งที่มา: FE Analytics ดัชนีทั้งหมดเป็นผลตอบแทนรวมในหน่วยดอลลาร์สหรัฐ ผลการดำเนินงานในอดีตไม่ใช่ตัวบ่งชี้ผลลัพธ์ในอนาคต ข้อมูล ณ วันที่ 19 ธันวาคม 2025

ตลาดภูมิภาค

ผลการดำเนินงานของตลาดหุ้นในแต่ละภูมิภาคมีความผสมผสาน สะท้อนความแตกต่างด้านนโยบาย การเคลื่อนไหวของค่าเงิน และการจัดสถานะช่วงปลายปี

สหราชอาณาจักรเป็นผู้นำผลตอบแทนระดับภูมิภาค โดย ดัชนี MSCI UK ปรับขึ้น 1.28% (คำนวณเป็นดอลลาร์สหรัฐ) ได้รับแรงหนุนจากการลงทุนในหุ้นมูลค่าและปัจจัยด้านค่าเงินหลังการลดดอกเบี้ยของธนาคารกลางอังกฤษ ยุโรป (ไม่รวมสหราชอาณาจักร) ปรับขึ้น 0.42% จากการที่นักลงทุนตอบสนองอย่างสงบต่อท่าทีคงนโยบายของ ECB

อเมริกาเหนือ ปรับขึ้นเล็กน้อย 0.31% โดยแรงหนุนจากหุ้นเทคโนโลยีสหรัฐช่วงปลายสัปดาห์ช่วยชดเชยความระมัดระวังในช่วงต้นสัปดาห์ ขณะที่ จีน เพิ่มขึ้นเพียง 0.07% เนื่องจากความอ่อนแอของอุปสงค์ภายในประเทศยังจำกัดการปรับขึ้น

ญี่ปุ่นปรับตัวแย่กว่าภูมิภาคอื่นอย่างชัดเจน โดย ดัชนี MSCI Japan ลดลง 3.05% หลังตลาดหุ้นตอบสนองเชิงลบต่อการขึ้นดอกเบี้ยของธนาคารกลางญี่ปุ่น ค่าเงินเยนที่แข็งค่าขึ้น และแรงขายทำกำไรหลังจากปรับตัวขึ้นแรงในช่วงต้นไตรมาส

แหล่งที่มา: FE Analytics ดัชนีทั้งหมดเป็นผลตอบแทนรวมในหน่วยดอลลาร์สหรัฐ ผลการดำเนินงานในอดีตไม่ใช่ตัวบ่งชี้ผลลัพธ์ในอนาคต ข้อมูล ณ วันที่ 19 ธันวาคม 2025

ตลาดอัตราแลกเปลี่ยน

ตลาดอัตราแลกเปลี่ยนสะท้อนค่าเงินดอลลาร์สหรัฐที่แข็งค่าขึ้นและค่าเงินเยนที่อ่อนตัวลงอย่างชัดเจน จากความแตกต่างของนโยบายและการปรับคาดการณ์การลดดอกเบี้ยที่ยังจำกัด ดัชนีดอลลาร์สหรัฐปรับขึ้นราว 0.5% ตลอดสัปดาห์ เนื่องจากข้อมูลการจ้างงานไม่สนับสนุนการคาดการณ์การผ่อนคลายนโยบายเชิงรุกมากขึ้นในปี 2026

ค่าเงินเยนเป็นสกุลที่อ่อนค่าที่สุด โดย USD/JPY ปรับขึ้นประมาณ 1.5% หลังตลาดตอบสนองเชิงลบต่อแนวทางการขึ้นดอกเบี้ยของธนาคารกลางญี่ปุ่น และยังคงให้ความสำคัญกับส่วนต่างอัตราผลตอบแทนที่กว้าง ในยุโรป เงินยูโรอ่อนค่าลงเล็กน้อย โดย EUR/USD ปรับลดลงหลัง ECB คงนโยบาย ขณะที่ เงินปอนด์เคลื่อนไหวทรงตัว เนื่องจากการลดดอกเบี้ยของ BoE ได้ถูกสะท้อนในราคาไปแล้ว และความสนใจหันไปที่จังหวะการผ่อนคลายในอนาคต

โดยรวมแล้ว การเคลื่อนไหวของค่าเงินสะท้อนเส้นทางนโยบายเชิงเปรียบเทียบมากกว่าการเปลี่ยนแปลงของความเสี่ยงโดยรวมของตลาดโลก โดยการจัดสถานะช่วงปลายปีช่วยตอกย้ำแนวโน้มเดิม

แนวโน้มและสัปดาห์ข้างหน้า

เมื่อเข้าใกล้ช่วงสิ้นปีและสภาพคล่องลดลง ตลาดมีความอ่อนไหวต่อข้อมูลและสัญญาณเชิงนโยบายมากขึ้น ประเด็นสำคัญในช่วงวันซื้อขายสุดท้ายของปี 2025 ได้แก่:

- การประเมินอย่างต่อเนื่องเกี่ยวกับการปรับนโยบายกลับสู่ภาวะปกติของญี่ปุ่น และผลกระทบที่อาจตามมา

- การจับตาแนวโน้มการเติบโตและเงินเฟ้อของสหราชอาณาจักร หลังการลดดอกเบี้ยของ BoE

- การติดตามข้อมูลตลาดแรงงานและเงินเฟ้อของสหรัฐ เพื่อยืนยันความคาดหวังต่อการผ่อนคลายนโยบายเพิ่มเติมในปี 2026

ในขณะที่เส้นทางนโยบายของธนาคารกลางยังคงแตกต่างกัน ความผันผวนอาจยังอยู่ในระดับสูง ซึ่งตอกย้ำความสำคัญของการจัดพอร์ตอย่างเลือกสรรและการบริหารความเสี่ยงอย่างมีวินัย ก่อนก้าวเข้าสู่ปีใหม่