รูปแบบ High-Tight Flag ของ Nasdaq 100: การต่อเนื่องที่แข็งแรงหรือสัญญาณหมดแรง?

High–tight flag คืออะไร —อธิบายแบบง่าย ๆ? มันคือช่วงที่ราคาพุ่งขึ้นอย่างรวดเร็ว (นั่นคือเสาธง) จากนั้นพักตัวในกรอบแคบและตื้นใกล้จุดสูงสุด (ตัวธง) ก่อนพยายามดันขึ้นอีกครั้ง ในทางปฏิบัติ คุณกำลังมองหาการปรับขึ้นที่แข็งแรง การย่อตัวเพียงเล็กน้อย (ประมาณ 10-25% หรือน้อยกว่า) และสัญญาณว่าฝั่งผู้ซื้อยังคงได้เปรียบ

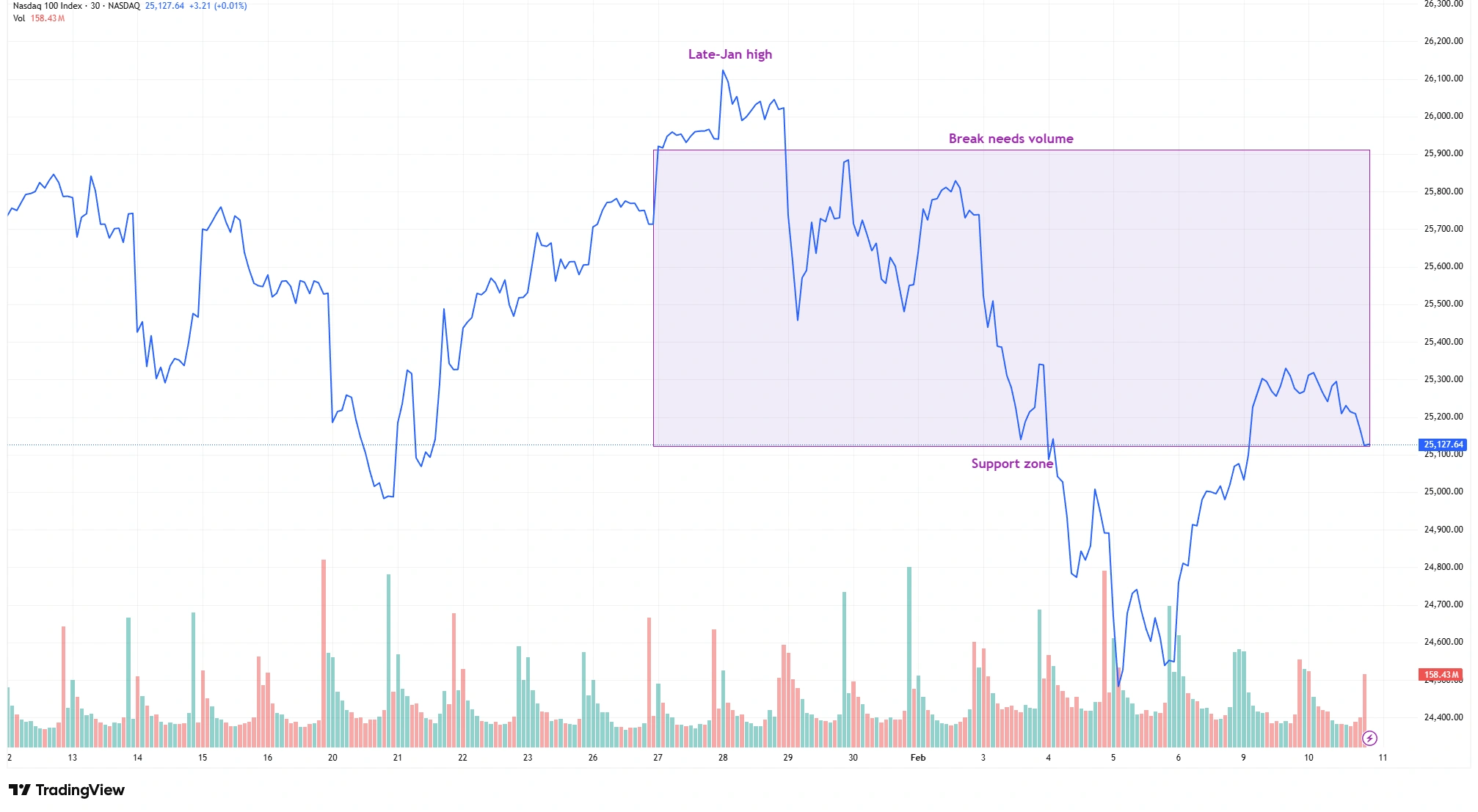

Nasdaq 100 ปรับตัวขึ้นกลับเข้าใกล้บริเวณจุดสูงสุดเป็นประวัติการณ์ช่วงปลายปี 2025 และตั้งแต่ปลายเดือนมกราคมได้เคลื่อนไหวในกรอบแคบ ปัจจุบันซื้อขายอยู่บริเวณกลาง 25,000 จุด ต่ำกว่าจุดสูงสุดล่าสุดใกล้ 26,165 เล็กน้อย โดยพื้นฐานแล้วเป็นการพักสั้น ๆ ใกล้จุดสูงสุดซึ่งดูเหมือนกำลังก่อตัวเป็นรูปแบบธง

เหตุใดรูปแบบนี้อาจเคลื่อนไหวเร็ว: หุ้นเทคโนโลยีขนาดใหญ่พิเศษเพียงไม่กี่ตัว ยังคงเป็นแรงขับเคลื่อนหลัก เมื่อผู้นำเหล่านี้เคลื่อนไหวพร้อมกัน ดัชนีทั้งชุดสามารถพุ่งขึ้นหรือปรับลงได้อย่างรวดเร็ว ความกระจุกตัวนี้หมายความว่า การทะลุกรอบใด ๆ ออกจากช่วงนี้ อาจไปได้ไกลกว่าที่คุณคาดคิด

Nasdaq 100: แนวโน้มขาขึ้น การพักใกล้จุดสูงสุด และค่าเฉลี่ยสำคัญ

แหล่งที่มา: TradingView ดัชนีทั้งหมดเป็นผลตอบแทนรวมในสกุลดอลลาร์สหรัฐ ผลการดำเนินงานในอดีตไม่ใช่ตัวชี้วัดที่เชื่อถือได้ของผลลัพธ์ในอนาคต ข้อมูล ณ วันที่ 11 กุมภาพันธ์ 2026

ดัชนีกำลังทรงตัวในกรอบแคบใกล้จุดสูงสุด ขณะที่ค่าเฉลี่ย 50 วัน และ 200 วัน เริ่มเข้าใกล้กัน—พฤติกรรม “พักหายใจ” ตามปกติก่อนการเคลื่อนไหวครั้งใหญ่

บริบทตลาดปัจจุบัน

เส้นทางนโยบาย เฟดคงอัตราดอกเบี้ยไว้ที่ 3.50%-3.75% ในเดือนมกราคม และแนวทางชี้ไปสู่การผ่อนคลายที่ช้าลงและขึ้นอยู่กับข้อมูลตลอดปี 2026 ซึ่งสนับสนุนสินทรัพย์เสี่ยง แต่ก็เตือนว่าข้อมูลเงินเฟ้อหรือการจ้างงานแต่ละครั้งอาจกระตุ้นการเคลื่อนไหวของราคาอย่างรุนแรง

ฤดูกาลประกาศผลประกอบการ ผลประกอบการไตรมาส 4 และแนวโน้มจากบริษัทเทคโนโลยีขนาดใหญ่ยังคงเป็นปัจจัยสำคัญ นักกลยุทธ์ยังมองว่าเทคโนโลยีเป็นแรงขับเคลื่อนหลักของการเติบโตของกำไรในปี 2026 แต่ความแตกต่างจาก “ความคาดหวังล่วงหน้า” อาจปรับโครงสร้างโมเมนตัมได้อย่างรวดเร็ว

ตลาดมักเงียบก่อนการประกาศสำคัญ แล้วจึงทะลุกรอบอย่างรวดเร็วภายหลัง นั่นมักเป็นช่วงที่รูปแบบธงได้รับการยืนยันหรือถูกทำให้เป็นโมฆะ

ภาพทางเทคนิค

- การเคลื่อนไหวก่อนหน้าและกรอบราคา: จากจุดสูงสุดเดือนตุลาคม 2025 ใกล้ 26,182 ไปจนถึงการทดสอบอีกครั้งปลายเดือนมกราคมใกล้ 26,165 แนวโน้มขาขึ้นโดยรวมยังคงอยู่ ผู้ซื้อยังคงเข้าซื้อเหนือบริเวณ 24,600-24,900 ซึ่งช่วยให้ดัชนีเคลื่อนไหวในโซนแคบใกล้จุดสูงสุด

- คุณภาพของการพักตัว: ตั้งแต่ปลายเดือนมกราคม Nasdaq 100 เคลื่อนไหวในกรอบแคบอย่างสม่ำเสมอบริเวณกลาง 25,000 จุด การเคลื่อนไหวด้านข้างที่สงบเช่นนี้พบได้บ่อยเมื่อตลาดกำลัง “พักหายใจ” หลังการพุ่งแรง เครื่องมือวัดหลายตัวแสดงมุมมองเป็นกลางถึงบวก สอดคล้องกับตลาดที่กำลังเตรียมสำหรับการเคลื่อนไหวครั้งถัดไป

กรอบลักษณะธง: แนวต้าน 25,900-26,200 เทียบกับแนวรับ 24,900-25,100

แหล่งที่มา: TradingView ดัชนีทั้งหมดเป็นผลตอบแทนรวมในสกุลดอลลาร์สหรัฐ ผลการดำเนินงานในอดีตไม่ใช่ตัวชี้วัดที่เชื่อถือได้ของผลลัพธ์ในอนาคต ข้อมูล ณ วันที่ 11 กุมภาพันธ์ 2026

ราคาสะสมกำลังต่ำกว่าแนวต้าน (25,900-26,200) ขณะที่ผู้ซื้อช่วงย่อตัวปกป้องบริเวณ 25,000 การทะลุกรอบอย่างชัดเจนพร้อมปริมาณการซื้อขายที่เพิ่มขึ้นจะยืนยันการต่อเนื่องของแนวโน้ม

- จุดเน้นที่ปริมาณการซื้อขาย: ในรูปแบบเช่นนี้ เทรดเดอร์มักจับตาว่าปริมาณเพิ่มขึ้นหรือไม่เมื่อราคาทะลุกรอบ ปริมาณเบาภายในช่วงพักตัวเป็นเรื่องปกติ แต่การเพิ่มขึ้นเมื่อทะลุกรอบมักเป็นสัญญาณว่าการเคลื่อนไหวมีแรงจริง

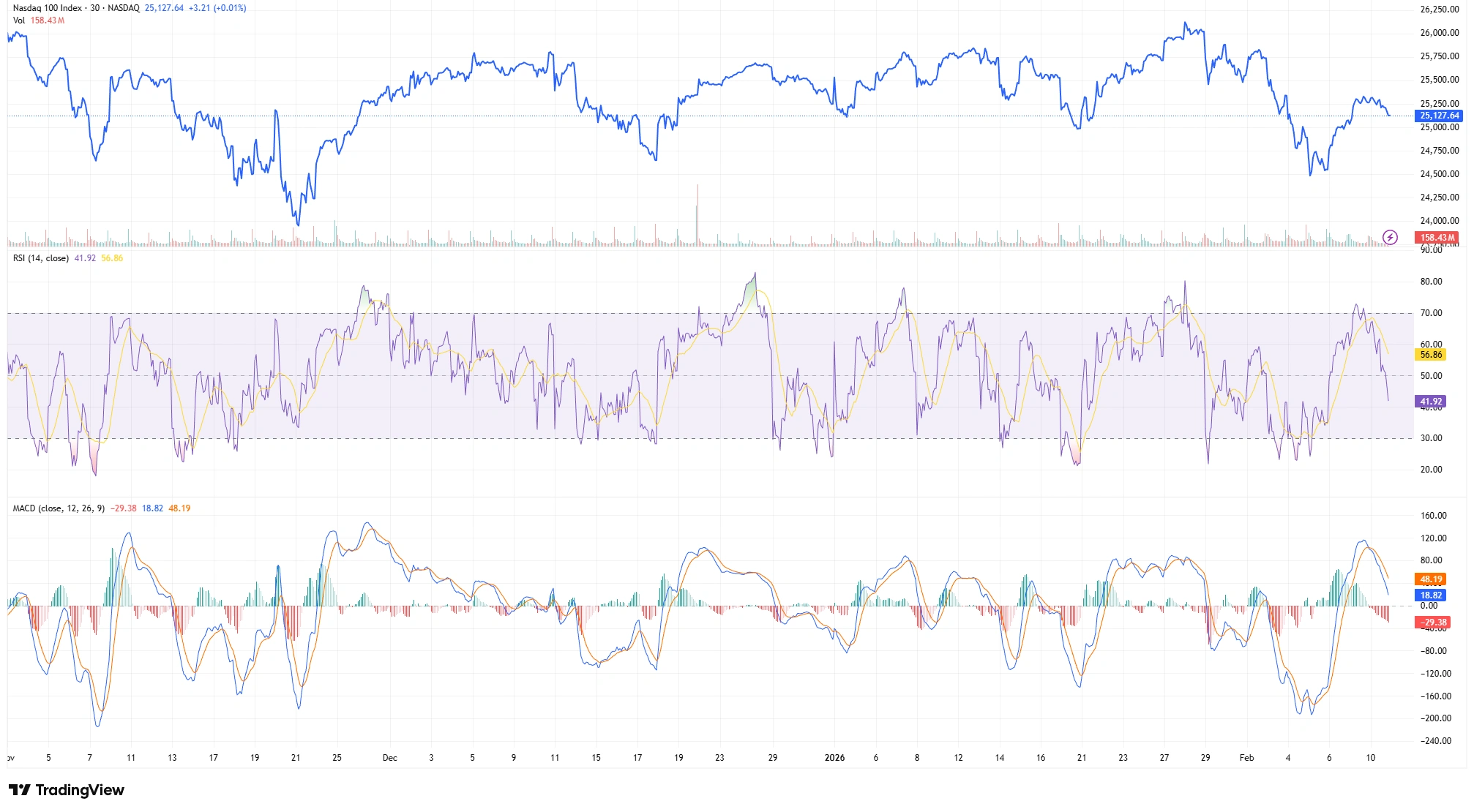

- โมเมนตัม: ค่า RSI ล่าสุดอยู่ช่วงกลาง 40 ถึงปลาย 50 ซึ่งหมายความว่าตลาดยังไม่ร้อนแรงหรือหมดแรง ยังมีพื้นที่ให้โมเมนตัมเพิ่มขึ้นหากดัชนีปรับตัวสูงขึ้น เทรดเดอร์จะจับตาว่า RSI ปรับขึ้นโดยไม่เกิดสัญญาณเบี่ยงเบนเชิงลบ

- จุดอ้างอิงแนวโน้ม: ค่าเฉลี่ยเคลื่อนที่ 50 วันอยู่ที่ประมาณ 25,431 และค่าเฉลี่ย 200 วันประมาณ 25,449 เมื่อค่าเฉลี่ยทั้งสองอยู่ใกล้กัน แสดงว่าตลาดเคลื่อนไหวด้านข้างมานานพอให้แนวโน้มระยะสั้นและระยะยาวเกือบมาบรรจบกัน การยืนเหนือระดับเหล่านี้ช่วยคงมุมมองเชิงบวกในระยะสั้น ขณะที่การหลุดต่ำกว่า โดยเฉพาะพร้อมความผันผวนที่เพิ่มขึ้น อาจบ่งชี้ว่าดัชนีต้องรีเซ็ตลึกกว่านี้ก่อนพยายามขึ้นอีกครั้ง

- ระดับสำคัญ: แนวต้านระยะสั้นอยู่ต่ำกว่าจุดสูงสุดเดิมที่ 25,900–26,200 ขณะที่แนวรับอยู่ระหว่าง 24,000-24,600 ระดับเหล่านี้ถูกจับตามองอย่างกว้างขวางและช่วยกำหนดกรอบการเคลื่อนไหวถัดไป

สถานการณ์ที่ 1 – หากแนวโน้มขาขึ้นดำเนินต่อ

กรณีเชิงบวกจะแข็งแกร่งขึ้นหาก Nasdaq 100 สามารถทะลุ 25,900-26,200 พร้อมปริมาณการซื้อขายที่เพิ่มขึ้น

ในอุดมคติ:

- RSI เคลื่อนไปยังช่วงกลาง 50 ถึงกลาง 60 โดยไม่มีสัญญาณเบี่ยงเบนเชิงลบ

- MACD เริ่มหันขึ้น

- การมีส่วนร่วมของตลาดขยายออกไปมากกว่าแค่หุ้นขนาดใหญ่ไม่กี่ตัว

ทั้งหมดนี้ เมื่อจับคู่กับสภาวะมหภาคที่มั่นคง (ไม่มีเซอร์ไพรส์เชิงเข้มงวด และแนวโน้มกำไรสมเหตุสมผล) จะสนับสนุนการต่อเนื่องของแนวโน้ม

โครงสร้างโมเมนตัม: RSI อยู่ช่วงกลาง, MACD ใกล้พลิกขึ้น

แหล่งที่มา: TradingView ดัชนีทั้งหมดเป็นผลตอบแทนรวมในสกุลดอลลาร์สหรัฐ ผลการดำเนินงานในอดีตไม่ใช่ตัวชี้วัดที่เชื่อถือได้ของผลลัพธ์ในอนาคต ข้อมูล ณ วันที่ 11 กุมภาพันธ์ 2026

RSI อยู่ช่วงกลาง (ยังมีพื้นที่ไปต่อ) และ MACD ใกล้หันขึ้น การทำจุดสูงสุดใหม่โดยไม่มีสัญญาณเบี่ยงเบนเชิงลบจะเสริมกรณีขาขึ้น

สถานการณ์ที่ 2 – หากรูปแบบเริ่มล้มเหลว

สัญญาณเตือนจะปรากฏหาก:

- ราคาทดสอบจุดสูงสุดอีกครั้งแต่โมเมนตัมอ่อนแรง (สัญญาณเบี่ยงเบนเชิงลบ)

- การทะลุกรอบล้มเหลวและราคาปิดกลับเข้าสู่กรอบ

- การปรับขึ้นเกิดบนปริมาณที่อ่อน ขณะที่แรงขายมาพร้อมปริมาณที่หนักกว่า

- ความผันผวนรายวันเพิ่มขึ้นโดยไม่มีความคืบหน้าที่แท้จริง

- ผู้นำตลาดแคบลงอีกครั้ง พึ่งพาเพียงหุ้นเทคโนโลยีขนาดใหญ่ไม่กี่ตัว

สัญญาณเหล่านี้จะเพิ่มโอกาสของการย่อตัวลงสู่ 24,000-24,600 หรือแม้แต่ทดสอบค่าเฉลี่ย 50 วัน ก่อนความพยายามขึ้นรอบใหม่

ระดับสำคัญที่ต้องจับตา

- แนวต้าน (ยอดธง): 25,900-26,200 (โซนจุดสูงเดิม/สถิติสูงสุด)

- แนวรับแรก (ฐานธง / การทดสอบซ้ำ): ~24,900-25,100

- แนวรับรอง (พื้นกรอบ): ~24,000-24,600

- จุดอ้างอิงแนวโน้ม: 50-DMA ~25,450; 200-DMA ~23,740

บทสรุปสำหรับเทรดเดอร์

- เทรดเดอร์สายเบรกเอาท์: พิจารณาเข้าซื้อแบบทยอยเมื่อปิดเหนือกรอบอย่างชัดเจนพร้อมปริมาณ โดยใช้จุดต่ำของวันเบรกเอาท์เป็นจุดยกเลิกที่ชัดเจน ระวังความเสี่ยงจากข้อมูลเศรษฐกิจและข่าวเฟด

- เทรดเดอร์สายกลับสู่ค่าเฉลี่ย: ขายเมื่อราคายืดตัวเกินกลับเข้าสู่รูปแบบธงหากโมเมนตัมเบี่ยงเบนและปริมาณลดลง ทยอยปิดใกล้กลางธงหรือค่าเฉลี่ย การหลุด ~25,000 อาจเปิดทางสวิงเชิงกลยุทธ์สู่ 24,000–24,600

เมื่อผลประกอบการยังหนาแน่น ความเสี่ยงจากช่องว่างราคาข้ามคืนสูง ควรใช้โครงสร้างจำกัดความเสี่ยงหรือจุดหยุดขาดทุนที่แคบลง

มุมมองสุดท้าย

รูปแบบมีแนวโน้มเชิงบวกหากราคายืนเหนือ 25,900-26,200 ด้วยปริมาณที่เพิ่มขึ้นและความกว้างตลาดไม่ถดถอย หากไม่เป็นเช่นนั้น โอกาสหมดแรงจะเพิ่มขึ้น โดย 24,000-24,600 เป็นเป้าหมายเชิงกลยุทธ์ที่สมเหตุสมผลก่อนที่กระทิงในกรอบเวลาที่ใหญ่กว่าจะกลับมาควบคุมอีกครั้ง เช่นเคย: ดูระดับก่อน จากนั้นดูสัญญาณ แล้วจึงกำหนดจุดยืน และผลการดำเนินงานในอดีตไม่ใช่แนวทางที่เชื่อถือได้สำหรับอนาคต