สรุปตลาดไตรมาส 4 ปี 2025, ทบทวนปี 2025 และมุมมองปี 2026

เมื่อปี 2025 ใกล้สิ้นสุดลง ตลาดการเงินยังคงอยู่ในช่วงประเมินผลกระทบจากการเปลี่ยนแปลงนโยบายเชิงรุกในช่วงหลายปีก่อนหน้า ไตรมาส 4 ปี 2025 ไม่ได้นำมาซึ่งแรงกระแทกใหม่ ๆ แต่กลับตอกย้ำประเด็นสำคัญที่ค่อย ๆ ก่อตัวขึ้นตลอดทั้งปี ไตรมาสนี้มอบช่วงเวลาของเสถียรภาพในเชิงสัมพัทธ์ให้กับสินทรัพย์หลายประเภท โดยนโยบายการเงินเริ่มมีความชัดเจนมากขึ้น ขณะที่ข้อจำกัดด้านการคลังกลับเด่นชัดขึ้น บทความนี้จะสำรวจว่าตลาดในไตรมาส 4 ดำเนินไปอย่างไร ปี 2025 ให้อะไรกับนักลงทุนในภาพรวม และปี 2026 อาจนำพาอะไรมาให้ — ผ่านมุมมองของความสมจริงอย่างระมัดระวัง มากกว่าการคาดการณ์เชิงรุกอย่าง大胆

สรุปตลาดไตรมาส 4 ปี 2025

ภูมิทัศน์เศรษฐกิจมหภาค

เมื่อเข้าสู่ไตรมาส 4 การสนทนาเชิงนโยบายส่วนใหญ่ได้ก้าวพ้นประเด็นอัตราดอกเบี้ยสูงสุดไปแล้ว ตลาดเริ่มกำหนดราคาโดยคาดการณ์การปรับลดอัตราดอกเบี้ยเล็กน้อยในปี 2026 โดยเฉพาะในสหรัฐฯ และสหราชอาณาจักร หลังจากเงินเฟ้อชะลอตัวและข้อมูลเศรษฐกิจอ่อนแรงลง ธนาคารกลางมีท่าทีระมัดระวังมากขึ้น พยายามสร้างสมดุลระหว่างความกังวลเงินเฟ้อที่ยังหลงเหลืออยู่กับสัญญาณความเหนื่อยล้าทางเศรษฐกิจที่เพิ่มขึ้น อย่างไรก็ตาม ข้อจำกัดด้านการคลัง โดยเฉพาะในยุโรปและบางส่วนของสหรัฐฯ เริ่มจำกัดความสามารถในการดำเนินนโยบายของรัฐบาล ส่งผลให้เกิดภาพสองด้าน: นโยบายการเงินดูผ่อนคลายมากขึ้น ขณะที่ความเป็นจริงด้านการคลังยังคงตึงตัว ตลาดตราสารหนี้สะท้อนการเปลี่ยนแปลงนี้ โดยพันธบัตรรัฐบาลอังกฤษเพิ่มขึ้น 3.3% และพันธบัตรรัฐบาลสหรัฐฯ เพิ่มขึ้น 0.9% ในไตรมาส 4 ซึ่งสะท้อนมุมมองที่ผ่อนคลายมากขึ้นต่อปี 2026

สรุปตลาดหุ้น

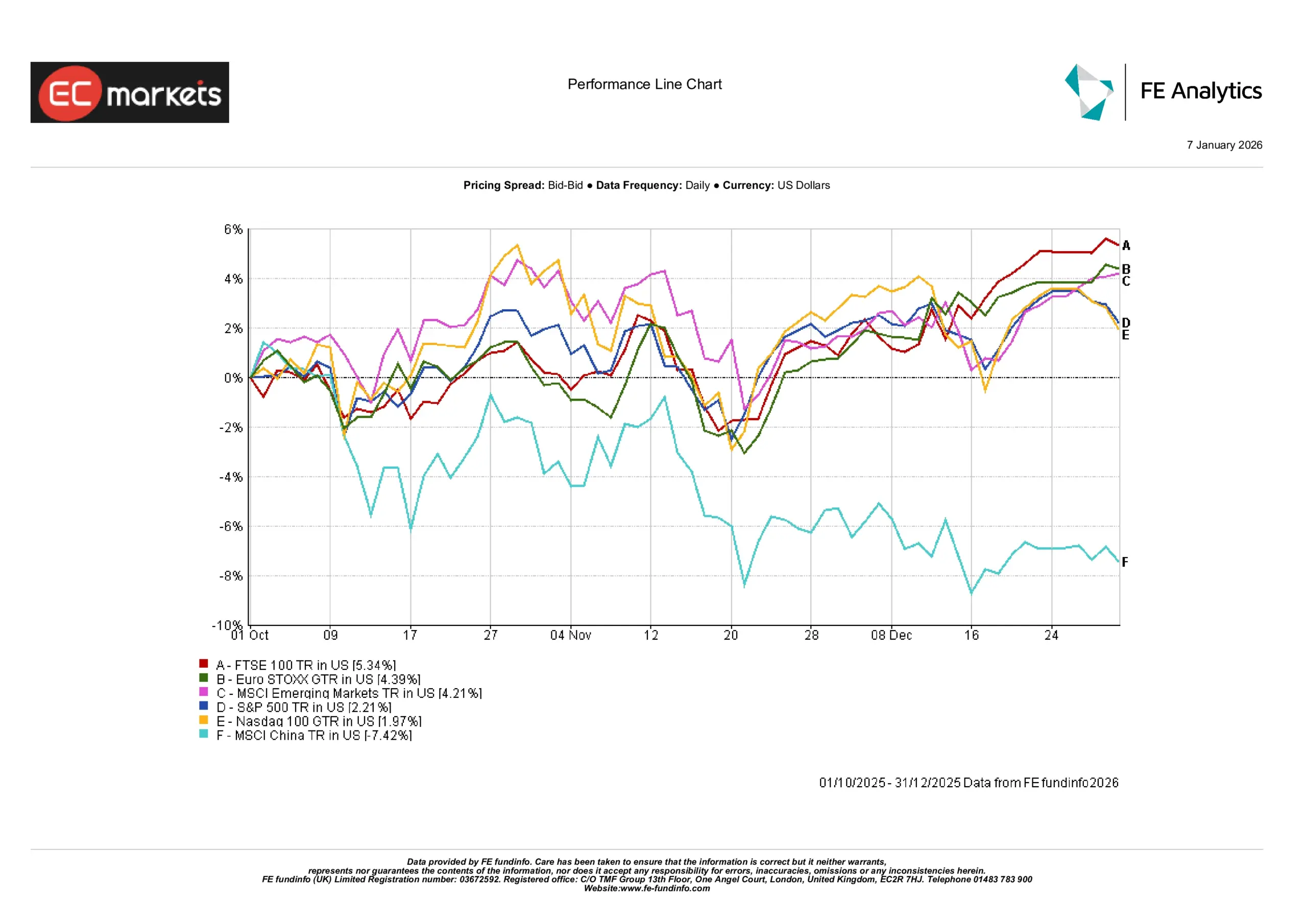

ตลาดหุ้นปิดไตรมาส 4 ด้วยทิศทางที่มั่นคงมากขึ้น โดยได้รับแรงหนุนจากความคาดหวังที่เพิ่มขึ้นเกี่ยวกับการปรับลดอัตราดอกเบี้ยในปี 2026 ดัชนี S&P 500 เพิ่มขึ้น 2.2% ขณะที่ Nasdaq 100 เพิ่มขึ้น 2.0% โดยการปรับตัวขึ้นเป็นไปอย่างพอประมาณมากขึ้นหลังจากการปรับตัวแรงในช่วงต้นปี ตลาดยุโรปทำผลงานได้ดีกว่าเล็กน้อย โดย FTSE 100 เพิ่มขึ้น 5.3% และ Euro STOXX เพิ่มขึ้น 4.4% จากแรงสนับสนุนของเงินเฟ้อที่ผ่อนคลาย ตลาดเกิดใหม่เพิ่มขึ้น 4.2% แต่ MSCI China ลดลง 7.4% หลังความหวังในการฟื้นตัวจางหายไป โดยรวมแล้ว ไตรมาสนี้ให้รางวัลกับความแข็งแกร่ง แต่ยังทิ้งคำถามเกี่ยวกับผู้นำตลาดและความยั่งยืนของแนวโน้มล่าสุด

ผลการดำเนินงานของดัชนีไตรมาส 4 ปี 2025

แหล่งที่มา: FE Analytics ดัชนีทั้งหมดเป็นผลตอบแทนรวมในสกุลดอลลาร์สหรัฐ ผลการดำเนินงานในอดีตไม่ใช่ตัวบ่งชี้ที่เชื่อถือได้ของผลการดำเนินงานในอนาคต ข้อมูล ณ วันที่ 31 ธันวาคม 2025

ผลการดำเนินงานตามกลุ่มอุตสาหกรรม

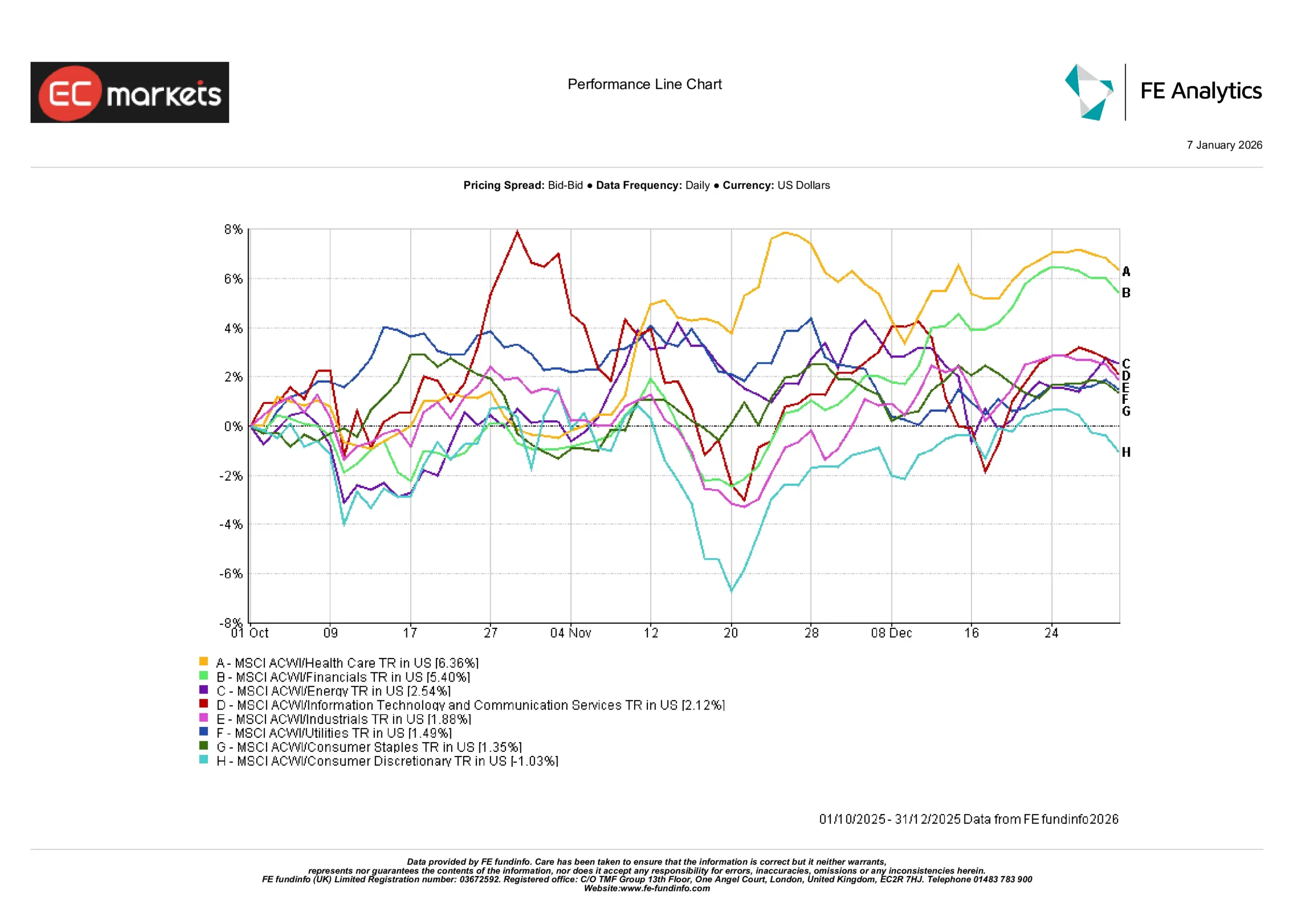

ผลการดำเนินงานของกลุ่มอุตสาหกรรมยังคงไม่สม่ำเสมอในไตรมาส 4 กลุ่มเฮลท์แคร์และการเงินเป็นผู้นำ โดยเพิ่มขึ้น 6.4% และ 5.4% ตามลำดับ สะท้อนถึงคุณภาพเชิงป้องกันและอัตรากำไรที่ปรับตัวดีขึ้น เทคโนโลยีและบริการสื่อสารให้ผลตอบแทนในระดับปานกลาง ขณะที่สินค้าฟุ่มเฟือยสำหรับผู้บริโภคเป็นกลุ่มเดียวที่ปรับตัวลดลง ลดลง 1.0% สาธารณูปโภคและสินค้าจำเป็นปิดบวกเล็กน้อย บ่งชี้ถึงการหมุนเวียนอย่างระมัดระวังมากกว่าการเปลี่ยนผู้นำตลาดอย่างชัดเจน ความกังวลเรื่องความกว้างของตลาดยังคงอยู่ โดยผลกำไรยังคงกระจุกตัวในหุ้นขนาดใหญ่

ผลการดำเนินงานตามกลุ่มอุตสาหกรรม ไตรมาส 4 ปี 2025

แหล่งที่มา: FE Analytics ดัชนีทั้งหมดเป็นผลตอบแทนรวมในสกุลดอลลาร์สหรัฐ ผลการดำเนินงานในอดีตไม่ใช่ตัวบ่งชี้ที่เชื่อถือได้ของผลการดำเนินงานในอนาคต ข้อมูล ณ วันที่ 31 ธันวาคม 2025

ตราสารหนี้

ไตรมาส 4 มอบสภาพแวดล้อมที่มีเสถียรภาพมากขึ้นสำหรับตลาดตราสารหนี้ ผลตอบแทนพันธบัตรรัฐบาลมีความแตกต่างกัน โดยพันธบัตรรัฐบาลอังกฤษโดดเด่นด้วยผลตอบแทน 3.3% ขณะที่พันธบัตรรัฐบาลสหรัฐฯ เพิ่มขึ้นเพียง 0.9% พันธบัตรเยอรมนีและญี่ปุ่นให้ผลตอบแทนติดลบในไตรมาสนี้ สะท้อนเส้นทางเงินเฟ้อและท่าทีของธนาคารกลางที่แตกต่างกัน

ความแตกต่างนี้ยืนยันว่าตราสารหนี้กลับมาเป็นสินทรัพย์ที่ช่วยสร้างเสถียรภาพอีกครั้ง แต่เป็นสินทรัพย์ที่ต้องอาศัยการคัดเลือกอย่างรอบคอบ นักลงทุนไม่ได้เข้าซื้ออายุพันธบัตรแบบไม่เลือกอีกต่อไป แต่ผลการดำเนินงานขึ้นอยู่กับความน่าเชื่อถือของนโยบายระดับประเทศและความแตกต่างของเงินเฟ้อ

ผลตอบแทนพันธบัตรรัฐบาล

แหล่งที่มา: Bloomberg, LSEG Datastream, J.P. Morgan Asset Management ดัชนีทั้งหมดเป็นดัชนีอ้างอิงพันธบัตรรัฐบาลของ Bloomberg ผลตอบแทนรวมแสดงในสกุลเงินท้องถิ่น ยกเว้นดัชนีโลกซึ่งแสดงเป็นดอลลาร์สหรัฐ ผลการดำเนินงานในอดีตไม่ใช่ตัวบ่งชี้ที่เชื่อถือได้ของผลการดำเนินงานในอนาคต ข้อมูล ณ วันที่ 31 ธันวาคม 2025

สินค้าโภคภัณฑ์และสกุลเงิน

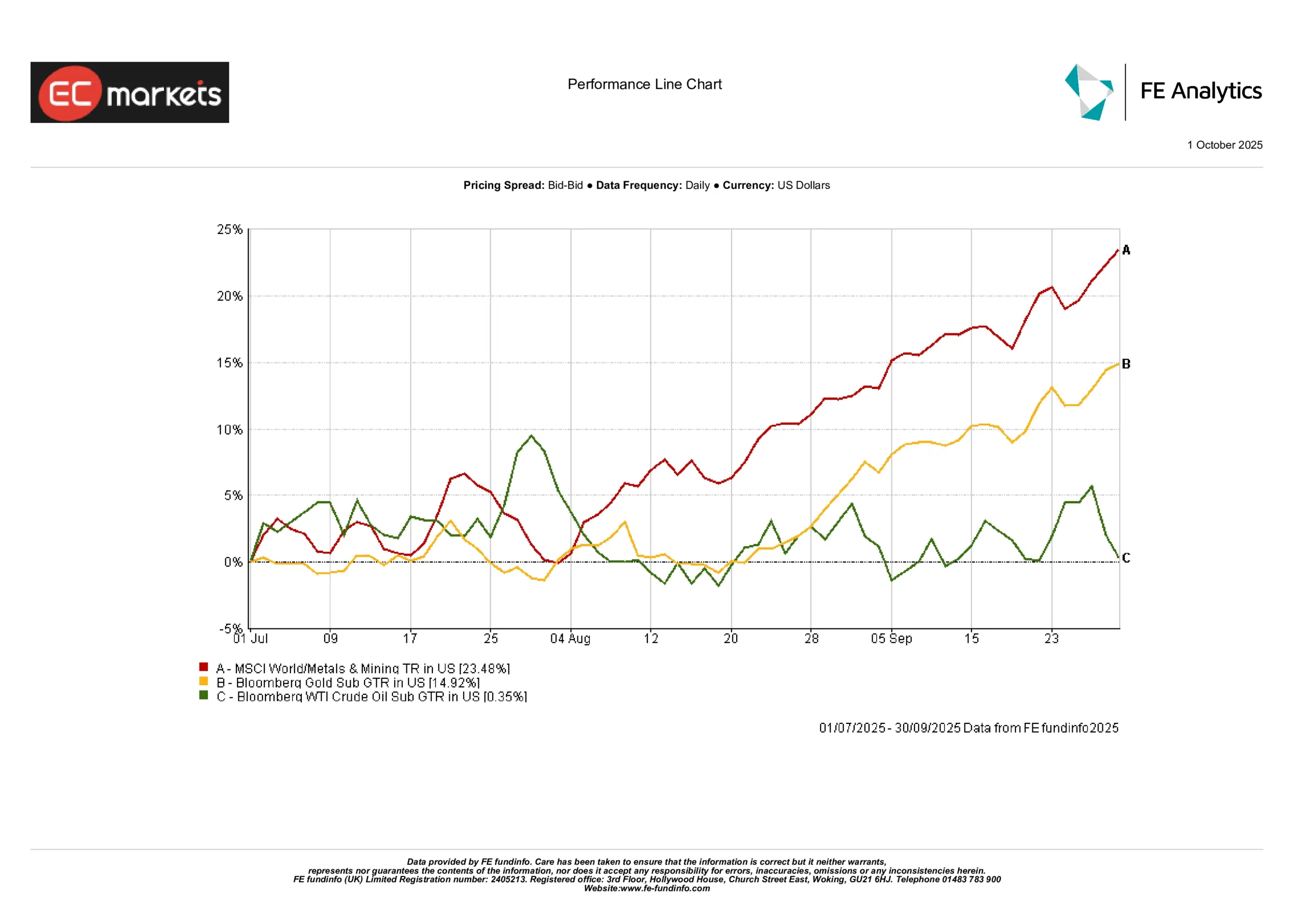

สินค้าโภคภัณฑ์มีความเคลื่อนไหวมากกว่าที่พาดหัวข่าวสะท้อน ทองคำปรับขึ้น 4.9% ในไตรมาส 4 ทำหน้าที่เป็นสินทรัพย์สร้างเสถียรภาพเมื่อความคาดหวังด้านอัตราดอกเบี้ยผ่อนคลาย โลหะอุตสาหกรรมพุ่งแรง โดยดัชนี MSCI World Metals & Mining เพิ่มขึ้น 23.5% จากความหวังในการฟื้นตัวของภาคการผลิตโลกและการสะสมสต็อกเชิงกลยุทธ์ ในทางตรงกันข้าม ราคาน้ำมันเคลื่อนไหวในกรอบ โดยน้ำมันดิบ WTI เพิ่มขึ้นเพียง 0.4% เนื่องจากความตึงเครียดทางภูมิรัฐศาสตร์ถูกหักล้างด้วยอุปสงค์ที่ซบเซา ผลการดำเนินงานที่หลากหลายนี้สะท้อนแรงขับเคลื่อนที่แตกต่างกัน: โลหะมีค่าตอบสนองต่อสัญญาณนโยบาย ขณะที่พลังงานและโลหะพื้นฐานติดตามภาวะความเชื่อมั่นและพลวัตด้านอุปทาน

ผลการดำเนินงานสินค้าโภคภัณฑ์ ไตรมาส 4 ปี 2025

แหล่งที่มา: FE Analytics ดัชนีทั้งหมดเป็นผลตอบแทนรวมในสกุลดอลลาร์สหรัฐ ผลการดำเนินงานในอดีตไม่ใช่ตัวบ่งชี้ที่เชื่อถือได้ของผลการดำเนินงานในอนาคต ข้อมูล ณ วันที่ 31 ธันวาคม 2025

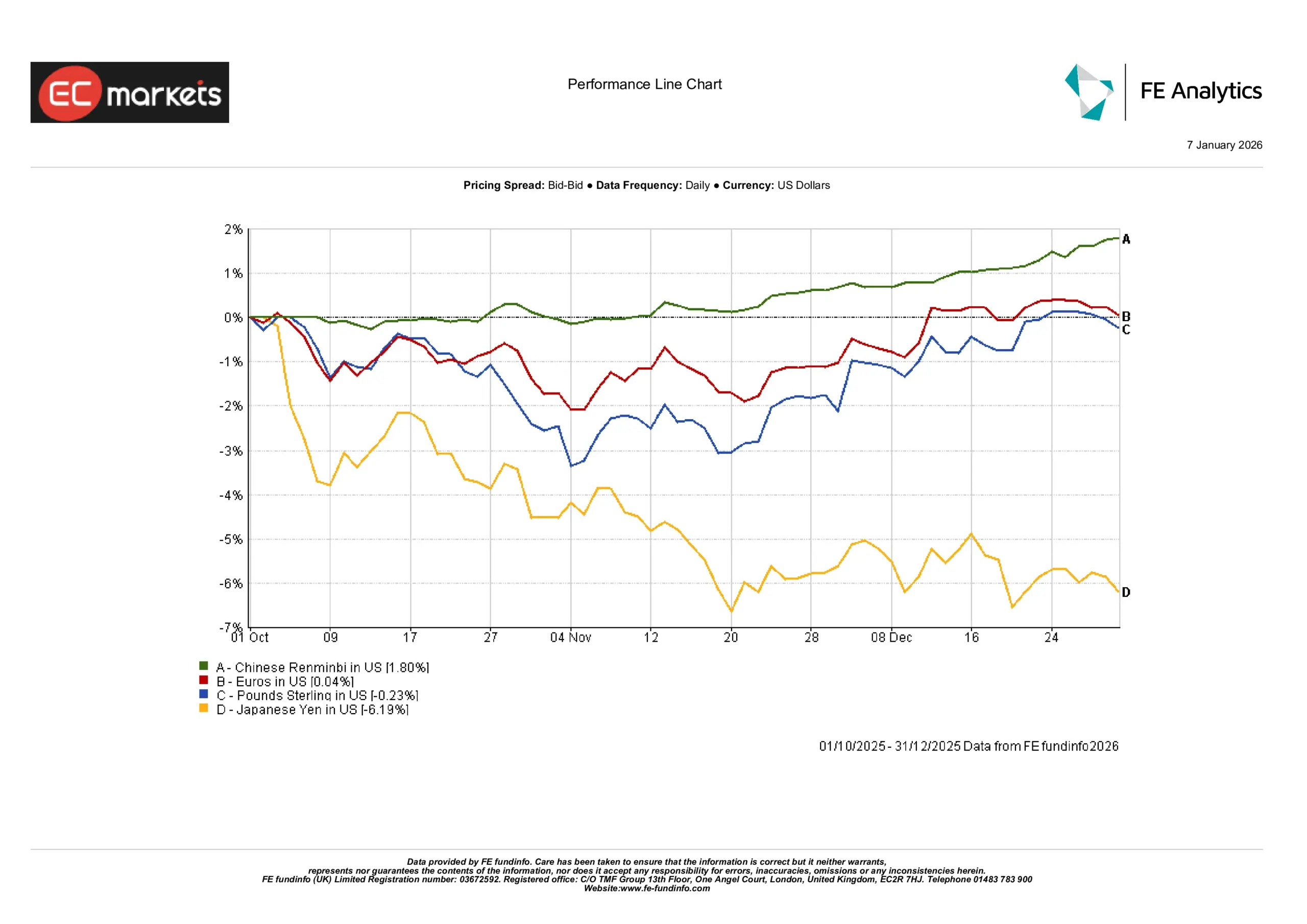

การเคลื่อนไหวของค่าเงินแตกต่างกันในไตรมาส 4 ดอลลาร์สหรัฐค่อนข้างทรงตัวเมื่อเทียบกับยูโรและปอนด์ โดย EUR/USD ไม่เปลี่ยนแปลง และ GBP/USD ลดลง 0.2% เงินหยวนจีนแข็งค่าขึ้น 1.8% จากแรงหนุนของเงินทุนไหลเข้าและเสถียรภาพด้านนโยบาย ในทางกลับกัน เงินเยนอ่อนค่าลงอย่างมีนัยสำคัญ ลดลงมากกว่า 6% เนื่องจากส่วนต่างผลตอบแทนขยายตัว โดยรวมแล้ว สกุลเงินตลาดเกิดใหม่แสดงความแข็งแกร่ง ขณะที่ค่าเงินของประเทศพัฒนาแล้วสะท้อนความแตกต่างของความคาดหวังด้านอัตราดอกเบี้ยและปัจจัยมหภาค

พลวัตค่าเงิน ไตรมาส 4 ปี 2025

แหล่งที่มา: FE Analytics ดัชนีทั้งหมดเป็นผลตอบแทนรวมในสกุลดอลลาร์สหรัฐ ผลการดำเนินงานในอดีตไม่ใช่ตัวบ่งชี้ที่เชื่อถือได้ของผลการดำเนินงานในอนาคต ข้อมูล ณ วันที่ 31 ธันวาคม 2025

ทบทวนปี 2025: ปีแห่งการฟื้นตัวอย่างคัดเลือก

ปี 2025 เป็นปีแห่งการสร้างเสถียรภาพอย่างค่อยเป็นค่อยไป ไม่ใช่การฟื้นตัวเต็มรูปแบบ หลายประเด็นสำคัญได้กำหนดสภาพแวดล้อมของตลาดในปีนี้

การทำให้นโยบายกลับสู่ภาวะปกติโดยไร้มาตรการกระตุ้น

แตกต่างจากรอบการผ่อนคลายในอดีต ปี 2025 ไม่ได้มาพร้อมมาตรการกระตุ้นใหม่ การปรับลดอัตราดอกเบี้ยมีจำกัดหรือเป็นเพียงความคาดหวัง และพื้นที่ทางการคลังยังคงตึงตัว สิ่งนี้สร้างสภาพแวดล้อมที่นักลงทุนต้องพึ่งพากำไรและกระแสเงินสดจากการดำเนินงานมากกว่าปัจจัยหนุนภายนอก

ผู้นำตลาดหุ้นยังคงกระจุกตัว

แม้ดัชนีหุ้นโลกจะปิดบวกตลอดทั้งปี แต่ผลกำไรกลับกระจุกตัว ตลาดสหรัฐฯ ทำผลงานโดดเด่น โดยขับเคลื่อนหลักจากภาคเทคโนโลยี ตลาดยุโรปและตลาดเกิดใหม่ล้าหลัง ตามกราฟดัชนี Nasdaq 100 แซงหน้าดัชนีหลักอื่น ๆ ขณะที่ MSCI China ปิดปีในระดับทรงตัวถึงติดลบ

ตราสารหนี้กลับมาโดดเด่น

หลังจากขาดทุนต่อเนื่องสองปี ปี 2025 ถือเป็นจุดเปลี่ยนของตลาดตราสารหนี้ พันธบัตรรัฐบาลโลกให้ผลตอบแทนทั้งปี 7.0% โดยพันธบัตรรัฐบาลสหรัฐฯ ตามมาอย่างใกล้ชิด พันธบัตรรัฐบาลอังกฤษก็ทำผลงานได้แข็งแกร่งเช่นกัน อย่างไรก็ตาม พันธบัตรยุโรปแกนหลักและญี่ปุ่นยังคงอ่อนแอ แสดงให้เห็นว่าแม้รายได้จะกลับมา แต่การเพิ่มขึ้นของมูลค่าทุนยังไม่สม่ำเสมอ

สินทรัพย์จริงยังคงมีบทบาท

สินค้าโภคภัณฑ์และโครงสร้างพื้นฐานยังคงดึงดูดความสนใจระยะยาว แม้จะขาดแรงส่งด้านราคาอย่างชัดเจน แต่สินทรัพย์ที่เชื่อมโยงกับความมั่นคงด้านพลังงาน การป้องกันประเทศ และห่วงโซ่อุปทาน ยังคงได้รับแรงสนับสนุนเชิงโครงสร้าง สะท้อนธีมกว้างเกี่ยวกับความยืดหยุ่นเชิงกลยุทธ์

ความผันผวนขับเคลื่อนโดยนโยบาย ไม่ใช่ข้อมูล

การประกาศนโยบาย ไม่ใช่ตัวเลขเศรษฐกิจ เป็นปัจจัยขับเคลื่อนตลาด นักลงทุนให้ความสำคัญกับพัฒนาการด้านกฎระเบียบ การคลัง และการเลือกตั้ง มากกว่าตัวเลข GDP หรือเงินเฟ้อรายไตรมาส การเปลี่ยนจุดสนใจนี้ตอกย้ำบทบาทของการเมืองต่อความผันผวนของตลาด

มองไปข้างหน้าสู่ปี 2026: ผลกระทบต่อเนื่องและการปรับตัว

เมื่อก้าวเข้าสู่ปี 2026 สมมติฐานหลายประการในอดีตอาจใช้ไม่ได้อีกต่อไป ตลาดไม่ได้เตรียมรับมาตรการกระตุ้นขนาดใหญ่ และนักลงทุนให้ความสำคัญกับเงินเฟ้อสูงสุดหรือการขึ้นดอกเบี้ยน้อยลง ความสนใจหันไปที่ผลกระทบของอัตราดอกเบี้ยที่สูงต่อฐานะการเงินและระบบการเงินมากขึ้น

อัตราดอกเบี้ยสูงต้องใช้เวลาในการส่งผล

ต้นทุนการกู้ยืมอยู่ในระดับสูงมานานพอที่จะส่งผลต่อการใช้จ่ายของครัวเรือน อัตรากำไรของภาคธุรกิจ และงบประมาณภาครัฐ แต่ผลกระทบเหล่านี้ไม่สม่ำเสมอและเกิดขึ้นล่าช้า ปี 2026 อาจเผยให้เห็นแรงกดดันแบบค่อยเป็นค่อยไปมากขึ้น โดยเฉพาะในอสังหาริมทรัพย์เชิงพาณิชย์ เครดิตหุ้นขนาดเล็ก และภาคส่วนที่มีเลเวอเรจสูง

งบดุลสำคัญกว่าการเติบโต

ตลาดมีแนวโน้มให้รางวัลแก่บริษัทที่แสดงวินัยด้านกระแสเงินสดและการควบคุมหนี้สิน เมื่อการสนับสนุนจากนโยบายการเงินลดลง ปัจจัยพื้นฐานจึงมีความสำคัญมากขึ้น การเปลี่ยนแปลงนี้อาจเอื้อคุณภาพมากกว่าโมเมนตัม และความยืดหยุ่นมากกว่าความเร็ว

ภาระหนี้จำกัดทางเลือกเชิงนโยบาย

หนี้ที่สะสมมาหลายปีเริ่มถูกมองข้ามไม่ได้อีกต่อไป เมื่อค่าใช้จ่ายในการรีไฟแนนซ์เพิ่มขึ้น ความยืดหยุ่นทางการคลังก็ลดลง สิ่งนี้มีความสำคัญทั้งต่อแผนการลงทุนภาครัฐและความสามารถในการรองรับแรงกระแทกทางเศรษฐกิจ

ความกว้างของตลาดจะดีขึ้นหรือไม่?

หนึ่งในคำถามสำคัญคือ ความแข็งแกร่งของตลาดหุ้นจะกระจายตัวมากขึ้นหรือยังคงพึ่งพาผู้นำไม่กี่ราย การปรับขึ้นที่หลากหลายมากขึ้นจะสนับสนุนความยืดหยุ่นของพอร์ตในระยะยาว ขณะที่การกระจุกตัวเพิ่มความเปราะบาง

ธีมเชิงโครงสร้างยังคงเป็นจุดสนใจ

การเปลี่ยนผ่านพลังงาน การป้องกันประเทศ และโครงสร้างพื้นฐาน ยังคงเป็นธีมการลงทุนระยะหลายปี เสน่ห์ของธีมเหล่านี้ไม่ได้อยู่ที่ข้อมูลรายไตรมาส แต่เป็นพันธสัญญาระยะยาว

ภูมิรัฐศาสตร์และการเลือกตั้งนำมาซึ่งความผันผวน

ด้วยการเลือกตั้งสำคัญที่กำลังจะมาถึงในปี 2026 สัญญาณเชิงนโยบายอาจครองพาดหัวข่าวและการตอบสนองของตลาด ความผันผวนทางการเมือง มากกว่าความประหลาดใจทางเศรษฐกิจ อาจกลายเป็นปัจจัยเสี่ยงระยะสั้นที่สำคัญ

บทสรุป: ปีแห่งการคัดเลือกและความอดทน

ปี 2026 ไม่ได้ดูเหมือนจุดเริ่มต้นของวัฏจักรขาขึ้นรอบใหม่ และก็ไม่เหมือนช่วงวิกฤตในความทรงจำที่ผ่านมา หากแต่เป็นช่วงกึ่งกลาง: ปีที่ถูกหล่อหลอมโดยเสียงสะท้อนของนโยบายในอดีต ข้อจำกัดด้านความสามารถในการรับภาระหนี้ และความจำเป็นในการจัดพอร์ตอย่างรอบคอบ

นักลงทุนที่ให้ความสำคัญกับความสมดุล การกระจายความเสี่ยง และกระแสเงินสด มีแนวโน้มจะสามารถนำทางสภาพแวดล้อมนี้ได้ดีกว่า ปี 2025 เตือนตลาดว่าความก้าวหน้าอาจไม่สม่ำเสมอ และวินัยมักสำคัญกว่าความกล้า เมื่อก้าวเข้าสู่ปี 2026 บทเรียนนี้ยังคงทันสมัย

บางครั้ง การเปลี่ยนแปลงที่สำคัญที่สุดคือการเปลี่ยนแปลงที่เงียบที่สุด