ตัวชี้วัดทางเศรษฐกิจที่ขับเคลื่อนตลาด

ลองจินตนาการดูสิ เช้าวันใหม่ กาแฟอยู่ในมือ และบรรดาเทรดเดอร์ต่างจ้องหน้าจอของพวกเขา ตัวเลขหนึ่งกำลังจะประกาศออกมา อาจเป็นตัวเลขเงินเฟ้อ ล่าสุด หรืออาจเป็นรายงานการจ้างงานประจำเดือน ไม่ว่าจะเป็นตัวไหน ภายในไม่กี่วินาทีก็จะปรากฏบนแถบข่าว และทันใดนั้น ตลาดก็อาจพุ่งขึ้น ร่วงลง หรือผันผวนอย่างรุนแรง

“ตัวชี้วัดทางเศรษฐกิจ” เหล่านี้อาจฟังดูไม่น่าตื่นเต้นในตอนแรก แต่แท้จริงแล้วคือสัญญาณชีพของเศรษฐกิจ และเมื่อผลลัพธ์ออกมาสูงหรือต่ำกว่าที่คาดไว้มาก ๆ ก็สามารถทำให้หุ้น พันธบัตร และค่าเงินผันผวนพร้อมกันได้ เราจะพูดถึงตัวหลัก ๆ บางตัว และดูว่าช่วงหลัง ๆ พวกมันสร้างแรงสั่นสะเทือนอย่างไร

ข้อมูลการจ้างงาน

ถ้าคุณเคยอยู่ใกล้ตลาดใน “วันประกาศตัวเลขจ้างงาน” ของสหรัฐฯ คุณจะรู้ดีว่ามันสามารถกำหนดทิศทางตลาดได้หลายสัปดาห์ ตัวเลขการจ้างงานนอกภาคเกษตรและอัตราการว่างงานคือสิ่งที่เทรดเดอร์จับตามอง

ยกตัวอย่าง กันยายน 2024 การคาดการณ์อยู่ที่ราว 140,000 ตำแหน่ง แต่ตัวเลขจริงออกมาที่ 254,000 ดาวโจนส์ทำสถิติสูงสุด ดอลลาร์แข็งค่า และอัตราผลตอบแทนพันธบัตรสหรัฐปรับขึ้น เทรดเดอร์จึงค่อย ๆ ลดความหวังเรื่องการปรับลดดอกเบี้ยแรง ๆ ของเฟด การเติบโตดูแข็งแกร่งกว่าที่กังวล ดังนั้นแม้อัตราดอกเบี้ยยังสูง ก็ไม่มีใครตื่นตระหนก

แต่ย้อนกลับไปที่ กรกฎาคม 2024 บรรยากาศเปลี่ยนไปทันที การจ้างงานชะลอตัว อัตราการว่างงานขยับขึ้นเป็น 4.1% และตลาดก็เห็นสัญญาณไฟเขียวสำหรับการลดดอกเบี้ย หุ้นทั่วโลกพุ่งขึ้น ผลตอบแทนพันธบัตรลดลง บางครั้งตลาดแรงงานที่อ่อนลงก็เหมือนเป็นการส่งสัญญาณอ่อน ๆ ถึงธนาคารกลางว่า: ถึงเวลาลงมือแล้ว

สหราชอาณาจักรเองก็มีใน สิงหาคม 2025 การจ้างงานลดลงติดต่อกันเป็นเดือนที่หก แต่การเติบโตของค่าแรงยังคงเกิน 5% สถานการณ์นี้ไม่ง่ายนัก การจ้างงานชะลอตัว แต่แรงกดดันเงินเฟ้อด้านค่าจ้างยังคงอยู่ ธนาคารกลางอังกฤษไม่รีบร้อนลดดอกเบี้ย ค่าเงินปอนด์แข็งขึ้นเล็กน้อย และอัตราผลตอบแทนพันธบัตรยังคงแข็งแกร่ง เป็นเครื่องเตือนว่าข้อมูลการจ้างงานไม่ได้หมายถึงแค่จำนวนคนทำงาน แต่รายได้ก็สำคัญไม่แพ้กัน

เงินเฟ้อ

เงินเฟ้อเป็นสิ่งที่มักซ่อนอยู่เบื้องหลัง…จนกระทั่งมันพุ่งแรง ธนาคารกลางเกลียดการที่เงินเฟ้อสูงเกินไป เพราะมันกัดกินกำลังซื้อและบังคับให้พวกเขาขึ้นดอกเบี้ย

ใน มกราคม 2025 เมื่อดัชนี CPI เดือนธันวาคมของสหรัฐฯ แสดงให้เห็นว่าราคาเพิ่มขึ้นช้ากว่าที่คาด เทรดเดอร์ต่างโล่งอก หุ้นพุ่ง ผลตอบแทนพันธบัตรลดลง และทุกคนเริ่มเดิมพันว่ามีโอกาสเฟดลดดอกเบี้ยมากขึ้น ตรงข้ามกับตัวเลขที่สูงกว่าคาดเพียงไม่กี่เดือนก่อนหน้านั้น ซึ่งสร้างความผันผวนในวอลล์สตรีท

ใน มิถุนายน 2025 สหราชอาณาจักรได้รับข่าวร้าย เงินเฟ้อพุ่งถึง 3.6% สูงสุดในรอบหนึ่งปี ราคาน้ำมันเชื้อเพลิง การขนส่ง และอาหารที่สูงขึ้น ทำให้การปรับตัวขึ้นของพันธบัตรอังกฤษหยุดชะงัก และค่าเงินปอนด์แข็งค่าขึ้น

ในยูโรโซน เรื่องราวแตกต่างออกไป ภายใน สิงหาคม 2024 เงินเฟ้อชะลอตัวลงเหลือ 2.2% ต่ำสุดในรอบสามปี ส่วนใหญ่เป็นเพราะราคาพลังงานถูกลง ตลาดเริ่มคาดการณ์การลดดอกเบี้ยเพิ่มเติมจาก ECB แม้ผู้กำหนดนโยบายยังคงจับตาราคาบริการที่ดื้อดึง

GDP

GDP คือมูลค่ารวมของทุกสิ่งที่ประเทศผลิตได้ การเติบโตแข็งแกร่งมักหมายถึงตลาดสดใส การเติบโตอ่อนแอ? ก็ไม่ค่อยสดใสนัก แต่เรื่องนี้ไม่ค่อยง่ายขนาดนั้น

ไตรมาส 1 ปี 2024 ของสหรัฐฯ ดูไม่ดีนัก GDP โตเพียง 1.6% ในขณะที่เงินเฟ้อเพิ่มขึ้น นักลงทุนไม่ชอบการผสมแบบนี้: การเติบโตชะลอกับราคาที่สูงขึ้น พวกเขาจึงขายหุ้น ดันผลตอบแทนพันธบัตรสูงขึ้น และทำให้ดอลลาร์แข็งค่า คาดว่าธนาคารกลางสหรัฐจะตรึงดอกเบี้ยต่อไปนานขึ้น ข้ามไปไตรมาส 2 เศรษฐกิจกลับดูแตกต่างออกไป การเติบโตขึ้นถึง 2.8% เงินเฟ้อลดลง และตลาดได้สัมผัส “ภาวะโกลดิล็อกส์” ผลตอบแทนพันธบัตรลดลง หุ้นยังแข็งแกร่ง และเทรดเดอร์เริ่มคาดการณ์การลดดอกเบี้ยหลายครั้ง

ขณะเดียวกัน ใน ไตรมาส 4 ปี 2024 สหราชอาณาจักรหลบเลี่ยงภาวะถดถอยไปได้อย่างหวุดหวิด การเติบโตอยู่ที่ 0.1% แทนที่จะติดลบ ค่าเงินปอนด์แข็งขึ้นเล็กน้อย พันธบัตรอังกฤษทรงตัว แต่ข่าวใหญ่กว่าคือความโล่งใจ โดยเฉพาะเมื่อเยอรมนีและฝรั่งเศสหดตัว อย่างไรก็ตาม ความอ่อนแอที่แฝงอยู่ทำให้ความเชื่อมั่นยังไม่สดใส

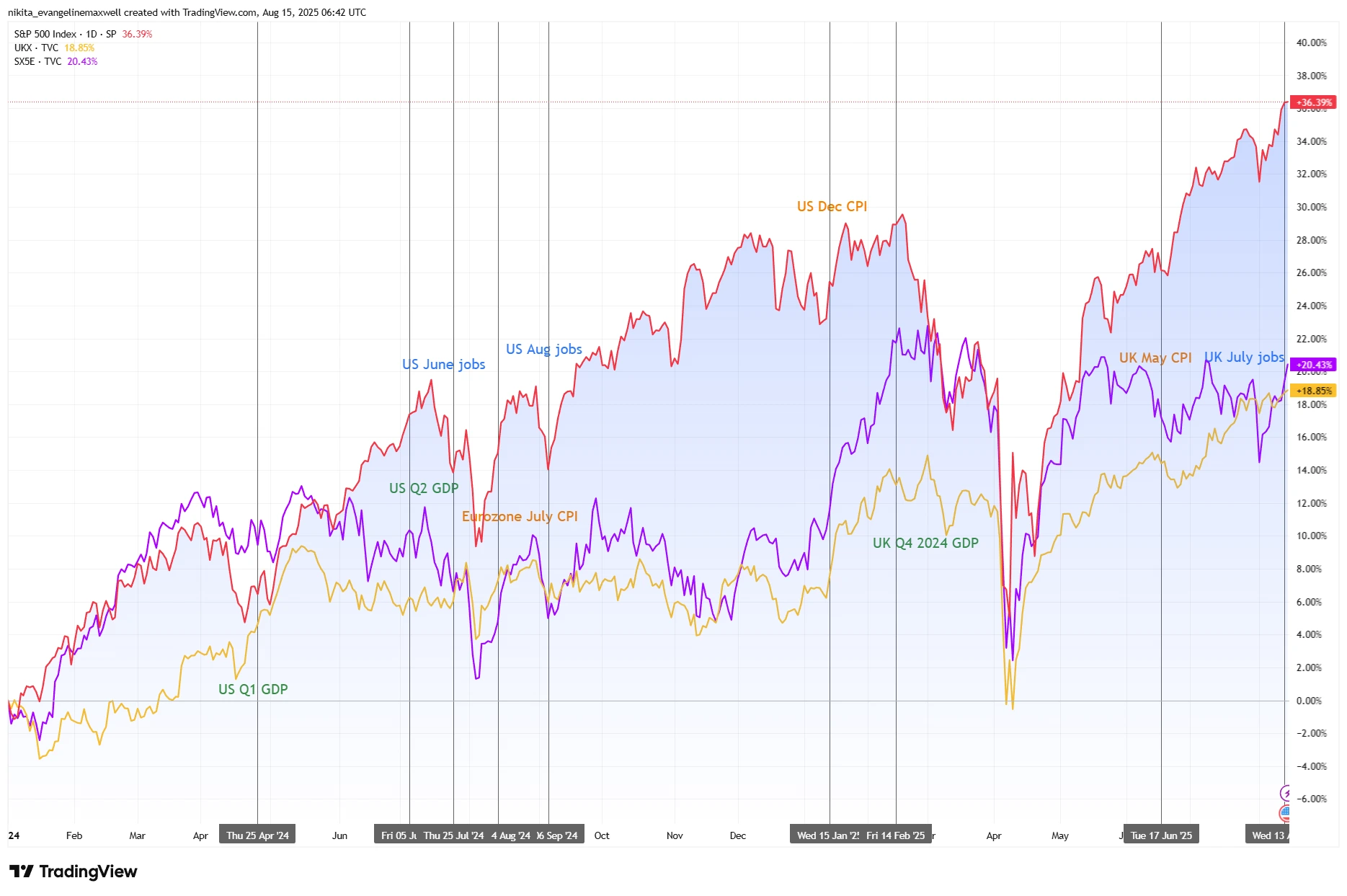

ปฏิกิริยาตลาดโลกต่อข้อมูลเศรษฐกิจสำคัญ (2024-2025)

ที่มา: TradingView. ดัชนีทั้งหมดเป็นผลตอบแทนรวมในดอลลาร์สหรัฐ ผลการดำเนินงานในอดีตไม่ใช่ตัวบ่งชี้ที่น่าเชื่อถือของผลการดำเนินงานในอนาคต ข้อมูล ณ วันที่ 15 สิงหาคม 2025

สรุป

ตัวเลขเหล่านี้อาจดูเหมือนสถิติที่น่าเบื่อในตารางคำนวณ แต่สำหรับตลาดแล้วมันคือสายไฟแรงสูง สองสามปีที่ผ่านมาแสดงให้เห็นแล้วว่าความเชื่อมั่นสามารถเปลี่ยนแปลงได้เร็วเพียงใด เช้าวันนี้คุณอาจเผชิญความกังวลด้านการเติบโต แต่วันถัดมาก็อาจเจอการดีดตัวโล่งใจ กลยุทธ์ไม่ใช่การคาดการณ์ตัวเลขทุกตัว แต่คือการรู้ว่ามันจะประกาศเมื่อใด ตลาดคาดหวังอะไร และผลลัพธ์ต่างจากการคาดการณ์มากน้อยแค่ไหน นั่นแหละคือต้นทางของการเคลื่อนไหวครั้งใหญ่ในตลาด