กับดัก Carry Trade ในตลาดฟอเร็กซ์: USD/JPY และการปรับนโยบายสู่ภาวะปกติของธนาคารกลางญี่ปุ่น (BoJ)

ทำไมนักเทรดถึงกู้เงินเยนตั้งแต่แรก

หลายทศวรรษที่ผ่านมา ญี่ปุ่นคือแหล่งเงินกู้ราคาถูก อัตราดอกเบี้ยอยู่ใกล้ศูนย์ บางครั้งก็ต่ำกว่านั้น ขณะที่ประเทศอื่น ๆ เสนอผลตอบแทนที่สูงกว่า ความแตกต่างนี้ก่อให้เกิดสิ่งที่นักเทรดเรียกว่า “carry trade” หลักการนั้นง่ายมาก: กู้เงินเยนแทบไม่เสียค่าใช้จ่าย แปลงเป็นดอลลาร์ แล้วนำไปลงทุนในพันธบัตรสหรัฐที่ให้ผลตอบแทน 4-5% ส่วนต่างก็คือกำไรของคุณ

ฟังดูง่าย แต่ก็มีข้อเสีย Carry trade มักถูกอธิบายว่าเหมือน “เก็บเหรียญอยู่หน้ารถบดถนน” เหรียญเล็ก ๆ อาจสะสมได้จริง แต่ถ้าตลาดเปลี่ยนทิศทางอย่างกะทันหัน รถบดก็ชนะ และตอนนี้ภูมิทัศน์กำลังเปลี่ยนไป BoJ เริ่มปรับขึ้นดอกเบี้ย ขณะที่เฟดเตรียมลดดอกเบี้ย การผสมผสานนี้กำลังบั่นทอนรากฐานของกลยุทธ์นี้

ปัจจัยขับเคลื่อนและแนวโน้ม

เชื้อเพลิงของการเทรดรูปแบบนี้คือช่องว่างอัตราดอกเบี้ย ในช่วงกว้างที่สุด ความแตกต่างระหว่างอัตราดอกเบี้ยของสหรัฐกับญี่ปุ่นมากกว่า 4.5 จุดเปอร์เซ็นต์ ลองนึกภาพกู้ที่โตเกียวในอัตรา 0.5% แล้วไปทำกำไรที่วอชิงตัน 5% — ตัวเลขนี้แทบจะบังคับให้นักลงทุนต้องเข้ามาเล่น!

การไหลของเงินทุนนี้ผลักดันให้ USD/JPY สูงขึ้น หมายถึงดอลลาร์แข็งค่าขึ้นเมื่อเทียบกับเยน ความมั่นใจกระจายไป ตลาดหุ้นได้แรงหนุน และช่วงหนึ่งมันดูเหมือนเป็นเงินฟรี แต่แรงขับเคลื่อนไม่คงอยู่ตลอดไปใช่ไหม? เงินเฟ้อในญี่ปุ่นอยู่ใกล้ 3% และค่าจ้างก็เริ่มสูงขึ้น ในปี 2025 BoJ ปรับขึ้นดอกเบี้ยเป็น 0.5% — ครั้งแรกในรอบสองทศวรรษ ผู้ว่าการ Ueda ยังบอกว่านโยบายนี้ “ยังต่ำมาก” แต่สัญญาณก็ชัดเจน: ยุคของเงินเยนราคาถูกอาจใกล้สิ้นสุด ในเวลาเดียวกัน ตลาดคาดว่าเฟดจะลดลงสู่ 4.25% ภายในสิ้นปี ช่องว่างที่แคบลงหมายถึงผลตอบแทนที่บางลง

ข้อมูลสนับสนุน: มุมมองเรื่อง Rollover

สำหรับนักเทรดรายย่อยที่ใช้ CFD ช่องว่างดอกเบี้ยจะสะท้อนใน “rollover” หรือ “swap” รายวัน เมื่ออัตราดอกเบี้ยของสหรัฐสูงกว่าญี่ปุ่นมาก การถือสถานะซื้อ USD/JPY ข้ามคืนมักหมายถึงคุณจะได้ค่าตอบแทนเล็กน้อยทุกวัน แต่เมื่อช่องว่างนั้นแคบลง และหากเฟดลดดอกเบี้ยหรือ BoJ ปรับขึ้น ตารางก็จะพลิกแทน คุณจะไม่ใช่ผู้รับ แต่กลายเป็นผู้จ่าย

เราได้เห็นแล้วว่าระบบนี้เปราะบางเพียงใด กลางปี 2024 ข่าวลือเกี่ยวกับการเปลี่ยนทิศทางของ BoJ ทำให้เยนพุ่งขึ้น USD/JPY ร่วงลงมากกว่า 10% ภายในไม่กี่สัปดาห์ ตลาดหุ้นญี่ปุ่นร่วงหนัก และธนาคารระดับโลกประเมินว่า carry trade ส่วนใหญ่ถูกปิดออกแทบจะข้ามคืน สิ่งที่ดูเหมือนเป็นรายได้ประจำที่มั่นคงกลับกลายเป็นการขาดทุนอย่างรุนแรง…

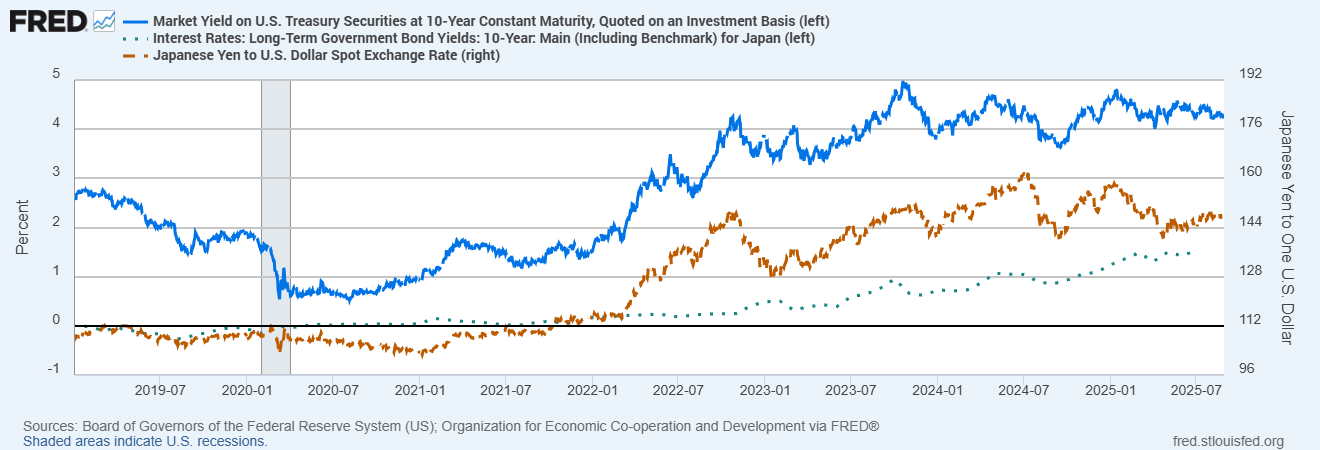

ส่วนต่างผลตอบแทนสหรัฐ–ญี่ปุ่น เทียบกับ USD/JPY (2019-2025)

ที่มา: คณะผู้ว่าการธนาคารกลางสหรัฐ (Fed); สำนักงานวิเคราะห์เศรษฐกิจสหรัฐ (BEA) ผ่าน FRED®

USD/JPY เคลื่อนไหวใกล้เคียงกับส่วนต่างผลตอบแทนระหว่างสหรัฐ–ญี่ปุ่นในช่วงไม่กี่ปีที่ผ่านมา เมื่อส่วนต่างแคบลงในปี 2024-25 คู่เงินนี้เผชิญแรงกดดัน เน้นย้ำถึงความเปราะบางของ carry trade

ธนาคารกลางที่ไม่สอดคล้องกัน

ญี่ปุ่นอยู่ในจุดที่ละเอียดอ่อน คาดการณ์เงินเฟ้ออยู่ราว 2.7-3% แต่ผู้กำหนดนโยบายยืนยันว่าการปรับขึ้นดอกเบี้ยเพิ่มเติมจะทำด้วยความระมัดระวังและขึ้นอยู่กับข้อมูล ตลาดมองว่ามีเพียง 50-70% ที่จะขึ้นดอกเบี้ยอีกครั้งในปีนี้

ในทางกลับกัน สหรัฐกำลังมุ่งไปสู่การผ่อนคลาย เฟดยังคงตรึงอัตราดอกเบี้ยใกล้ 5% แต่เมื่อการเติบโตชะลอตัว การลดดอกเบี้ยยิ่งดูมีความเป็นไปได้มากขึ้น ในยุโรป ECB ได้ลดอัตราดอกเบี้ยลงเหลือ 2% จาก 4% ธนาคารกลางไม่เคลื่อนไหวสุดขั้วอีกต่อไป และช่องว่างที่เล็กลงนี้คือหัวใจของกับดัก carry trade

ทำไมมันจึงสำคัญเกินกว่า FX

carry trade ของเงินเยนไม่ได้มีอยู่โดยลำพัง เมื่อมันแตกหัก ผลกระทบก็จะแผ่ขยายออกไป

- ทองคำมักจะปรับตัวขึ้นเมื่อผลตอบแทนที่แท้จริงของสหรัฐ (ปรับตามเงินเฟ้อ) ลดลง เช่นเดียวกับเยน กลางปี 2025 ทั้งคู่ปรับขึ้นเมื่อการลดดอกเบี้ยของเฟดเริ่มใกล้เข้ามา

- หุ้นเทคโนโลยีสะท้อน carry trade ในบางแง่: พวกมันเติบโตได้ด้วยเงินทุนราคาถูกและความต้องการความเสี่ยง และจะสั่นคลอนเมื่อเงื่อนไขตึงตัว

- ตลาดเกิดใหม่ก็เป็นอีกหนึ่งตัวสะท้อน ผลตอบแทนสูงดึงดูดนักลงทุนในช่วงเวลาที่ดี แต่เมื่อความเชื่อมั่นเปลี่ยนไป พวกมันจะถูกขายออกอย่างรวดเร็ว — มักจะไปพร้อมกับการปิดสถานะ carry trade เยน

สรุปแล้ว เมื่อ USD/JPY ร่วงแรง มันไม่ใช่แค่เรื่องค่าเงินเสมอไป แต่มักเป็นสัญญาณของบรรยากาศ “risk-off” ที่กว้างขึ้นในตลาดโลก

ข้อสรุปสุดท้าย: จงเปิดตาให้กว้าง

carry trade เยนยังไม่ตาย แต่ไม่ใช่เงินง่ายอีกต่อไป แรงผลักดันที่ทำให้มันเวิร์ก — ส่วนต่างกว้าง ค่าเงินดอลลาร์แข็งค่า ค่าเงินเยนอ่อนแอ — กำลังหดตัว สำหรับนักลงทุน นั่นหมายถึงต้องระวัง! จับตาส่วนต่าง ติดตามสัญญาณจาก BoJ และอย่ามองข้ามต้นทุน rollover

แนวทางที่ปลอดภัยที่สุดคือความสมดุล กระจายการลงทุนไปในสินทรัพย์ เช่น พันธบัตรรัฐบาลสหรัฐ พันธบัตรเกรดการลงทุน หรือทองคำ เพื่อไม่ต้องพึ่งพาการเทรดที่เปราะบางมากเกินไป Carry trade อาจใช้ได้ผลหลายปี แต่เมื่อกระแสเปลี่ยน มันมักจะเปลี่ยนอย่างรวดเร็ว

บทเรียนจากประวัติศาสตร์ชัดเจน: carry trade ดูเหมือนมั่นคง จนกระทั่งมันไม่ใช่อีกต่อไป