ชัตดาวน์รัฐบาลสหรัฐสิ้นสุด แต่ความไม่แน่นอนยังคงอยู่ | สรุปรายสัปดาห์: 10–14 พฤศจิกายน 2025

ภาพรวมเศรษฐกิจ

ประเด็นสำคัญที่สุดในสัปดาห์นี้คือการยุติการชัตดาวน์ของรัฐบาลสหรัฐฯ สภาคองเกรสได้อนุมัติมติการจัดสรรงบประมาณชั่วคราวเมื่อช่วงค่ำวันพุธ ทำให้หน่วยงานของรัฐบาลกลับมาเปิดทำการและเจ้าหน้าที่ได้รับค่าจ้างค้างจ่าย ข้อมูลเศรษฐกิจที่ตกค้างก็กลับมาเป็นที่จับตาอีกครั้ง: ในช่วงชัตดาวน์มีเพียง CPI เดือนกันยายนที่ถูกเผยแพร่ และรายงานการจ้างงานและเงินเฟ้อเดือนตุลาคมอาจไม่มีการเผยแพร่อีกเลย ผู้กำหนดนโยบายยังคงดำเนินการอย่างระมัดระวัง เจ้าหน้าที่เฟดลดความเป็นไปได้ของการลดดอกเบี้ยในเร็ว ๆ นี้ และประธานเฟด เจอโรม พาวเวลล์ ระบุอย่างชัดเจนว่าการขยับดอกเบี้ยในเดือนธันวาคมไม่ใช่ “ข้อสรุปที่แน่นอน” ท่ามกลางความไม่ชัดเจนของข้อมูล

ในยุโรป รองประธานธนาคารกลางยุโรป (ECB) ย้ำว่าเงินเฟ้อที่อยู่เหนือเป้าหมายเล็กน้อยไม่ใช่เหตุผลเพียงพอที่จะเร่งลดดอกเบี้ย — ECB ยังพึงพอใจกับนโยบายปัจจุบันและมองว่าการที่เงินเฟ้อลดลงต่ำกว่า 2% จะเป็นเพียงชั่วคราว

ในด้านภูมิรัฐศาสตร์ ความตึงเครียดในตะวันออกกลางเป็นปัจจัยเสี่ยงเบื้องหลัง ซึ่งช่วยหนุนราคาน้ำมันและสินทรัพย์ปลอดภัยในช่วงต้นสัปดาห์ (ก่อนจะอ่อนตัวลงในช่วงการดีดตัวปลายสัปดาห์วันศุกร์)

โดยรวมแล้ว ธนาคารกลางต่าง ๆ ยังคงนิ่งและมุ่งเน้นที่ข้อมูล: เนื่องจากข้อมูลจากสหรัฐฯ ถูกเลื่อนจากชัตดาวน์ ความสนใจจึงเปลี่ยนไปยังรายงานจากสหราชอาณาจักรและจีน (ดังรายละเอียดด้านล่าง) รวมถึงช่วงท้ายของฤดูกาลประกาศผลประกอบการสหรัฐฯ

ตลาดหุ้น พันธบัตร และสินค้าโภคภัณฑ์

ตลาดหุ้นสหรัฐฯ ปรับตัวลงโดยรวมในสัปดาห์นี้ โดยหุ้นเทคโนโลยีเป็นผู้นำการปรับฐาน S&P 500 ลดลงประมาณ 1.4% ในสัปดาห์ ส่วน Nasdaq ลดลงราว 1.5% ดัชนี Dow Jones ทรงตัวได้ดีกว่า ลดลงเพียงประมาณ 1.5% ผลตอบแทนพันธบัตรรัฐบาลสูงขึ้น: ผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี เพิ่มขึ้นสู่ประมาณ 4.15% ณ วันศุกร์ สะท้อนทั้งการปรับพอร์ตช่วงปลายสัปดาห์และถ้อยแถลงจากเจ้าหน้าที่เฟดซึ่งลดโอกาสของการลดดอกเบี้ยเร็ว ในยุโรป ตลาดหุ้นอ่อนตัวเช่นกัน STOXX Europe 600 ขึ้นแตะระดับสูงสุดเป็นประวัติการณ์ช่วงกลางสัปดาห์ แต่ปิดวันศุกร์ลดลงประมาณ 1% (กลุ่มธนาคารเป็นหนึ่งในกลุ่มที่อ่อนแอที่สุด)

ในตลาดสินค้าโภคภัณฑ์ ราคาน้ำมันดิบเบรนท์เคลื่อนไหวในช่วง 60 ดอลลาร์กลาง ๆ โดยวันศุกร์อยู่ที่ประมาณ 64–65 ดอลลาร์ต่อบาร์เรล ราคาถูกหนุนในช่วงต้นสัปดาห์จากความเสี่ยงทางภูมิรัฐศาสตร์ก่อนจะอ่อนตัวลงเมื่อความเชื่อมั่นความเสี่ยงดีขึ้น น้ำมันดิบสหรัฐฯ (WTI) ซื้อขายใกล้ระดับ 60 ดอลลาร์ ราคาทองคำปรับตัวลดลงชัดเจน: ฟิวเจอร์สทองคำลดลงราว 2–3% ในสัปดาห์ สู่ประมาณ 4,090 ดอลลาร์ต่อออนซ์ในวันศุกร์ จากการแข็งค่าของดอลลาร์และการปรับฐานในหุ้นเทคโนโลยีที่ลดความต้องการสินทรัพย์ปลอดภัย

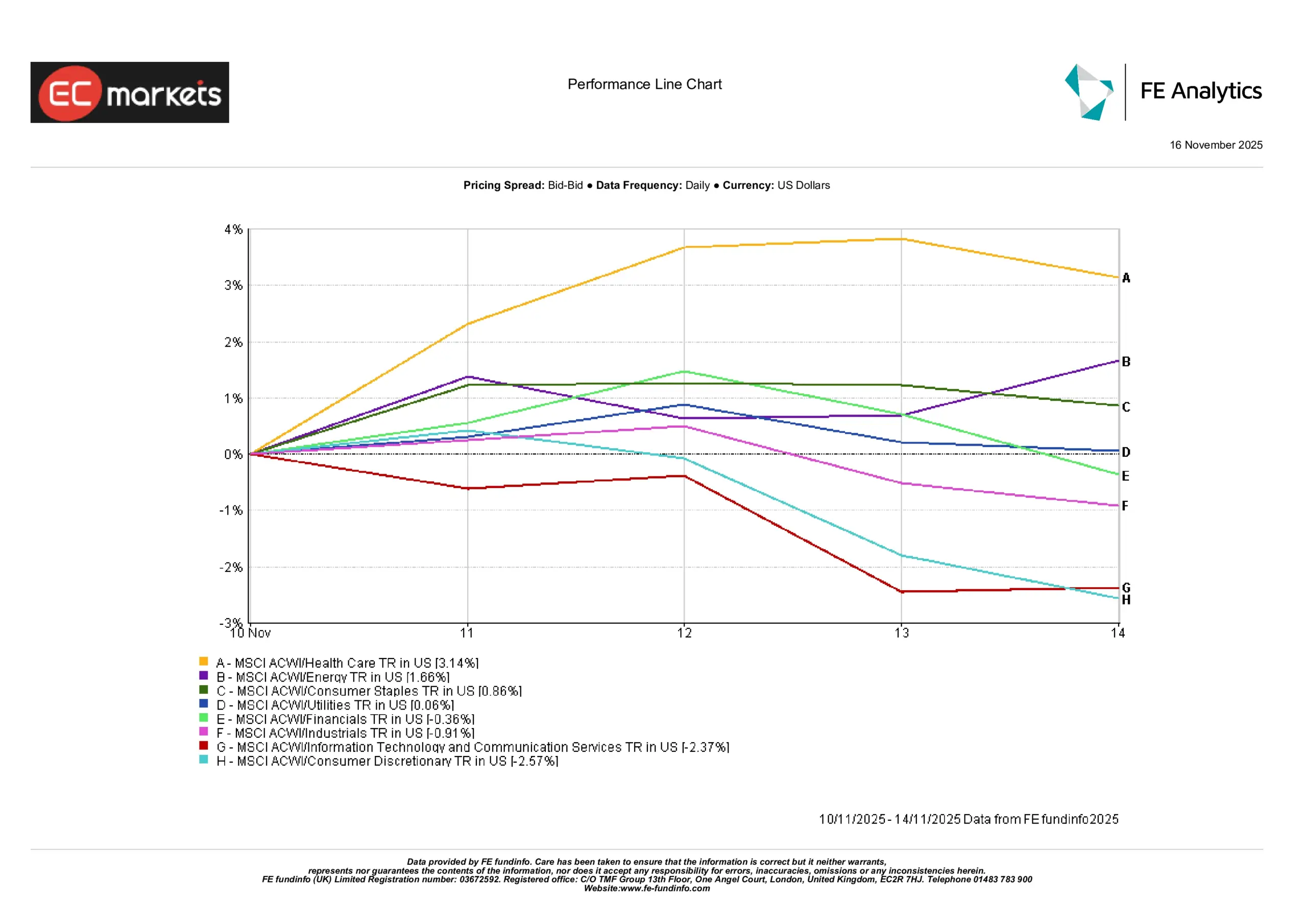

ผลการดำเนินงานของแต่ละภาคส่วน

ภาคส่วนที่อิงเทคโนโลยีสูง (เทคโนโลยีสารสนเทศและสินค้าอุปโภคที่ไม่จำเป็น) เป็นผู้ที่ทำผลงานแย่ที่สุดในสัปดาห์นี้ สะท้อนการหมุนเงินออกจากหุ้นเทคโนโลยีที่มีมูลค่าสูง ในทางกลับกัน หุ้นในกลุ่มพลังงาน สุขภาพ และวัสดุ เป็นผู้ทำผลงานดีที่สุด ตัวอย่างเช่น บริษัทพลังงานได้รับประโยชน์จากการฟื้นตัวของราคาน้ำมัน และหุ้นกลุ่มสุขภาพและวัสดุทำผลงานเหนือกว่าตลาดเนื่องจากนักลงทุนมองหาความปลอดภัยและคุณค่าพื้นฐาน นอกจากนี้ หุ้นในกลุ่ม “AI” ที่เคยดีดตัวแรงก่อนหน้านี้เริ่มเย็นลง กลุ่มเทคโนโลยี/AI ทำผลงานแย่กว่าในเดือนพฤศจิกายน ขณะที่กลุ่มสุขภาพ พลังงาน และวัสดุดีดตัวแซงตลาด

โดยรวมแล้ว นักลงทุนเริ่มหมุนไปยังหุ้นหมวดวัฏจักรและหุ้นป้องกันความเสี่ยง และลดการถือครองหุ้นเติบโตสูง (ปัจจัยประกอบด้วยราคาน้ำมันและสินค้าโภคภัณฑ์ที่แข็งแกร่งสนับสนุนหุ้นพลังงานและวัสดุ รวมถึงผลประกอบการที่แข็งแกร่งของหุ้นกลุ่มสุขภาพ ขณะที่หุ้นเทคโนโลยีมูลค่าสูงเผชิญแรงขายทำกำไร)

ผลการดำเนินงานตามภาคส่วน

ที่มา: FE Analytics. ดัชนีทั้งหมดเป็นผลตอบแทนรวมในรูป USD. ผลการดำเนินงานในอดีตไม่ใช่ตัวบ่งชี้ที่เชื่อถือได้ของผลการดำเนินงานในอนาคต. ข้อมูล ณ วันที่ 14 พฤศจิกายน 2025.

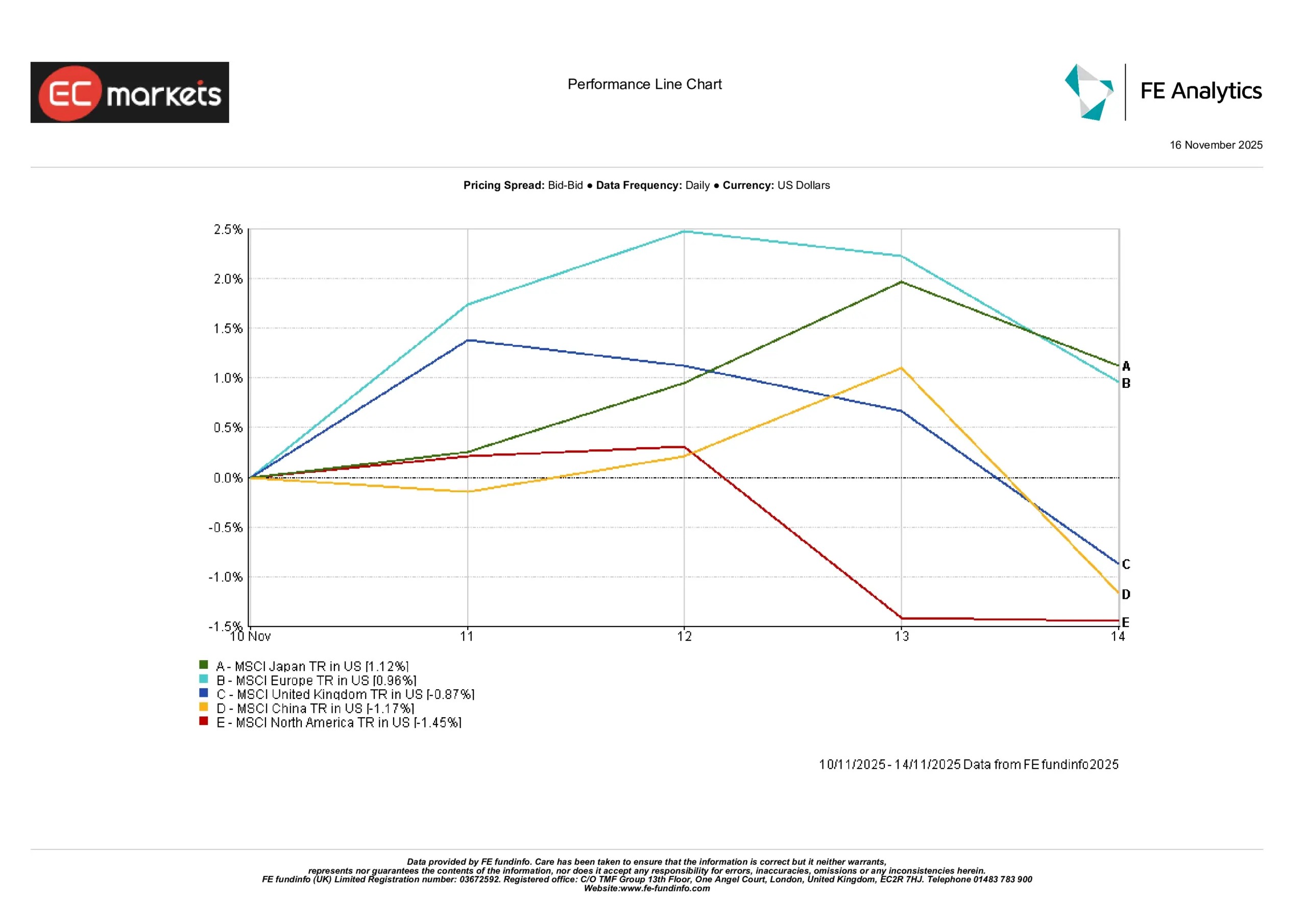

ตลาดภูมิภาค

ในสหรัฐฯ ตลาดหุ้นคืนกำไรบางส่วนจากสัปดาห์ก่อน S&P 500 ปิดวันศุกร์ต่ำกว่าระดับวันจันทร์ประมาณ 1.4% Nasdaq ทำผลงานแย่กว่าอย่างเด่นชัด ขณะที่ Dow แข็งแรงกว่า ในยุโรป หลังจากมีกระแสเชิงบวกช่วงกลางสัปดาห์เกี่ยวกับสถานการณ์ในสหรัฐฯ ดัชนีหลักกลับอ่อนตัวลง STOXX Europe 600 ลดลงประมาณ 1% ในวันศุกร์ แต่ยังคงปิดสัปดาห์ด้วยผลบวกเล็กน้อย (เป็นสัปดาห์ที่ดีที่สุดตั้งแต่ปลายเดือนกันยายน) ตลาดหุ้นอังกฤษอ่อนตัว — FTSE 100 ปิดลดลงประมาณ 1.1% — จากแรงกดดันของการพุ่งขึ้นของยีลด์พันธบัตรอังกฤษ ในเอเชีย ตลาดเคลื่อนไหวหลากหลาย ญี่ปุ่นปรับตัวสูงขึ้นเล็กน้อยจากแรงหนุนของเงินเยนอ่อนค่า ดัชนี Hang Seng ของฮ่องกงเพิ่มขึ้นราว 1.3% ในสัปดาห์ จากแรงหนุนเชิงเทคนิคและข้อมูลเงินเฟ้อจีนที่ออกมาดีช่วยชดเชยข้อมูลเศรษฐกิจแผ่นดินใหญ่ที่ซบเซา ตลาดหุ้นจีนแผ่นดินใหญ่เคลื่อนไหวอย่างระมัดระวัง

โดยรวมแล้ว อเมริกาเหนือทำผลงานอ่อนแอ ยุโรปทรงตัวถึงอ่อนตัวเล็กน้อย ขณะที่เอเชีย (ไม่รวมญี่ปุ่น) ทำผลงานได้ดีขึ้นเล็กน้อย นำโดยการฟื้นตัวของตลาดฮ่องกง

ผลการดำเนินงานของภูมิภาค

ที่มา: FE Analytics. ดัชนีทั้งหมดเป็นผลตอบแทนรวมในรูป USD. ผลการดำเนินงานในอดีตไม่ใช่ตัวบ่งชี้ที่เชื่อถือได้ของผลการดำเนินงานในอนาคต. ข้อมูล ณ วันที่ 14 พฤศจิกายน 2025.

ตลาดเงินตราต่างประเทศ

ดอลลาร์สหรัฐแข็งค่าต้นสัปดาห์ แต่เริ่มอ่อนค่าลงในวันพฤหัสบดีและศุกร์หลังการยุติชัตดาวน์ GBP/USD ปรับตัวลงในตอนแรกหลัง GDP อังกฤษอ่อนแอและมีความไม่แน่นอนทางการเมือง แต่ดีดตัวขึ้นเมื่อดอลลาร์อ่อนค่า กลางวันศุกร์ ปอนด์ได้รับแรงหนุนหลังมีรายงานว่ารัฐบาลสหราชอาณาจักรยกเลิกแผนขึ้นภาษี ซึ่งก่อนหน้านี้ส่งผลให้ยีลด์พันธบัตรอังกฤษปรับขึ้น EUR/USD ลดลงสู่ 1.147 เมื่อต้นสัปดาห์ ก่อนจะปรับขึ้นเมื่อยูโรเริ่มทรงตัว การอ่อนค่าของดอลลาร์ทำให้ USD/JPY ลดลงเช่นกัน ความอ่อนแอของเงินเยนหยุดลงหลังถ้อยแถลงของเฟด ทำให้ USD/JPY แทบไม่เปลี่ยนแปลงตลอดสัปดาห์ ขณะที่ GBP/JPY เคลื่อนไหวตาม GBP ปิดสัปดาห์ใกล้ระดับ ¥192

สรุปแล้ว ดอลลาร์สหรัฐทรงตัวโดยรวม: สูญเสียบางส่วนต่อปอนด์และยูโรปลายสัปดาห์ แต่ยังคงแข็งค่าต่อสกุลเงินตลาดเกิดใหม่หลายสกุล ความเชื่อมั่นตลาดและสัญญาณจากธนาคารกลาง (ความคาดหวังการลดดอกเบี้ยของ BOE เพิ่มขึ้น ขณะที่ตลาดคาดว่าเฟดจะคงดอกเบี้ยมากขึ้น) เป็นปัจจัยขับเคลื่อนสำคัญ

แนวโน้มและสัปดาห์หน้า

เมื่อชัตดาวน์ของรัฐบาลสหรัฐสิ้นสุดลง ความสนใจของตลาดหันไปที่ข้อมูลที่ล่าช้าและสิ่งที่จะเกิดขึ้นต่อไป ในสหรัฐฯ ข้อมูลเดือนตุลาคมที่สะสมไว้คาดว่าจะถูกเผยแพร่ในสัปดาห์หน้า: ยอดเริ่มสร้างบ้าน ใบอนุญาตก่อสร้าง และยอดขายบ้านที่มีอยู่ รวมถึงผลสำรวจ PMI ของ S&P และสุนทรพจน์ของเฟดบางส่วน (ที่สำคัญคือ ตัวเลขการจ้างงานนอกภาคเกษตรเดือนตุลาคมจะกลับมา แต่ไม่มีอัตราการว่างงาน) นักลงทุนจะจับตาดูข้อมูลเหล่านี้เพื่อหาสัญญาณเกี่ยวกับการเติบโตและเงินเฟ้อ ในสหราชอาณาจักร ความสนใจอยู่ที่ตัวเลขการว่างงานวันอังคารและ GDP ไตรมาส 3 วันพฤหัสบดี — BOE จะประเมินข้อมูลเพื่อกำหนดเวลาการลดดอกเบี้ย จีนจะรายงานผลผลิตอุตสาหกรรมและยอดค้าปลีกเดือนตุลาคมในวันศุกร์ หลังจากที่ PMI อ่อนแอ ข้อมูลเหล่านี้จะชี้ว่าจีนจำเป็นต้องกระตุ้นเศรษฐกิจเพิ่มหรือไม่ สุดท้าย ฤดูกาลประกาศผลประกอบการสหรัฐฯ ใกล้สิ้นสุด แต่ยังมีบริษัทใหญ่หลายแห่งที่จะประกาศ และคำแนะนำของพวกเขาจะถูกจับตามองอย่างใกล้ชิด

โดยรวมแล้ว นักลงทุนเข้าสู่ช่วงปลายเดือนพฤศจิกายนอย่างระมัดระวัง บรรยากาศโดยรวมคือการโล่งใจที่ชัตดาวน์สิ้นสุดลง แต่ความไม่แน่นอนยังสูงจากข้อมูลที่หายไปและการเปลี่ยนแปลงของนโยบาย หลายคนกำลังรอข้อมูลเศรษฐกิจที่จะเข้ามาช่วยกำหนดทิศทาง หากข้อมูลจากจีนอ่อนแอลงหรือข้อมูลจากสหรัฐฯ ผิดหวัง ตลาดอาจปรับฐานลงอีก อย่างไรก็ตาม หากมีสัญญาณว่าเงินเฟ้อเริ่มทรงตัวใกล้ระดับเป้าหมาย (หรือรัฐบาลหลีกเลี่ยงมาตรการรัดเข็มขัด) ตลาดอาจดีดตัวขึ้นเล็กน้อย โดยสรุป ข้อมูลเศรษฐกิจสัปดาห์หน้า (รวมถึงสุนทรพจน์ของธนาคารกลาง) จะเป็นกุญแจสำคัญในการกำหนดทิศทางตลาดสำหรับช่วงที่เหลือของไตรมาส 4 โดยมีแนวโน้มว่าความเชื่อมั่นจะยังคงระมัดระวัง