ส่วนลดการประเมินมูลค่าของยุโรป: โอกาสหรือกับดัก?

ยุโรปมีการซื้อขายที่ระดับการประเมินมูลค่าต่ำกว่าสหรัฐฯ มาเป็นเวลานาน ซึ่งเห็นได้ชัดจากตัวชี้วัดพื้นฐานอย่างค่า P/E และ P/B สิ่งที่น่าสังเกตยิ่งกว่าคือ แม้จะเข้าสู่ปี 2026 และแม้หลังจากช่วงที่ดัชนียุโรปทำผลงานได้ค่อนข้างแข็งแกร่ง ส่วนลดดังกล่าวก็ยังคงกว้างพอที่จะถูกหยิบยกขึ้นมาพูดถึงซ้ำแล้วซ้ำเล่าในการจัดสรรสินทรัพย์ ดังนั้น คำถามจึงไม่ใช่ว่ายุโรป “ถูก” ในเชิงเปรียบเทียบหรือไม่ แต่คือว่าส่วนลดนี้เริ่มดูมากเกินไปเมื่อเทียบกับแนวโน้มกำไรและความแข็งแกร่งของงบดุลของภูมิภาคหรือไม่ หรือว่ายังคงสะท้อนความแตกต่างเชิงโครงสร้างที่ลึกกว่า ซึ่งไม่น่าจะหายไปได้ง่าย

ภาวะเงินเฟ้อที่ชะลอตัวในยูโรโซนมีความคืบหน้าอย่างมีนัยสำคัญนับตั้งแต่จุดสูงสุดในปี 2022 โดยถ้อยแถลงของธนาคารกลางยุโรป (ECB) และข้อมูลอย่างเป็นทางการชี้ให้เห็นถึงการผ่อนคลายแรงกดดันด้านราคาที่เกิดขึ้นอย่างกว้างขวาง หลังจากผลกระทบด้านพลังงานจางหายไปและเงินเฟ้อสินค้าเข้าสู่ภาวะปกติ เส้นทางนี้มีความสำคัญต่อตลาดหุ้น เนื่องจากเปิดโอกาสให้ ECB เริ่มผ่อนคลายนโยบายได้เร็วกว่าที่นักลงทุนจำนวนมากคาดไว้ในช่วงที่การคุมเข้มอยู่ในระดับสูง ตามหลักการแล้ว เงินเฟ้อที่ต่ำลงและอัตราดอกเบี้ยที่เข้มงวดน้อยลงสามารถสนับสนุนตัวคูณมูลค่าหุ้นได้ แต่ความเชื่อมโยงนี้เป็นทางอ้อม กล่าวคือ การขยายตัวของมูลค่าเหมาะสมกว่าหากมาพร้อมกับเส้นทางกำไรที่ดีขึ้น ไม่ใช่เพียงแค่อัตราคิดลดที่ต่ำลง

โครงสร้างของดัชนียุโรปเป็นหัวใจสำคัญว่าทำไมการถกเถียงเรื่องมูลค่าจึงแทบไม่เคยได้ข้อสรุปที่ชัดเจน ตลาดหุ้นยุโรปโดยรวมมีสัดส่วนของหุ้นคุณค่าและหุ้นวัฏจักร (การเงิน อุตสาหกรรม สินค้าอุปโภคบริโภคจำเป็น และพลังงาน) สูงกว่าตลาดหุ้นขนาดใหญ่ของสหรัฐฯ ซึ่งส่วนใหญ่ประกอบด้วยเทคโนโลยีและบริการสื่อสาร ประเด็นนี้มีความสำคัญ เพราะในโลกที่นักลงทุนยอมจ่ายพรีเมียมให้กับการเติบโตที่ขยายขนาดได้และมีอัตรากำไรสูง โครงสร้างภาคอุตสาหกรรมของยุโรปจะกดตัวคูณมูลค่าระดับดัชนีโดยอัตโนมัติ และอาจทำให้ภาพของโมเมนตัมกำไรดูอ่อนลง แม้ว่าบริษัทข้ามชาติของยุโรปหลายแห่ง (กลุ่มสินค้าหรู ผู้นำด้านการแพทย์ และอุตสาหกรรมขั้นสูง) จะสร้างรายได้จำนวนมากนอกภูมิภาคก็ตาม

บริษัทในยุโรปได้แสดงให้เห็นถึงความยืดหยุ่นในบางด้าน โดยเฉพาะในกรณีที่อำนาจในการกำหนดราคาและการเปิดรับอุปสงค์ทั่วโลกช่วยพยุงอัตรากำไรท่ามกลางช่วงเศรษฐกิจที่ผันผวน อย่างไรก็ตาม ข้อจำกัดเชิงโครงสร้างที่อยู่เบื้องหลังการประเมินมูลค่าที่ต่ำกว่ายุโรปนั้นได้รับการบันทึกไว้อย่างชัดเจนแล้ว ได้แก่ การเติบโตของผลิตภาพในระยะยาวที่อ่อนแอ อุปสรรคที่ยังคงมีอยู่ภายในตลาดเดียว และระบบการเงินที่ยังพึ่งพาธนาคารเป็นหลักและแยกส่วนตามประเทศมากกว่าระบบของสหรัฐฯ ซึ่งอาจจำกัดความเร็วในการไหลของเงินทุนไปยังบริษัทที่อายุน้อยและเติบโตเร็ว สถาบันอย่าง OECD, ECB และ IMF ได้ระบุอย่างชัดเจนว่าช่องว่างด้านผลิตภาพของยุโรปเมื่อเทียบกับสหรัฐฯ ขยายตัวมากขึ้นตามกาลเวลา และขนาด ธรรมาภิบาลทางธุรกิจ รวมถึงความลึกของเงินทุนเสี่ยง ล้วนเป็นส่วนหนึ่งของคำอธิบาย ปัจจัยเหล่านี้ส่งผลต่ออัตราผลตอบแทนต่อผู้ถือหุ้น อัตราการนำกำไรกลับไปลงทุน และความยั่งยืนของการเติบโตของกำไร ซึ่งท้ายที่สุดจะกำหนดว่านักลงทุนยินดีจ่ายเท่าใดต่อกำไรหนึ่งหน่วย

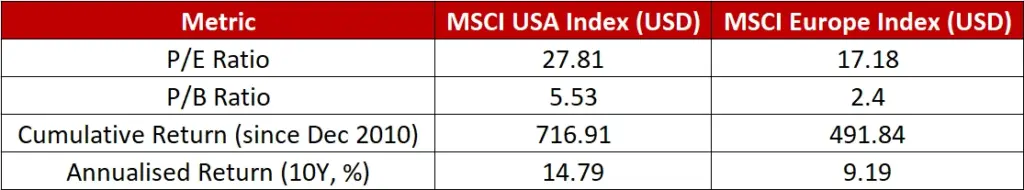

การประเมินมูลค่าและผลการดำเนินงานระยะยาว: ยุโรป vs สหรัฐอเมริกา (ธันวาคม 2025)

แหล่งที่มา: MSCI Inc., เอกสารข้อมูล MSCI USA Index และ MSCI Europe Index ผลตอบแทนรวมและปัจจัยพื้นฐาน ดัชนีทั้งหมดอยู่ในหน่วยดอลลาร์สหรัฐ ผลการดำเนินงานในอดีตไม่ใช่ตัวชี้วัดที่เชื่อถือได้ของผลการดำเนินงานในอนาคต ข้อมูล ณ วันที่ 31 ธันวาคม 2025

แม้สภาพเศรษฐกิจมหภาคและการสนับสนุนนโยบายในยุโรปจะปรับตัวดีขึ้น แต่ช่องว่างด้านการประเมินมูลค่าและผลการดำเนินงานระยะยาวยังคงเห็นได้ชัด ดัชนี MSCI USA ยังคงมีพรีเมียมเหนือดัชนี MSCI Europe ทั้งในด้านตัวชี้วัดมูลค่าและผลตอบแทนสะสม

สำหรับนักลงทุน นัยสำคัญคือคำว่า “ถูก” เป็นเพียงจุดเริ่มต้น ไม่ใช่ข้อสรุป ยุโรปอาจดูมีมูลค่าที่น่าสนใจเมื่อเทียบกับสหรัฐฯ แต่กรณีของการปรับมูลค่าเพิ่มอย่างยั่งยืนขึ้นอยู่กับว่าการเติบโตของกำไรสามารถเร่งตัวได้มากพอ และมีความสม่ำเสมอมากพอหรือไม่ เพื่อช่วยลดช่องว่างเชิงพื้นฐานที่การประเมินมูลค่ากำลังสะท้อนอยู่ ในระยะยาว คำตัดสินของตลาดมักขึ้นอยู่กับคุณภาพของกำไรและความน่าเชื่อถือของเส้นทางการเติบโต โดยเฉพาะในภาคส่วนที่นักลงทุนทั่วโลกมีทางเลือกทดแทนจำนวนมาก

ดังนั้น การมองอย่างสมดุลคือ ส่วนลดการประเมินมูลค่าของยุโรปนั้นเป็นเรื่องจริงและเห็นได้ชัด และสภาวะแวดล้อมมหภาคในปี 2026 ทำให้ส่วนลดนี้ยิ่งถูกเพิกเฉยได้ยากขึ้น แต่จะเป็นโอกาสหรือกับดักนั้น ขึ้นอยู่กับว่ายุโรปสามารถแปลงสภาวะที่มีเสถียรภาพให้กลายเป็นการสร้างกำไรอย่างต่อเนื่องได้หรือไม่ ไม่ใช่เพียงแค่การรีบาวด์ชั่วคราว ระยะยาวแล้ว โอกาสขาขึ้นอาจยังถูกจำกัด หากยังไม่มีหลักฐานที่ชัดเจนขึ้นเกี่ยวกับการปรับปรุงผลิตภาพ ตลาดทุนที่ลึกขึ้น และความได้เปรียบด้านขนาดที่แข็งแกร่งขึ้นในภาคเศรษฐกิจที่กำไรสามารถทบต้นได้เร็วที่สุด ความถูกอาจคงความถูกต่อไป และนักลงทุนมักจะได้ประโยชน์มากกว่าหากพิจารณามูลค่าควบคู่ไปกับความยืดหยุ่น โครงสร้างอุตสาหกรรม และพลังการทำกำไรในอนาคต แทนที่จะมองราคาสัมพัทธ์เพียงอย่างเดียวว่าเป็นคำอธิบายที่เพียงพอ