สภาพคล่องเบาบาง แต่แนวโน้มยังแข็งแกร่ง ขณะที่ตลาดปิดฉากปี 2025 | สรุปตลาดรายสัปดาห์: 22–26 ธันวาคม 2025

ภาพรวมเศรษฐกิจและมหภาค

ตลาดซื้อขายผ่านสัปดาห์ที่เวลาทำการสั้นลงจากช่วงวันหยุดและมีข้อจำกัดด้านสภาพคล่อง โดยการเคลื่อนไหวของราคาถูกขับเคลื่อนมากกว่าโดยการจัดพอร์ต การคาดการณ์เชิงมหภาค และกระแสเงินช่วงปลายปี มากกว่าข้อมูลเศรษฐกิจใหม่ที่สร้างความประหลาดใจ ตลาดหลักหลายแห่งปิดทำการในช่วงคริสต์มาส ขณะที่บางแห่งเปิดทำการในเวลาที่สั้นลง ซึ่งยิ่งขยายความผันผวนในสภาวะสภาพคล่องที่เบาบางอยู่แล้ว

ความคาดหวังเกี่ยวกับนโยบายการเงินของสหรัฐในปี 2026 ยังคงเป็นปัจจัยหลักที่มีอิทธิพล การปรับลดอัตราดอกเบี้ยสะสมของธนาคารกลางสหรัฐที่75 จุดพื้นฐานในปี 2025 ประกอบกับตลาดแรงงานที่เริ่มชะลอตัวและแรงกดดันเงินเฟ้อที่ผ่อนคลาย ยังคงถ่วงค่าเงินดอลลาร์สหรัฐ ตลาดเริ่มสะท้อนความเป็นไปได้ของการปรับลดดอกเบี้ยเพิ่มเติมอีกสองครั้งในปีหน้า โดยมีความอ่อนไหวต่อช่วงเวลาของการปรับลดครั้งแรกเป็นพิเศษ

ความไม่แน่นอนทางการเมืองยังคงอยู่ โดยนักลงทุนรอการเสนอชื่อประธานธนาคารกลางสหรัฐ (Fed Chair) คนใหม่จากประธานาธิบดีโดนัลด์ ทรัมป์ ซึ่งเพิ่มอีกหนึ่งชั้นของความไม่แน่นอนต่อทิศทางนโยบายในอนาคต

ในยุโรป การตัดสินใจของธนาคารกลางยุโรป (ECB) ในการคงอัตราดอกเบี้ย และความคาดหวังที่จำกัดต่อการผ่อนคลายนโยบายในระยะใกล้ ช่วยพยุงค่าเงินยูโร ขณะที่ในญี่ปุ่น ตลาดยังคงประเมินผลกระทบของการกลับสู่ภาวะปกติของนโยบายการเงิน โดยให้ความสำคัญกับพลวัตของเงินเฟ้อและการสื่อสารของธนาคารกลาง มากกว่าข้อมูลเศรษฐกิจเชิงตัวเลข

โดยรวมแล้ว ภาพรวมเศรษฐกิจมหภาคยังคงสอดคล้องกับสภาวะช่วงปลายปี 2025 ได้แก่ การเติบโตที่ชะลอลงแต่ยังมีความยืดหยุ่น สภาวะการเงินที่ผ่อนคลาย และความแตกต่างระหว่างสินทรัพย์ที่เพิ่มขึ้น.

หุ้น ตราสารหนี้ และสินค้าโภคภัณฑ์

ตลาดหุ้นทั่วโลกโดยรวมแทบไม่เปลี่ยนแปลง แต่แนวโน้มพื้นฐานยังคงเป็นบวก แม้ปริมาณการซื้อขายจะเบาบาง

ในสหรัฐ ตลาดหุ้นปรับฐานใกล้ระดับสูงสุดเป็นประวัติการณ์ ดัชนี S&P 500 ปิดต่ำกว่า 6,930 จุดเล็กน้อย หรือประมาณต่ำกว่าระดับ 7,000 จุดราว 1% ขณะที่ดัชนียังคงมีแนวโน้มทำสถิติปรับขึ้นรายเดือนติดต่อกันเป็นเดือนที่แปด ซึ่งยาวนานที่สุดนับตั้งแต่ปี 2017–2018 ดัชนี Nasdaq Composite ทรงตัวใกล้23,600 จุด ขณะที่ดัชนี Dow Jones Industrial Average ปิดสัปดาห์ใกล้48,710 จุด แม้การปรับขึ้นจะไม่มากนัก แต่บรรยากาศโดยรวมยังคงแข็งแกร่ง ขณะที่ตลาดเข้าสู่ช่วงSanta Claus rally ตามฤดูกาล

ตลาดตราสารหนี้ส่วนใหญ่เคลื่อนไหวในกรอบแคบ อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐแทบไม่เปลี่ยนแปลง เนื่องจากขาดปัจจัยมหภาคใหม่ ขณะที่อัตราผลตอบแทนในยุโรปยังคงทรงตัวหลังการตัดสินใจล่าสุดของธนาคารกลาง

สินค้าโภคภัณฑ์เป็นกลุ่มที่โดดเด่นที่สุด ราคาทองคำพุ่งทำสถิติสูงสุดใหม่ โดยราคาสปอตแตะ4,549.71 ดอลลาร์ต่อออนซ์ ระหว่างวัน ก่อนจะปิดใกล้4,531 ดอลลาร์ต่อออนซ์ เพิ่มขึ้นกว่า1% ในรอบสัปดาห์ ทองคำกำลังมุ่งหน้าสู่ผลตอบแทนรายปีที่แข็งแกร่งที่สุดนับตั้งแต่ปี 1979 โดยได้รับแรงหนุนจากการผ่อนคลายนโยบายของเฟด ความต้องการจากธนาคารกลาง กระแสเงินไหลเข้า ETF และแนวโน้มการลดการพึ่งพาเงินดอลลาร์

ราคาเงินมีความผันผวนมากยิ่งกว่า โดยทะลุ77 ดอลลาร์ต่อออนซ์เป็นครั้งแรก ทำสถิติสูงสุดใหม่ที่77.40 ดอลลาร์ต่อออนซ์ และเคยปรับขึ้น7.5% ภายในวันเดียว ในช่วงหนึ่งของการซื้อขาย ปัจจุบันราคาเงินปรับขึ้นแล้วราว167% ตั้งแต่ต้นปี จากภาวะขาดแคลนอุปทาน การถูกจัดให้เป็นแร่ธาตุสำคัญของสหรัฐ และกระแสเงินลงทุนที่แข็งแกร่ง แพลทินัมและพัลลาเดียมก็ปรับตัวขึ้นอย่างมากเช่นกัน โดยแพลทินัมทำสถิติปรับขึ้นรายสัปดาห์ที่แรงที่สุดเป็นประวัติการณ์.

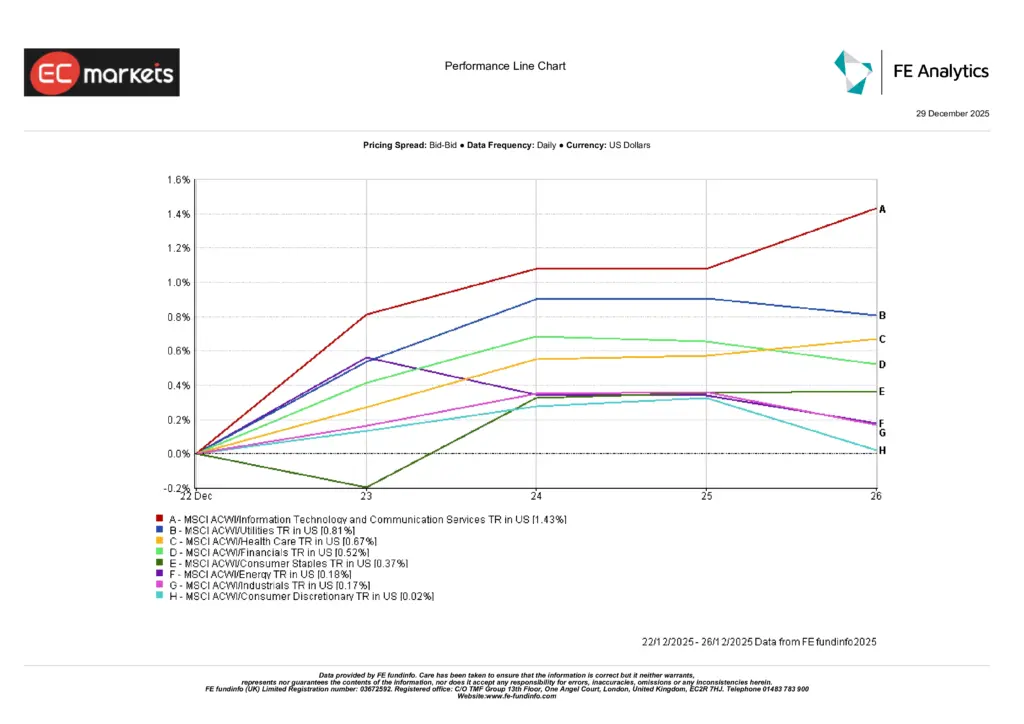

ผลการดำเนินงานของแต่ละกลุ่มอุตสาหกรรม

ผลการดำเนินงานของแต่ละกลุ่มสะท้อนถึงการมีส่วนร่วมที่กว้างแต่ไม่ลึก สอดคล้องกับสัปดาห์ที่เวลาทำการสั้นลง มีสภาพคล่องเบาบาง และความเชื่อมั่นที่ยังไม่ชัดเจน

เทคโนโลยีสารสนเทศและบริการสื่อสาร เป็นผู้นำการปรับขึ้น เพิ่มขึ้น1.43% จากแรงหนุนของการจัดพอร์ตปลายปีและความเชื่อมั่นต่อธีมการเติบโตเชิงโครงสร้าง สาธารณูปโภค ปรับขึ้น0.81% จากความต้องการสินทรัพย์เชิงป้องกัน ขณะที่กลุ่มเฮลท์แคร์ เพิ่มขึ้น0.67% สะท้อนลักษณะรายได้ที่มั่นคงในสภาวะความผันผวนต่ำ

กลุ่มการเงิน ปรับขึ้น0.52% จากอัตราผลตอบแทนที่ทรงตัว ขณะที่สินค้าอุปโภคบริโภคที่จำเป็น เพิ่มขึ้น0.37% ตอกย้ำแนวโน้มเชิงป้องกัน พลังงาน (+0.18%) อุตสาหกรรม (+0.17%) และสินค้าอุปโภคบริโภคที่ไม่จำเป็น (+0.02%) ปรับขึ้นเล็กน้อย สะท้อนความเชื่อมั่นเชิงวัฏจักรที่ยังจำกัดมากกว่าความอ่อนแอโดยตรง

โดยรวมแล้ว ผลการดำเนินงานของแต่ละกลุ่มตอกย้ำลักษณะของตลาดที่มีผู้นำเฉพาะกลุ่มและผลตอบแทนที่ค่อนข้างจำกัด มากกว่าความต้องการรับความเสี่ยงในวงกว้าง โดยผลตอบแทนขับเคลื่อนจากการจัดพอร์ตมากกว่าปัจจัยมหภาคใหม่

ที่มา: FE Analytics ผลตอบแทนรวมของดัชนีทั้งหมดคำนวณเป็นสกุลดอลลาร์สหรัฐ ผลการดำเนินงานในอดีตไม่สามารถใช้เป็นตัวชี้วัดผลลัพธ์ในอนาคตได้ ข้อมูล ณ วันที่ 26 ธันวาคม 2025

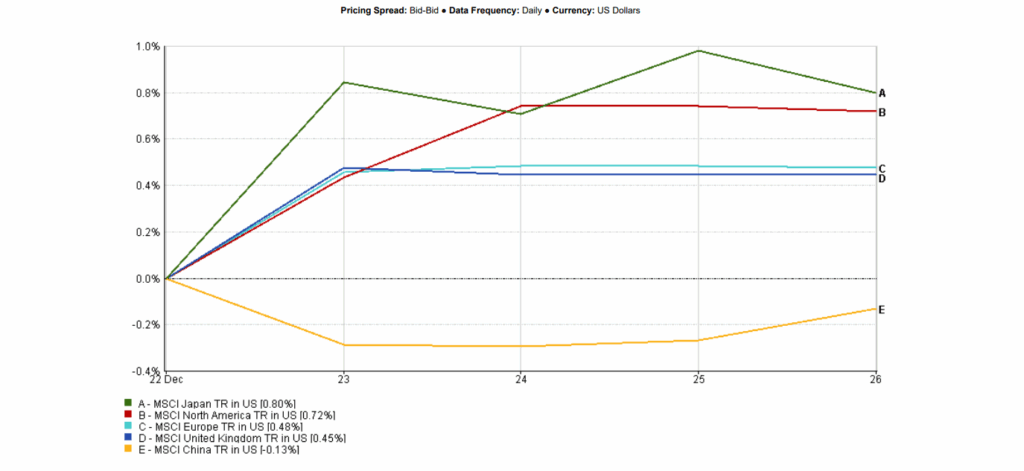

ตลาดภูมิภาค

ผลการดำเนินงานของตลาดหุ้นในแต่ละภูมิภาคมีความผสมผสาน แต่โดยรวมยังเป็นบวก สะท้อนการมีส่วนร่วมแบบเลือกสรรในสัปดาห์ที่เวลาทำการสั้นลง

ญี่ปุ่นเป็นผู้นำการปรับขึ้นในระดับภูมิภาค โดยดัชนี MSCI Japan เพิ่มขึ้น 0.80% (ดอลลาร์สหรัฐ) แม้ว่าตลาดจะยังประเมินทิศทางนโยบายของธนาคารกลางญี่ปุ่นอย่างต่อเนื่อง ขณะที่อเมริกาเหนือ ตามมาเป็นอันดับถัดไป เพิ่มขึ้น0.72% จากแรงหนุนของตลาดหุ้นสหรัฐที่ทรงตัวใกล้ระดับสูงสุดเป็นประวัติการณ์และการจัดพอร์ตปลายปี

ยุโรป (ไม่รวมสหราชอาณาจักร) เพิ่มขึ้น 0.48% ได้แรงหนุนจากค่าเงินยูโรที่แข็งค่าและเสถียรภาพด้านนโยบาย ขณะที่สหราชอาณาจักรเพิ่มขึ้น 0.45% ท่ามกลางการซื้อขายที่เบาบาง

จีนมีผลการดำเนินงานอ่อนแอ โดยดัชนี MSCI China ลดลง 0.13% สะท้อนความอ่อนแอของอุปสงค์ภายในประเทศและความระมัดระวังของนักลงทุน

ที่มา: FE Analytics ผลตอบแทนรวมของดัชนีทั้งหมดคำนวณเป็นสกุลดอลลาร์สหรัฐ ผลการดำเนินงานในอดีตไม่สามารถใช้เป็นตัวชี้วัดผลลัพธ์ในอนาคตได้ ข้อมูล ณ วันที่ 26 ธันวาคม 2025

ตลาดเงินตรา

ตลาดอัตราแลกเปลี่ยนสะท้อนถึงการอ่อนค่าของเงินดอลลาร์สหรัฐอีกครั้งและความแตกต่างด้านนโยบายที่ยังคงอยู่ โดยการเคลื่อนไหวถูกขยายความผันผวนจากสภาพคล่องช่วงวันหยุดที่เบาบาง

เงินยูโรแข็งค่า โดยEUR/USD ปรับขึ้นแตะบริเวณ 1.1775 ระหว่างสัปดาห์ จากความคาดหวังต่อการผ่อนคลายนโยบายของเฟดเพิ่มเติมในปี 2026 และการคาดการณ์การลดดอกเบี้ยของ ECB ที่ยังจำกัด ตลาดเงินยังคงให้น้ำหนักความเป็นไปได้ต่ำกว่า 10% สำหรับการลดดอกเบี้ยของ ECB ในช่วงต้นปี 2026 ซึ่งช่วยพยุงค่าเงินยูโร

ดัชนีดอลลาร์สหรัฐอ่อนค่าลงตลอดสัปดาห์ ส่งเสริมความต้องการสินค้าโภคภัณฑ์ที่กำหนดราคาเป็นดอลลาร์ โดยเฉพาะโลหะมีค่า ในญี่ปุ่น การเคลื่อนไหวของเงินเยนมีความผสมผสาน โดยตลาด FX ยังคงตอบสนองต่อการสื่อสารด้านนโยบายและการจัดพอร์ต มากกว่าการเกิดแนวโน้มทิศทางที่ชัดเจน ท่ามกลางสภาพแวดล้อมการซื้อขายช่วงวันหยุดที่เวลาทำการสั้นลง

แนวโน้มและสัปดาห์ถัดไป

เมื่อเหลือเวลาเพียงไม่กี่วันทำการในปี 2025 ตลาดเริ่มให้ความสำคัญมากขึ้นกับการปิดฉากของปี มากกว่าปัจจัยกระตุ้นใหม่

ประเด็นสำคัญที่ต้องติดตามในช่วงต้นเดือนมกราคม ได้แก่:

- ความยั่งยืนของSanta Claus rally

- การประเมินใหม่อย่างต่อเนื่องเกี่ยวกับความคาดหวังการผ่อนคลายนโยบายของเฟดในปี 2026

- การเคลื่อนไหวต่อเนื่องของโลหะมีค่า ซึ่งแม้จะอยู่ในภาวะซื้อมากเกินไป แต่แนวโน้มยังคงแข็งแกร่ง

- การหมุนเวียนภายในดัชนีหุ้น ท่ามกลางวินัยด้านการประเมินมูลค่าที่ยังคงอยู่

เมื่อสภาพคล่องกลับเข้าสู่ภาวะปกติในปีใหม่ ความแตกต่างที่สูงระหว่างภูมิภาค กลุ่มอุตสาหกรรม และสินทรัพย์ อาจแปรเปลี่ยนเป็นความผันผวนที่เพิ่มขึ้นและแนวโน้มผู้นำตลาดที่ชัดเจนยิ่งขึ้น