ตลาดทรงตัวท่ามกลางความหวังลดดอกเบี้ยและความกังวลด้านการเติบโต | สรุปรายสัปดาห์: 1–5 ธันวาคม 2025

ภาพรวมเศรษฐกิจ

หลังจากข้อมูลที่ล่าช้ามาเป็นเวลานานถูกเผยแพร่หลังการปิดหน่วยงาน นักลงทุนต้อนรับสัญญาณเงินเฟ้อชะลอตัว โดย Core PCE เพิ่มขึ้นเพียง +0.3% ในเดือนกันยายน การสำรวจความเชื่อมั่นช่วงต้นเดือนธันวาคมปรับดีขึ้น แต่สภาวะอ่อนแอในตลาดแรงงานยังคงอยู่ ตลาดคาดว่าธนาคารกลางสหรัฐจะปรับลดดอกเบี้ย 25 จุดในที่ประชุมวันที่ 9–10 ธันวาคม ความเชื่อมั่นยังคงเปราะบาง แต่ส่วนใหญ่คาดว่าจะเป็นการลดครั้งที่สามติดต่อกัน ขณะที่เฟดต้องการพยุงเศรษฐกิจที่กำลังชะลอ

เงินเฟ้อในยูโรโซนปรับขึ้นเล็กน้อยเป็น 2.2% โดย Core อยู่ใกล้ 2.4% ตอกย้ำท่าทีระมัดระวังของ ECB ตลาดคาดว่าจะไม่เปลี่ยนแปลงอัตราดอกเบี้ยในการประชุมวันที่ 18 ธันวาคม การเติบโตของค่าจ้างที่ชะลอลงและราคาพลังงานที่ลดลงบ่งชี้ว่าเงินเฟ้อมีแนวโน้มลดลงต่อเนื่อง ช่วยให้ผู้กำหนดนโยบายมีพื้นที่ดำเนินการ ในสหราชอาณาจักร ธนาคารกลางอังกฤษคงอัตราดอกเบี้ยที่ 4.00% จากผลโหวตเฉียดฉิว 5 ต่อ 4 CPI เดือนตุลาคมอยู่ที่ 3.8% งบประมาณใหม่ของรัฐมนตรีว่าการคลัง Reeves มีการขึ้นภาษีเพื่อควบคุมหนี้ อาจเปิดช่องให้ลดดอกเบี้ยได้ต้นปี 2026 เศรษฐกิจยังอ่อนแอ โดยอัตราว่างงานใกล้ 5%

เศรษฐกิจจีนแสดงสัญญาณกดดันใหม่ กิจกรรมภาคการผลิตลดลง บริษัทลดการจ้างงานและสต็อก การส่งออกดีขึ้นเล็กน้อยจากบรรยากาศการค้าจีน–สหรัฐที่ดีขึ้น แต่ดีมานด์ภายในประเทศยังอ่อน ตลาดจับตาการประชุมเศรษฐกิจที่กำลังจะมาถึงว่าจะส่งสัญญาณกระตุ้นหรือไม่ ธนาคารกลางคงอัตราดอกเบี้ยแต่เพิ่มสภาพคล่อง ขณะเดียวกัน ธนาคารกลางญี่ปุ่นสร้างความประหลาดใจด้วยท่าที Hawkish ส่งสัญญาณอาจขึ้นดอกเบี้ย ตอกย้ำความแตกต่างระหว่างนโยบายผ่อนคลายของจีนกับการเข้มงวดของญี่ปุ่น

การเจรจาหยุดยิงในยูเครนมีความคืบหน้า อาจส่งผลต่อราคาพลังงาน ความตึงเครียดในช่องแคบไต้หวันยังสงบ OPEC+ เลือกคงระดับการผลิต ช่วยพยุงราคาน้ำมัน ภาพรวมเศรษฐกิจมหภาคดีขึ้นอย่างค่อยเป็นค่อยไป แม้ความกังวลด้านการเติบโตยังคงอยู่

หุ้น พันธบัตร และสินค้าโภคภัณฑ์

หุ้นโลกปรับตัวลงในสัปดาห์ที่ผ่านมา เนื่องจากนักลงทุนลดสัดส่วนความเสี่ยงจากมูลค่าที่ตึงตัว ก่อนที่ตลาดจะฟื้นขึ้นเล็กน้อย S&P 500 เพิ่ม +0.3% เป็นสัปดาห์ที่สองติดต่อกัน และ Nasdaq ดีดตัว +0.8% ได้แรงหนุนจากหุ้นเทคโนโลยีและความต้องการความเสี่ยงที่กลับมา STOXX Europe 600 ทรงตัว (+0.4%) ขณะที่ดัชนี DAX ของเยอรมนีเพิ่ม +0.8% จากข้อมูลภาคโรงงานที่แข็งแกร่ง FTSE 100 ของสหราชอาณาจักรลดลงราว –0.5% จากแรงกดดันค่าเงินปอนด์และความระมัดระวังหลังงบประมาณ Nikkei 225 ของญี่ปุ่นเพิ่มเล็กน้อย (+0.5%) แม้ปรับอ่อนในช่วงท้ายสัปดาห์จากปัจจัย BoJ หุ้นจีนฟื้นตัวในช่วงท้ายสัปดาห์จากแรงหนุนเทคโนโลยีและความหวังกระตุ้นเศรษฐกิจ

ตลาดพันธบัตรผันผวนในทิศทางต่างกัน อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐ 10 ปีอยู่ใกล้ 4.13% ส่วน 2 ปีทรงตัวใกล้ 3.56% การลดดอกเบี้ยของเฟดส่วนใหญ่ถูกสะท้อนราคาแล้ว พันธบัตรเยอรมนีและสหราชอาณาจักรคงตัว เนื่องจาก ECB และ BoE ยังระมัดระวัง จุดสนใจอยู่ที่ญี่ปุ่น อัตราผลตอบแทน JGB พุ่งขึ้นสู่ระดับสูงสุดในรอบหลายปีหลัง BoJ ส่งสัญญาณอาจขึ้นดอกเบี้ย การดีดตัวของผลตอบแทนทำให้มีการ unwind carry trade และความผันผวนของเงินเยน กระตุ้นแรงซื้อสินทรัพย์ปลอดภัยในที่อื่น

สินค้าโภคภัณฑ์เคลื่อนไหวต่างทิศ Brent ดีดขึ้นสู่ประมาณ 64 ดอลลาร์ หลังลงแตะ 62 ดอลลาร์ช่วงต้นสัปดาห์ โดย OPEC+ คงมาตรการลดกำลังการผลิต WTI ทรงตัวเหนือ 60 ดอลลาร์ ทองคำเคลื่อนไหวแถว 4,200 ดอลลาร์ต่อออนซ์ ทรงตัวในสัปดาห์ ส่วนเงินเพิ่มขึ้น +2% สู่ 58.4 ดอลลาร์ต่อออนซ์

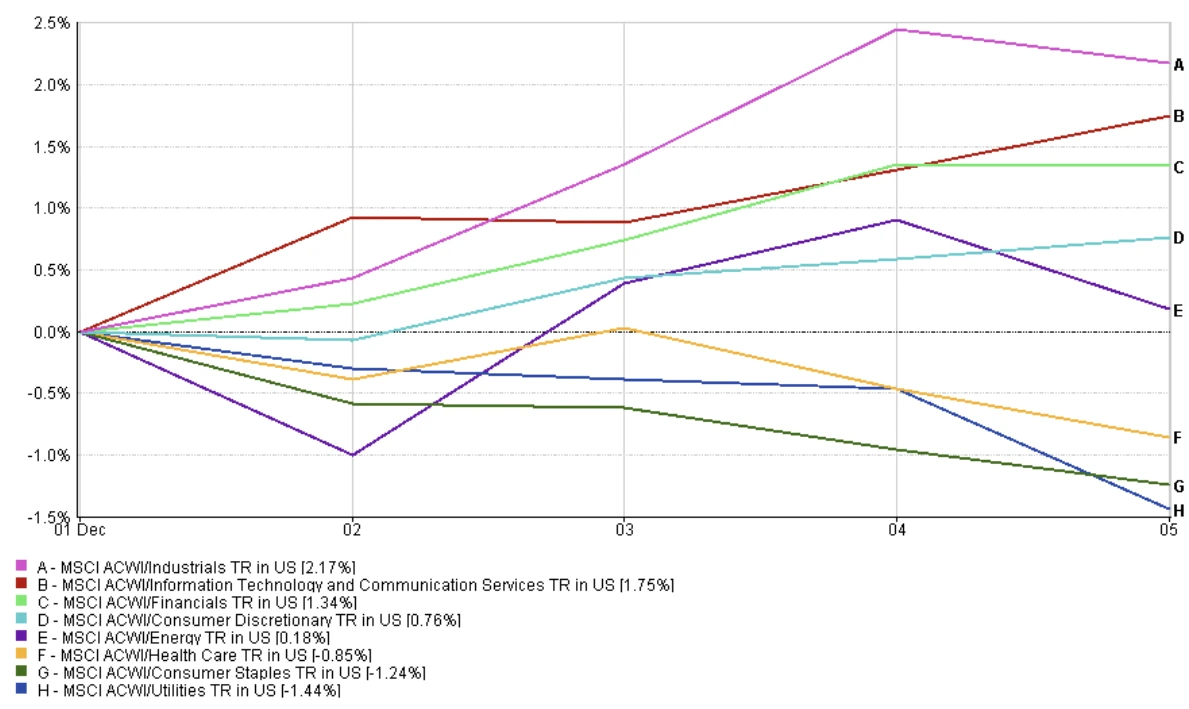

ผลการดำเนินงานตามกลุ่มอุตสาหกรรม

กลุ่มนำตลาดกลับมาเป็นหุ้นเติบโตและวัฏจักร เทคโนโลยีสารสนเทศ (+1.75%) อุตสาหกรรม (+2.17%) และการเงิน (+1.34%) นำการปรับขึ้น จากความคาดหวังลดดอกเบี้ยและความแข็งแกร่งของผู้ผลิตชิปและซอฟต์แวร์ สินค้าอุปโภคบริโภคไม่จำเป็นเพิ่ม +0.76% ฟื้นตัวพอประมาณ กลุ่มพลังงานเพิ่มเพียง +0.18% แม้น้ำมันจะดีดตัวช่วงท้ายสัปดาห์

กลุ่มป้องกันความเสี่ยงทำผลงานแย่ กลุ่มสาธารณูปโภคลดลง –1.44% และสินค้าอุปโภคบริโภคพื้นฐาน –1.24% จากการที่นักลงทุนลดน้ำหนักในกลุ่มอ่อนไหวต่อดอกเบี้ย กลุ่มสาธารณสุขลดลง –0.85% น้อยกว่าที่ประเมินไว้ก่อนหน้า (2–3%)

โดยรวมแล้ว ความต้องการลงทุนเอนเอียงไปหาหุ้นเบต้าสูง ขณะที่อัตราผลตอบแทนทรงตัวและความเชื่อมั่นความเสี่ยงดีขึ้น

ผลการดำเนินงานตามกลุ่มอุตสาหกรรม

ที่มา: FE Analytics. ดัชนีทั้งหมดเป็นผลตอบแทนรวมในรูปเงินดอลลาร์ ผลตอบแทนในอดีตไม่ใช่ตัวบ่งชี้อนาคต ข้อมูล ณ วันที่ 5 ธันวาคม 2025

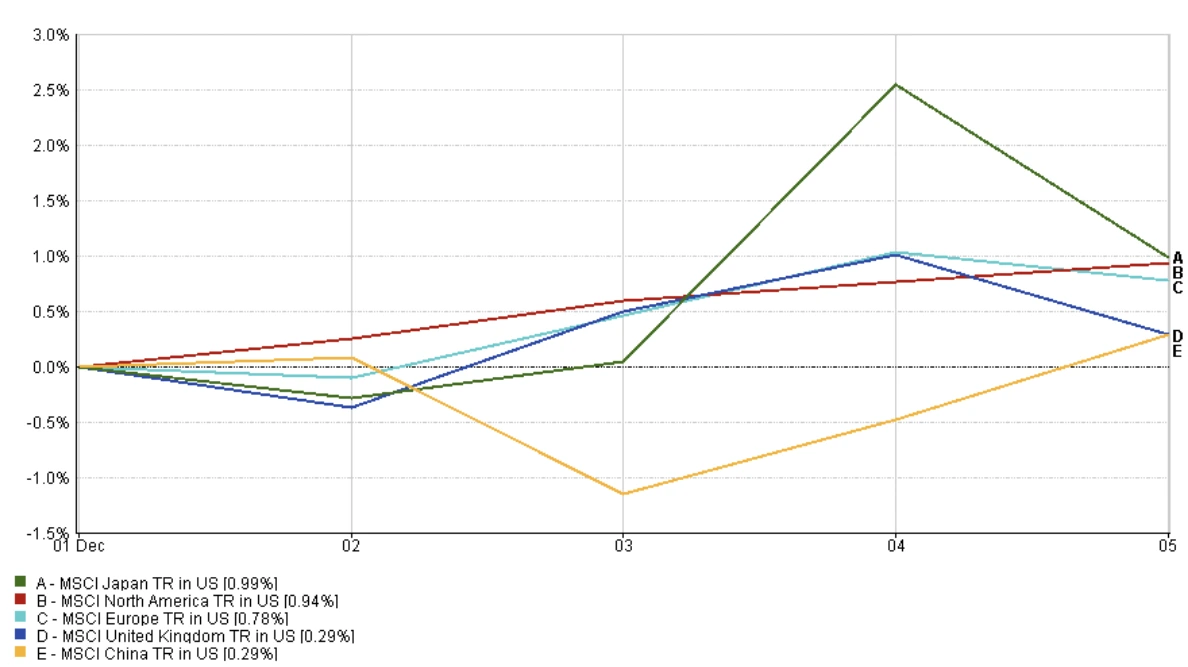

ตลาดตามภูมิภาค

ตลาดหุ้นรายภูมิภาคโดยรวมปรับขึ้นเล็กน้อย ญี่ปุ่นนำ (+0.99%) ท่ามกลางเงินเยนอ่อนค่ากับท่าทีผ่อนคลายของ BoJ อเมริกาเหนืออยู่ใกล้เคียง (+0.94%) ได้แรงหนุนจากหุ้นเทคโนโลยี ยุโรปเพิ่ม +0.78% ขณะที่สหราชอาณาจักรเพิ่ม +0.29% สวนทางกับความคาดหวังก่อนหน้า จีนเพิ่ม +0.29% แสดงการฟื้นตัวช่วงท้ายสัปดาห์หลังอ่อนตัวช่วงกลางสัปดาห์

โดยรวม โมเมนตัมของตลาดหุ้นโลกดีขึ้น โดยญี่ปุ่นและสหรัฐนำ ในขณะที่สหราชอาณาจักรและจีนให้ผลตอบแทนบวกเล็กน้อย

ผลการดำเนินงานตามภูมิภาค

ที่มา: FE Analytics. ดัชนีทั้งหมดเป็นผลตอบแทนรวมในรูปเงินดอลลาร์ ผลตอบแทนในอดีตไม่ใช่ตัวบ่งชี้อนาคต ข้อมูล ณ วันที่ 5 ธันวาคม 2025

ตลาดเงินตราต่างประเทศ

ดอลลาร์อ่อนค่าลงต่อเนื่อง ดัชนี DXY ลดลงสู่ 99.0 (ต่ำสุดตั้งแต่ต้นปี 2024) เนื่องจากนักลงทุนคาดการณ์การลดดอกเบี้ยเดือนธันวาคม ยูโรปรับขึ้นสู่ 1.16 ดอลลาร์ จากส่วนต่างอัตราดอกเบี้ยที่แคบลงและดุลบัญชีเกินดุล ปอนด์ปรับขึ้นสู่ช่วง 1.24 ดอลลาร์ จากมาตรการรัดเข็มขัดและคาดการณ์ลดดอกเบี้ยของ BoE เยนแข็งค่าขึ้น พลิกจากอ่อนค่าหลายเดือน จากสัญญาณ Hawkish ของ BoJ ส่งผลให้มีการ unwind yen carry trade

มุมมองและสัปดาห์ข้างหน้า

ตลาดจับตาการประชุมเฟด 9–10 ธันวาคม ซึ่งคาดว่าจะลดดอกเบี้ย 25 จุด คำแนะนำของประธานเฟด เจอโรม พาวเวล จะเป็นกุญแจสำคัญ เขาจะส่งสัญญาณการผ่อนคลายในปี 2026 ต่อไปหรือไม่ หรือจะระมัดระวังมากขึ้น ข้อมูลเศรษฐกิจที่ล่าช้าเพราะการปิดหน่วยงานอาจส่งผลต่อบรรยากาศการลงทุน รายงานการจ้างงานเดือนพฤศจิกายน และยอดค้าปลีกต.ค.–พ.ย. จะให้ข้อมูลเกี่ยวกับตลาดแรงงานและกำลังซื้อ CPI เดือนพฤศจิกายนมีความสำคัญเป็นพิเศษ หากตัวเลขอ่อน อาจยิ่งหนุนมุมมองผ่อนคลาย

ทั่วโลกยังจับตาการประชุมของ BoE และ ECB วันที่ 18 ธันวาคม BoE มีความเป็นไปได้ในการลดดอกเบี้ย ขึ้นอยู่กับข้อมูลเศรษฐกิจสหราชอาณาจักรในระยะต่อไป ECB คาดว่าจะคงอัตราดอกเบี้ย แต่มีโอกาสกล่าวถึงเงินเฟ้อเข้าใกล้เป้าหมาย และอาจส่งสัญญาณลดดอกเบี้ยปี 2026

ปัจจัยอื่นที่ต้องติดตาม ได้แก่ ผลประกอบการ ราคาน้ำมันและนโยบายการผลิตของ OPEC+ การเจรจาหยุดยิงยูเครน และพัฒนาการการค้าจีน–สหรัฐ ปอนด์และยีลด์อังกฤษอาจตอบสนองต่อแรงต้านงบประมาณ มีข่าวลือเกี่ยวกับประธานเฟดคนใหม่—คาดว่า Kevin Hassett—ซึ่งเริ่มส่งผลให้เส้นผลตอบแทนสหรัฐชันขึ้น ขณะที่ตลาดหุ้นใกล้จุดสูงและยีลด์อยู่ในระดับต่ำ นักลงทุนกำลังเตรียมรับสัปดาห์สำคัญที่จะ “ยืนยันหรือท้าทาย” แนวคิดเศรษฐกิจ “ลงจอดอย่างนุ่มนวล”