CPI เทียบกับ PCE: ทำไมนักเทรดจึงให้ความสำคัญกับตัวชี้วัดเงินเฟ้อสองแบบ

เมื่อตัวเลขเงินเฟ้อรายเดือนถูกประกาศออกมา นักเทรดมักจะรู้สึกสับสนอยู่บ่อยครั้ง ชั่วขณะหนึ่งตลาดอาจพุ่งแรงตามดัชนีราคาผู้บริโภค (CPI) ล่าสุด จากนั้นนักวิเคราะห์ก็จะเตือนว่าแท้จริงแล้วธนาคารกลางสหรัฐ (Fed) ให้ความสำคัญกับดัชนีการใช้จ่ายเพื่อการบริโภคส่วนบุคคล (PCE) มากกว่า แล้วทำไมเราถึงมีตัวชี้วัดสองแบบนี้ และทำไมตลาดจึงตอบสนองต่อมันแตกต่างกัน?

CPI คือมาตรวัดที่ปรากฏอยู่ในพาดหัวข่าวส่วนใหญ่ จัดทำโดยสำนักงานสถิติแรงงานสหรัฐ (BLS) และติดตามการเปลี่ยนแปลงราคาของตะกร้าสินค้าและบริการแบบคงที่ที่ครัวเรือนในเขตเมืองซื้อ กล่าวง่าย ๆ คือ CPI สะท้อนค่าใช้จ่ายที่ครัวเรือนต้องจ่ายจากกระเป๋าโดยตรง เช่น ค่าเช่าบ้าน น้ำมัน อาหาร หรือเสื้อผ้า นั่นทำให้ CPI มองเห็นได้ชัดเจน และการเซอร์ไพรส์ของ CPI ครั้งใหญ่สามารถกระตุ้นความเคลื่อนไหวของตลาดได้ทันที

ในทางตรงกันข้าม ดัชนีราคาของ PCE ซึ่งจัดทำโดยสำนักงานวิเคราะห์เศรษฐกิจสหรัฐ (BEA) มองภาพในวงกว้างกว่า โดยรวมไม่เพียงแค่ค่าใช้จ่ายที่ครัวเรือนจ่ายโดยตรง แต่ยังรวมถึงการใช้จ่ายที่เกิดขึ้นในนามของครัวเรือนด้วย เช่น ค่ารักษาพยาบาลที่นายจ้างหรือรัฐบาลเป็นผู้จ่าย ตะกร้าของ PCE มีขนาดใหญ่กว่า และมีการปรับน้ำหนักบ่อยกว่าเพื่อสะท้อนการเปลี่ยนไปใช้สินค้าทดแทน ส่งผลให้ตัวเลข PCE มักออกมาต่ำกว่าและเรียบกว่า CPI เล็กน้อย

ความแตกต่างเชิงเทคนิคที่สำคัญคือวิธีที่แต่ละดัชนีอัปเดต “ตะกร้า” สินค้า PCE ใช้สูตรถ่วงน้ำหนักแบบลูกโซ่ (Fisher Ideal) ซึ่งจะปรับเมื่อผู้บริโภคเปลี่ยนไปใช้ทางเลือกที่ถูกกว่า ในขณะที่ CPI ใช้ตะกร้าที่ค่อนข้างคงที่ (Laspeyres) และเปลี่ยนแปลงช้า ในทางปฏิบัติ หมายความว่า PCE “คำนึงถึงการทดแทน” ตัวอย่างเช่น หากราคาเนื้อวัวแพงขึ้นและผู้ซื้อหันไปซื้อไก่มากขึ้น PCE จะสะท้อนการเปลี่ยนแปลงนี้ แต่ตะกร้าคงที่ของ CPI จะไม่สะท้อนทันที เมื่อเวลาผ่านไป สิ่งนี้มักทำให้เงินเฟ้อ CPI สูงกว่าเล็กน้อย เนื่องจาก CPI ไม่ได้คำนึงถึงการทดแทนที่ช่วยลดแรงกดดันด้านราคาในทันที

ทำไม Fed จึงชอบ PCE

Fed เปลี่ยนมาใช้ PCE อย่างเป็นทางการราวปี 2000 และผูกเป้าหมายเงินเฟ้อ 2% เข้ากับมาตรวัดนี้ ผู้กำหนดนโยบายชื่นชอบ PCE เพราะครอบคลุมเศรษฐกิจในวงกว้างกว่า (รวมถึงค่าใช้จ่ายบางส่วนที่ CPI ไม่ครอบคลุม) และการถ่วงน้ำหนักแบบลูกโซ่สามารถจับพฤติกรรมการทดแทนของผู้บริโภคได้ นักวิเคราะห์ระบุว่าน้ำหนักแบบ “ไดนามิก” และขอบเขตที่กว้างกว่าของ PCE ช่วยให้เห็นภาพแนวโน้มเงินเฟ้อพื้นฐานได้ชัดเจนกว่า

ทำไมตลาดถึงจับตา CPI

ถ้า Fed ให้ความสำคัญกับ PCE แล้วทำไมนักเทรดถึงตื่นตระหนกกับ CPI? สาเหตุหลักคือความคุ้นเคยและจังหวะเวลา CPI มองเห็นได้ชัดกว่า ผู้คนจึงยึดติดกับตัวเลข CPI ที่คุ้นเคย นอกจากนี้ CPI ยังประกาศก่อนรายงาน PCE อย่างเป็นทางการประมาณสองสัปดาห์ ดังนั้นในทางปฏิบัติ CPI จึงมักเป็นตัวขับเคลื่อนการเคลื่อนไหวของตลาด

เรื่องราวที่แตกต่างและสัญญาณที่ผสมปนเป

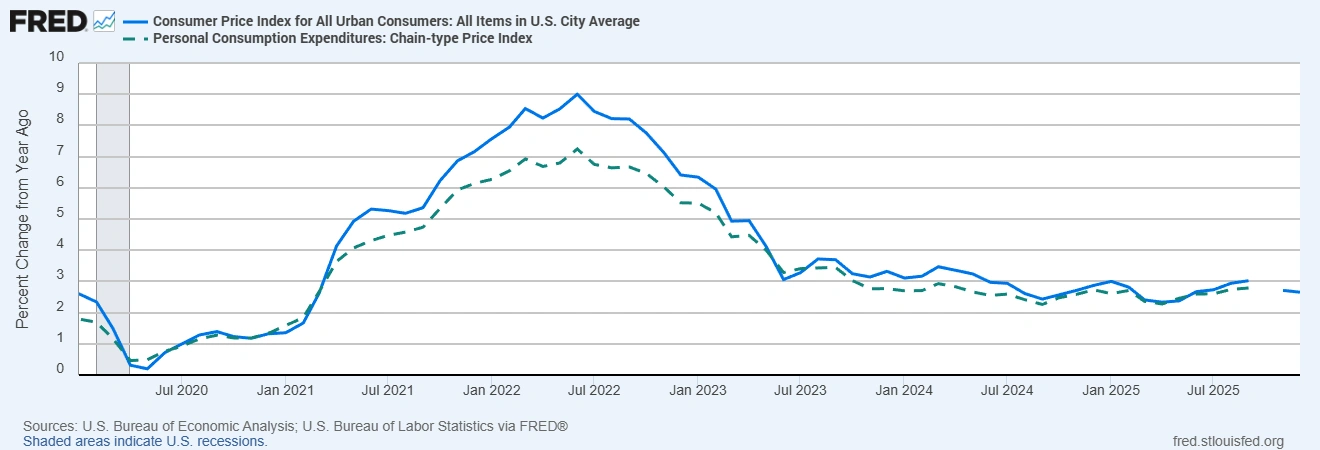

CPI และ PCE บางครั้งอาจเคลื่อนไหวสวนทางกัน ตัวอย่างเช่น CPI ให้น้ำหนักกับที่อยู่อาศัยสูง ในขณะที่ PCE ให้น้ำหนักกับการดูแลสุขภาพมากกว่า สิ่งนี้ช่วยอธิบายว่าทำไม CPI จึงร้อนแรงกว่า PCE มากในปี 2022 — เป็นช่องว่างที่ใหญ่ที่สุดเป็นประวัติการณ์! TD Economics เตือนว่าความไม่สอดคล้องเช่นนี้ “จะทำให้ Fed ยากขึ้นในการกล่าวอย่างชัดเจนว่าเงินเฟ้อได้พลิกทิศแล้ว”

ความแตกต่างที่ยืดเยื้ออาจส่งผลต่อการสื่อสารของ Fed และความผันผวนของตลาดในปี 2026

อัตราเงินเฟ้อ CPI เทียบกับ PCE (YoY %)

แหล่งที่มา: สำนักงานวิเคราะห์เศรษฐกิจสหรัฐ; สำนักงานสถิติแรงงานสหรัฐ ผ่าน FRED®

กราฟแสดงให้เห็นว่า CPI (เส้นทึบ) มักจะสูงกว่า PCE (เส้นประ) อย่างสม่ำเสมอ โดยเฉพาะในช่วงที่เงินเฟ้อพุ่งแรงในปี 2022 ความแตกต่างนี้สะท้อนถึงน้ำหนักและระเบียบวิธีที่ต่างกัน ซึ่งเป็นเหตุผลสำคัญว่าทำไม Fed จึงชอบ PCE ในขณะที่ตลาดมักตอบสนองต่อ CPI

มองภาพรวมให้ชัดเจน

แล้วนักเทรดควรทำอย่างไร? แทนที่จะเลือกข้างใดข้างหนึ่ง ควรใช้ทั้งสองมาตรวัดร่วมกัน และติดตามแนวโน้มเงินเฟ้อในช่วงหลายเดือน ธนาคารกลางมองเงินเฟ้อในแง่ของความต่อเนื่อง ไม่ใช่แค่ข้อมูลจุดเดียว อย่าลืมว่า Fed ประเมินเงินเฟ้อจาก PCE แม้ว่าตลาดจะสะดุ้งกับ CPI ก็ตาม กุญแจสำคัญคือบริบท: โฟกัสที่แนวโน้มและระยะเวลาที่การเปลี่ยนแปลงราคาดำรงอยู่ ไม่ใช่แค่พาดหัวข่าวเดียว

สรุป: CPI และ PCE ต่างก็มีบทบาทของตนเอง Fed พึ่งพา PCE ซึ่งครอบคลุมกว่าและถ่วงน้ำหนักแบบลูกโซ่ เพื่อประเมินแนวโน้มเงินเฟ้อระยะยาว ในขณะที่ตัวเลข CPI ที่คุ้นเคย “ทำหน้าที่ขับเคลื่อนอารมณ์ของตลาด” ตัวชี้วัดแต่ละแบบมีบทบาทในระบบนิเวศของตลาด การเข้าใจว่าทำไมมันจึงต่างกัน แทนที่จะตื่นตระหนกกับข้อมูลจุดเดียว จะช่วยให้คุณรับมือกับรายงานเงินเฟ้อครั้งถัดไปได้อย่างมั่นใจ

เราได้เห็นสิ่งนี้เกิดขึ้นในช่วงไม่กี่ปีที่ผ่านมา ตัวอย่างเช่น ในปี 2022 อัตราเงินเฟ้อ CPI ของสหรัฐพุ่งสูงกว่า PCE ราว 3.4 จุดเปอร์เซ็นต์ ซึ่งเป็นช่องว่างที่มากที่สุดเป็นประวัติการณ์ สาเหตุหลักมาจากค่าเช่าที่อยู่อาศัยและต้นทุนพลังงานที่เพิ่มขึ้นอย่างรวดเร็ว หมวดเหล่านี้มีน้ำหนักสูงใน CPI แต่มีน้ำหนักน้อยกว่าใน PCE (โดยเฉพาะเพราะ PCE รวมค่าใช้จ่ายจากบุคคลที่สามและค่าใช้จ่ายที่ไม่ใช่เงินสดจำนวนมาก) ทำให้ CPI พุ่งแรงกว่า กล่าวโดยสรุป เมื่อราคาที่อยู่อาศัยและเชื้อเพลิงเพิ่มขึ้นอย่างรวดเร็ว CPI จะเคลื่อนไหวมากกว่า PCE

ข้อคิดเชิงปฏิบัติ: อย่ายึดติดกับตัวเลขพาดหัวเพียงตัวเดียว ตรวจสอบเสมอว่าดัชนีใดกำลังเปลี่ยนแปลงและเพราะเหตุใด หาก CPI ร้อนแรงกว่า PCE มักบ่งชี้ถึงการพุ่งขึ้นของหมวดอย่างที่อยู่อาศัยหรือเชื้อเพลิง หาก PCE สูงกว่า แสดงถึงการเปลี่ยนแปลงในวงกว้างของพฤติกรรมการใช้จ่ายของผู้บริโภค (ดังที่นักวิเคราะห์บางรายชี้ให้เห็นในช่วงปลายปี 2025) จำไว้ว่า Fed ตั้งเป้าเงินเฟ้อจาก PCE แม้ว่าตลาดจะตอบสนองต่อ CPI ก็ตาม กล่าวอีกนัยหนึ่ง ให้มอง “ใต้ฝากระโปรง”: เปรียบเทียบตัวเลขทั้งสองและองค์ประกอบของมัน เพื่อรู้ว่าเงินเฟ้ออยู่ตรงไหนจริง ๆ และคุณจะพร้อมมากขึ้นในการตีความความประหลาดใจของข้อมูลในการเทรด