ยุโรป ไม่ใช่ชื่อแรกที่นักลงทุนคิดถึงเมื่อพูดถึง “ผู้นำในตลาด” ใช่ไหม? ในช่วงทศวรรษที่ผ่านมา มันทำหน้าที่เป็นผู้สนับสนุนที่เงียบสงบ ขณะที่วงการเทคโนโลยีของสหรัฐฯ ครองเวที แต่ในปี 2025 นี้? บางสิ่งได้เปลี่ยนไป หุ้นยุโรปกำลังฟื้นตัวอย่างมาก และคราวนี้อาจไม่ใช่การเริ่มต้นที่ผิดพลาด

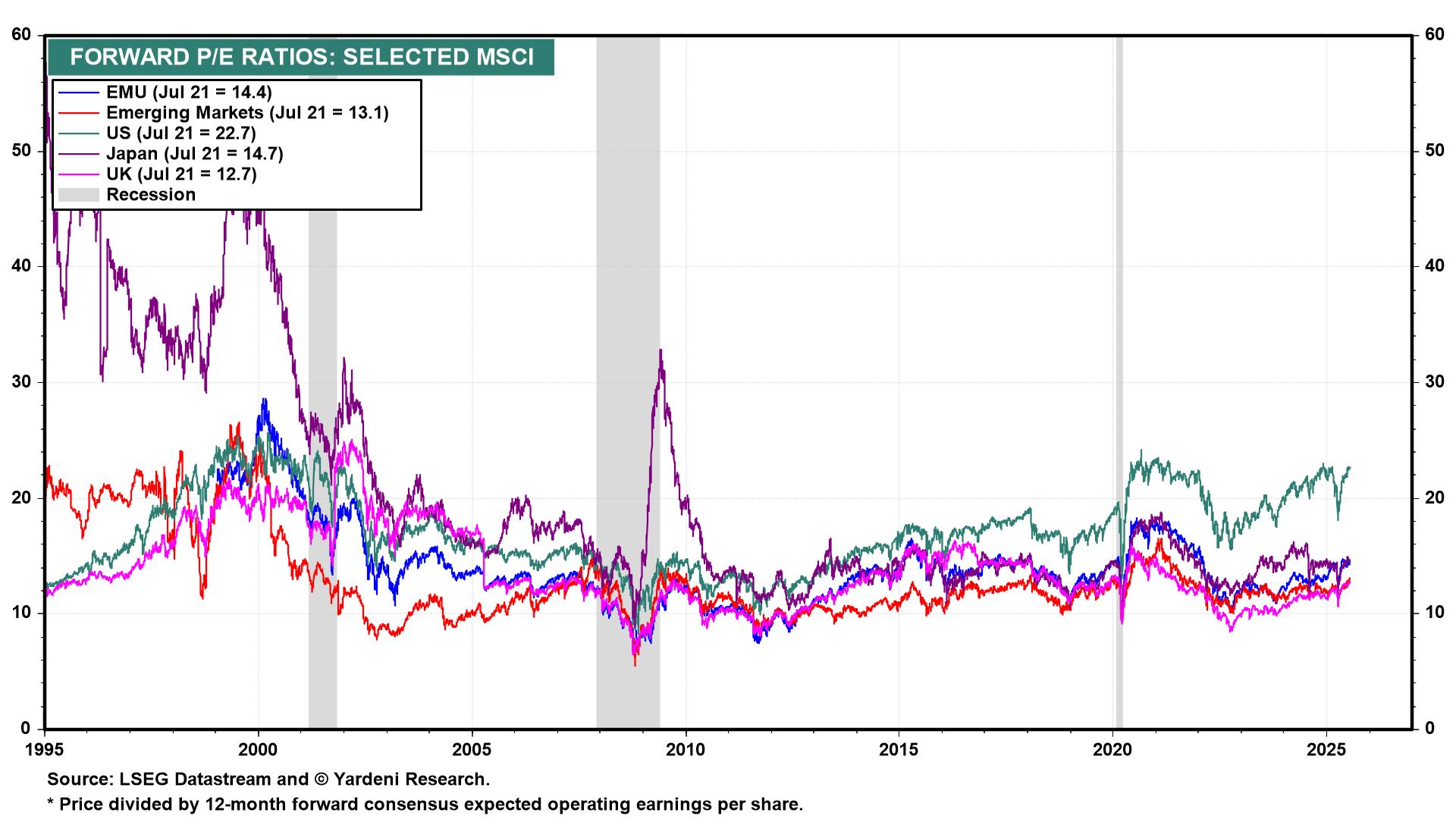

เริ่มต้นจากการประเมินค่า หุ้นยุโรปยังคงซื้อขายอยู่ที่ราคาถูกกว่าหุ้นของสหรัฐฯ ประมาณ 35-40% จากการประเมินค่า P/E ในอนาคต ดัชนี MSCI Europe อยู่ที่ประมาณ 15 เท่าของกำไรในอนาคต เมื่อเทียบกับ ประมาณ 22 เท่าของ S&P 500 ผลตอบแทนจากเงินปันผลก็มีเรื่องราวคล้ายกัน: ยุโรปเฉลี่ยที่มากกว่า 3.0% ในขณะที่ S&P มีประมาณ 1.25% นักลงทุนไม่เพียงแต่จ่ายน้อยลง แต่พวกเขายังได้รับเงินมากขึ้นในการอดทน ราคาราคาเหล่านี้อาจไม่ใช่สนามเด็กเล่นสำหรับนักล่าเติบโต แต่สำหรับการสร้างรายได้และการกลับสู่ค่าเฉลี่ย มันมีความน่าสนใจ

อัตราส่วนราคาต่อกำไรในอนาคตตามภูมิภาค (กรกฎาคม 2025)

ที่มา: LSEG Datastream, Yardeni Research. ดัชนีทั้งหมดเป็นผลตอบแทนรวมในสกุลเงินดอลลาร์สหรัฐฯ ผลการดำเนินงานในอดีตไม่สามารถใช้เป็นตัวบ่งชี้ที่เชื่อถือได้สำหรับผลการดำเนินงานในอนาคต ข้อมูล ณ วันที่ 22 กรกฎาคม 2025

หุ้นยุโรป (EMU: 15×) ซื้อขายที่ส่วนลด 36% เมื่อเทียบกับหุ้นสหรัฐ (22×) ซึ่งเป็นช่องว่างในการประเมินค่าที่ใกล้เคียงกับสุดขีดประวัติศาสตร์

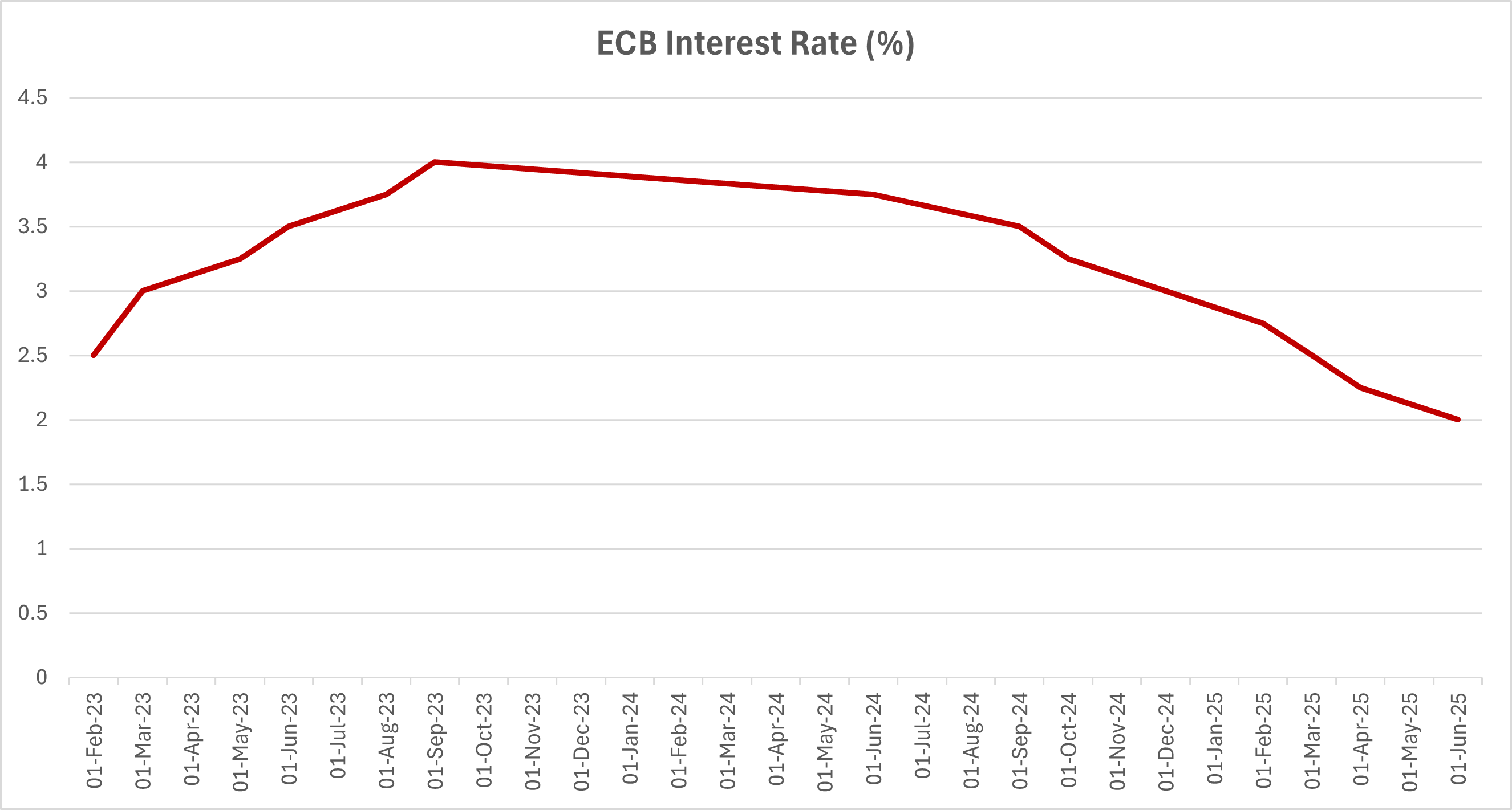

ต่อไปคือแรงขับเคลื่อนทางเศรษฐกิจ อัตราเงินเฟ้อในยูโรโซนลดลงเหลือ 2.3% ในเดือนมิถุนายน ลดลงจากมากกว่า 10% ในปลายปี 2022 ซึ่งให้พื้นที่แก่ ECB ในการลดอัตราดอกเบี้ย และพวกเขาก็ได้ลดลงแล้วสี่ครั้งตั้งแต่กลางปี 2024 ลดอัตราดอกเบี้ยจาก 4% สู่ 2.0% โดยตลาดคาดว่าอัตราดอกเบี้ยจะลดลงอีกสองครั้งภายในสิ้นปีนี้ ในขณะเดียวกัน เยอรมนี ซึ่งเคยเป็นที่รู้จักในฐานะนกฮูกด้านการเงินของกลุ่มก็เริ่มเปลี่ยนท่าทีไปในทิศทางผ่อนคลาย งบประมาณของเบอร์ลินในปี 2025 รวมถึง 60 พันล้านยูโรในมาตรการกระตุ้นเศรษฐกิจ โดยมุ่งเน้นที่พลังงาน การดิจิทัล และการป้องกันประเทศ นี่ไม่ใช่การเปลี่ยนแปลงเล็กน้อยเลย!

แนวโน้มอัตราดอกเบี้ยของ ECB (กุมภาพันธ์ 2023 – มิถุนายน 2025)

ที่มา: European Central Bank. ดัชนีทั้งหมดเป็นผลตอบแทนรวมในสกุลเงินดอลลาร์สหรัฐฯ ผลการดำเนินงานในอดีตไม่สามารถใช้เป็นตัวบ่งชี้ที่เชื่อถือได้สำหรับผลการดำเนินงานในอนาคต ข้อมูล ณ วันที่มิถุนายน 2025

หลังจากที่พีกสุดที่ 4.0% ในปลายปี 2023, ECB ได้ลดอัตราดอกเบี้ยลงทั้งหมด 200 คะแนนพื้นฐาน ทำให้อัตราดอกเบี้ยในอัตราดอกเบี้ย 2.00% และคาดว่าจะมีการลดลงเพิ่มเติมในครึ่งปีหลังของปี 2025

ดัชนี PMI ของยูโรโซนเพิ่มขึ้นมากกว่า 50 ในเดือนมิถุนายน ซึ่งเป็นการขยายตัวครั้งแรกในรอบเกือบหนึ่งปี เยอรมนีและอิตาลี ซึ่งมักถูกมองว่าเป็นภาระเศรษฐกิจ ได้โพสต์เซอร์ไพรส์ไตรมาสที่ดี คณะกรรมาธิการยุโรปคาดการณ์การเติบโต 1.1% ในปี 2025 ซึ่งแม้ว่าจะเป็นการเติบโตที่ไม่สูงมาก แต่มันก็เป็นการปรับตัวจากการชะลอตัวเกือบเป็นศูนย์ในปี 2023-24

และสุดท้ายคืออารมณ์ของตลาด หลังจากหลายปีที่ถูกมองข้าม ยุโรปในที่สุดก็เริ่มดึงดูดเงินทุนใหม่ เงินทุนสุทธิที่ไหลเข้ากองทุน ETF ของยุโรปสูงถึง 16 พันล้านดอลลาร์ในไตรมาสแรกของปี 2025 ซึ่งเป็นการเริ่มต้นปีที่แข็งแกร่งที่สุดตั้งแต่ปี 2006 ผู้จัดการกองทุนในสหรัฐฯ ซึ่งมักมีท่าทีปฏิเสธสิ่งที่อยู่นอกซิลิคอนวัลเลย์ กำลังหันมามองยุโรปอีกครั้ง Morgan Stanley และ JPMorgan ต่างก็ออกประกาศ “ให้เพิ่มน้ำหนักยุโรป” ในฤดูใบไม้ผลินี้ แม้กระทั่ง Goldman Sachs ก็ปรับเป้าหมาย MSCI Europe ขึ้น 8% โดยอ้างว่า “การเพิ่มขึ้นที่ขับเคลื่อนด้วยการประเมินค่าและนโยบายที่เป็นมิตร”

การเปลี่ยนแปลงทางด้านภาคอุตสาหกรรมก็ช่วยได้เช่นกัน ขณะที่ S&P 500 ประกอบด้วยหุ้นเทคโนโลยีมากกว่า 30% ส่วน MSCI Europe มีเพียงประมาณ 7% โดยส่วนใหญ่เป็นหุ้นของธนาคาร พลังงาน อุตสาหกรรม และการดูแลสุขภาพ การผสมผสานนี้ซึ่งในอดีตเคยเป็นภาระ ตอนนี้กลับกลายเป็นจุดแข็ง ทางการเงินเป็นผู้นำในปี 2025 ได้รับการสนับสนุนจากการปรับปรุงอัตรากำไรและงบดุลที่แข็งแกร่ง สาธารณูปโภคและอุตสาหกรรมก็เริ่มเติบโต เนื่องจากการใช้จ่ายด้านโครงสร้างพื้นฐานและนโยบายพลังงาน

แน่นอนว่านี่ไม่ใช่การลงทุนที่ปราศจากความเสี่ยง สงครามในยูเครนยังคงดำเนินต่อไป ยุโรปยังคงแตกแยกทางการเมือง และหากเทคโนโลยีสหรัฐฯ เริ่มฟื้นตัว การไหลของเงินทุนอาจกลับตัวได้อย่างรวดเร็ว นอกจากนี้ ปัญหาทางโครงสร้างระยะยาว เช่น การมีประชากรสูงอายุและการขาดการลงทุนในนวัตกรรมก็ยังคงไม่ได้รับการแก้ไข

แต่สาระสำคัญคือ: ยุโรปไม่จำเป็นต้องสมบูรณ์แบบ มันแค่ต้องดีกว่าที่ได้มีการคาดการณ์ไว้ และตอนนี้มันก็ดีขึ้นแล้ว

หลังจากสิบปีของการเล่นในด้านป้องกัน ยุโรปในที่สุดก็เริ่มได้รับลมที่ดี อัตราดอกเบี้ยลดลง กำไรเพิ่มขึ้น และการสนใจจากทั่วโลกดีขึ้น สำหรับนักลงทุนที่ต้องการกระจายการลงทุนออกจากการเติบโตของสหรัฐฯ นี่อาจจะเป็นช่วงเวลาที่ดีในการกลับไปเยี่ยมชมทวีปเก่า มันอาจจะไม่ใช่การลงทุนที่โดดเด่นที่สุดในบอร์ด แต่บางครั้ง นั่นแหละที่เป็นจุดเริ่มต้นของเรื่องราวที่ดีที่สุด