全球市場暫歇,投資者靜待更清晰的經濟訊號|每週回顧:2026年2月2日–9日

經濟概覽

本週在主要央行維持審慎政策立場、經濟訊號好壞參半的背景下展開。在美國,臨時政府停擺導致原定發布的1月就業情況報告未能如期公布,使投資者缺少了本週最受關注的數據之一。美國勞工統計局確認,將在資金恢復後重新安排發布時間。這使得資訊環境相對平靜,市場比以往更依賴調查數據與企業指引。

在英國,英格蘭銀行將基準利率維持在3.75%,但5比4的投票結果突顯出政策討論的微妙平衡。儘管通膨預計自4月起回落至接近2%的水準,央行仍強調需要看到價格壓力正在以可持續的方式緩解的明確證據。這是一項穩健的決定,但接近的投票差距顯示政策正逐步演變,而非停滯不前。

在整個歐元區,歐洲央行同樣維持利率不變,並指出通膨正逐步接近其2%的目標。其訊息保持一致:政策將以數據為導向,決策將逐次會議作出。在全球情勢仍不確定、且歐元較年初更為走強的情況下,央行採取了審慎的語氣,既未顯示急迫,也未流於自滿。

股票、債券與商品

股市本週表現分化但整體穩定。在美國,標普500指數下跌約2%,收於6,932.30點;納斯達克綜合指數亦下滑約2%,至23,031.21點,反映科技股持續的敏感性。全球方面,MSCI世界指數回落,收於4,528.99點。

在英國,富時100指數相對抗跌,於本週收漲,受惠於更穩定的國內環境以及市場對央行評論的理性反應。

美國公債殖利率各期限溫和下滑,至週末時,2年期為3.47%,10年期為4.21%,30年期為4.85%。由於美國就業報告延後公布,市場轉而依賴較為有限的數據,整體氛圍偏向審慎。

商品市場展現更為穩健的動能。布蘭特原油本週上漲2.64%,收於每桶68.05美元;WTI原油上漲1.59%,收於63.13美元。

黃金亦在本週走高,上漲約4.3%,收於4,956美元,受惠於市場氛圍趨於平穩,以及1月下旬劇烈波動後的反彈。

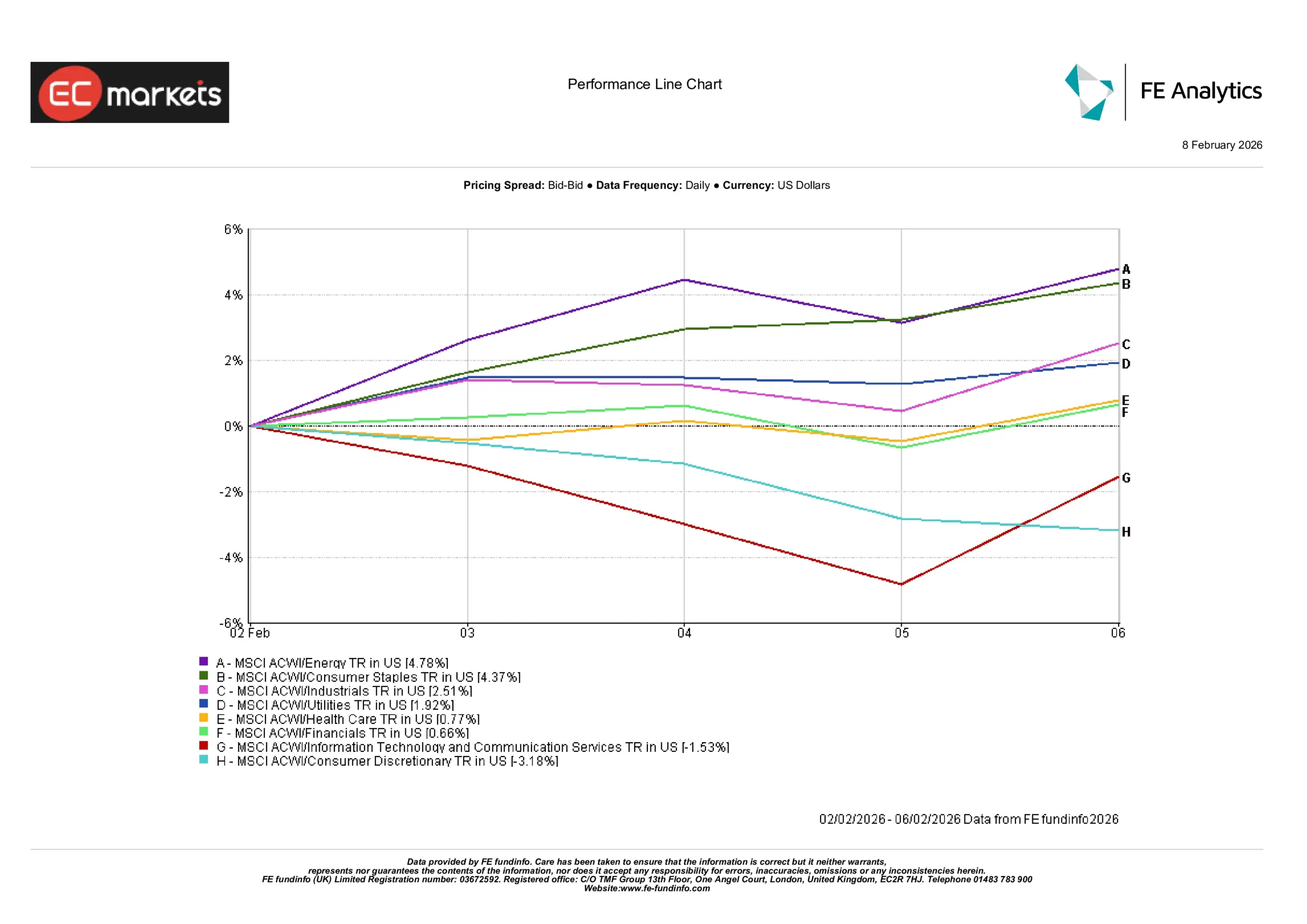

產業表現

本週產業走勢較整體股市更為明顯。

能源產業以+4.78%的報酬率領先,受惠於油價走強,這通常能提升生產商的營收能見度,並改善整體供應鏈的市場情緒。民生必需品產業隨後上漲+4.37%,反映該產業在市場轉趨選擇性時,作為穩定支柱的角色;即使經濟訊號不夠明朗,日常必需品的需求仍具韌性。工業類股上漲+2.51%,受惠於全球經濟活動持續進行;公用事業則上漲+1.92%,投資者偏好穩定、以收益為導向的領域。

醫療保健(+0.77%)與金融(+0.66%)表現相對穩定,與較為平靜的宏觀背景一致。表現最弱的是對成長較為敏感的產業。資訊科技與通訊服務(-1.53%)在利率預期變化下,投資者重新評估估值而走弱;非必需消費(-3.18%)則因家庭支出前景的不確定性而下跌。

產業表現

來源:FE Analytics。所有指數為美元計價的總報酬。過去表現並非未來表現的可靠指標。數據截至2026年2月6日。

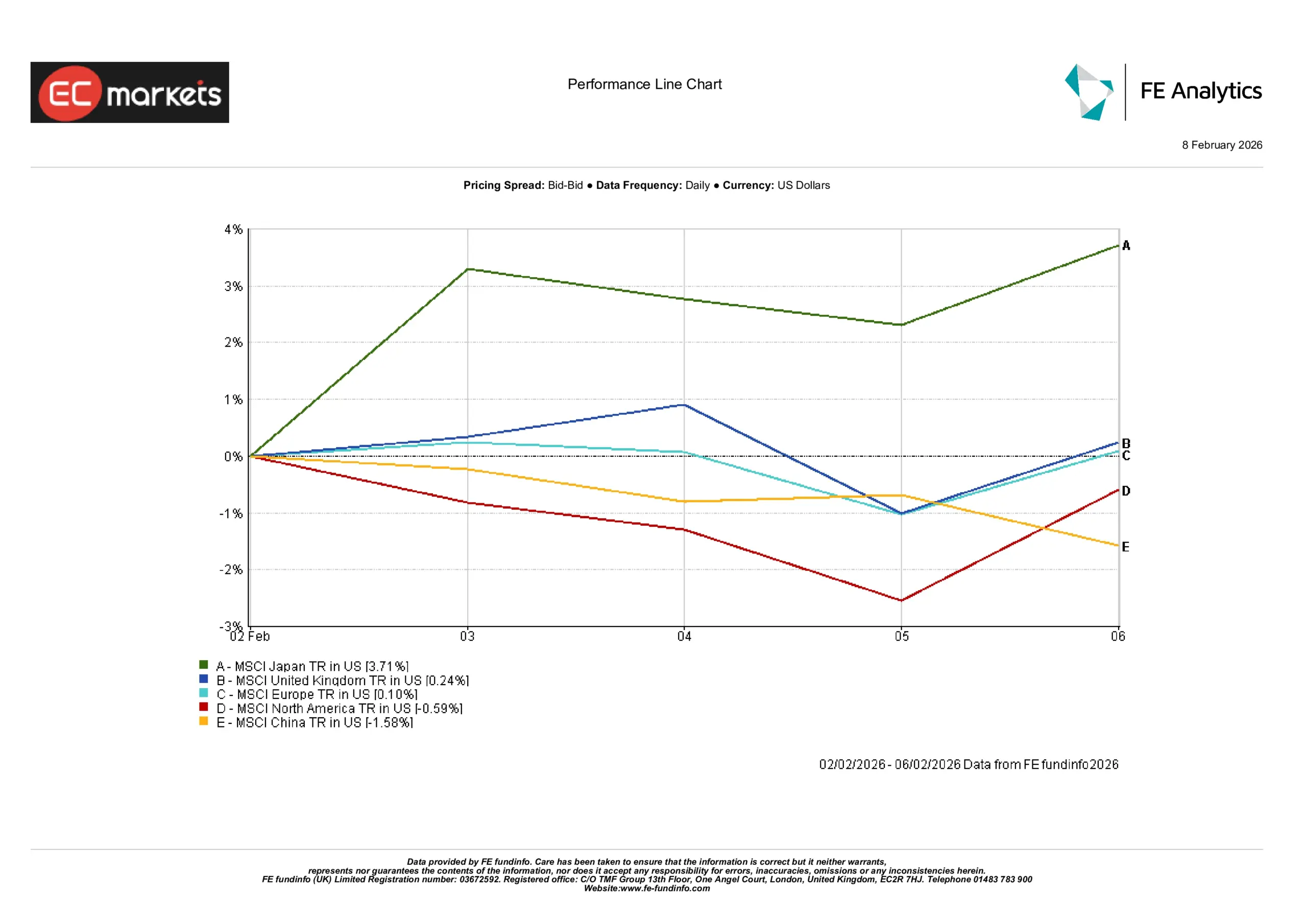

區域市場

本週各區域的回報率較全球主要指數更為分散。

日本以+3.71%的漲幅領先,投資者將目光從美國科技板塊轉向表現較不受成長股波動影響的市場。英國小幅上漲+0.24%,與富時100指數較為穩健的基調一致;歐洲在歐洲央行維持政策不變後幾乎持平,僅上漲+0.10%,強化了延續性而非驚喜的市場感受。

北美下跌-0.59%,與美股偏弱的一週以及就業報告延後後較為清淡的數據環境相符,削弱了市場情緒的宏觀支撐。中國下跌-1.58%,使新興市場整體情緒更趨審慎,風險偏好仍偏向選擇性而非全面擴散。

區域表現

來源:FE Analytics。所有指數為美元計價的總報酬。過去表現並非未來表現的可靠指標。數據截至2026年2月6日。

外匯市場

本週匯市走勢相對溫和,更多受到央行基調影響,而非明確的單向動能。

歐元/美元上漲0.22%,受惠於歐洲央行穩定的訊息傳遞以及缺乏重大意外。該貨幣對的小幅上行,反映的是對政策延續性的平靜回應,而非經濟前景的轉變。

英鎊/美元下跌0.38%,英鎊對英格蘭銀行接近的投票結果以及市場對降息時點的猜測升溫作出反應。投資者偏好確定性,使英鎊承壓。

美元/日圓上漲1.02%,日圓持續受到較大利率差的壓力。即便缺乏重要數據,整體貨幣政策環境仍使日圓維持在偏弱的一側。

英鎊/日圓上漲0.63%,結合英鎊兌美元的溫和走弱與日圓持續的結構性疲弱,使該交叉盤整體小幅走高。

展望與未來一週

下一個關鍵焦點將是重新安排發布的美國1月就業報告,這將有助於釐清在數據流放緩一段時間後,勞動需求的實際狀況。其發布也將為市場提供更清楚的線索,了解聯準會可能如何解讀近期的經濟動能。

在英國與歐元區,市場仍將關注即將公布的通膨數據,以及服務業主導的價格壓力緩解速度。央行已明確表示,決策將依據證據而非預期,因此整體語氣可能持續保持審慎。

隨著財報季持續進行、宏觀數據回歸較為正常的節奏,市場可能仍將保持選擇性。與其形成明確的整體趨勢,不如說投資者將聚焦於韌性、資產負債表的穩健性,以及獲利指引的可持續性,隨著2026年初的經濟輪廓逐步清晰。