纳斯达克100指数的高位紧凑旗形:健康延续还是动能耗尽?

什么是高位–紧凑旗形 —用简单的话来说? 它是指价格迅速上冲(这就是旗杆),然后在高位附近以紧凑、浅幅的区间整理(旗形)稍作喘息,随后尝试再次上攻。实际操作中,你需要看到一次强劲上涨,仅有小幅回调(大约10-25%或更少),并且有迹象显示买方仍占据上风。

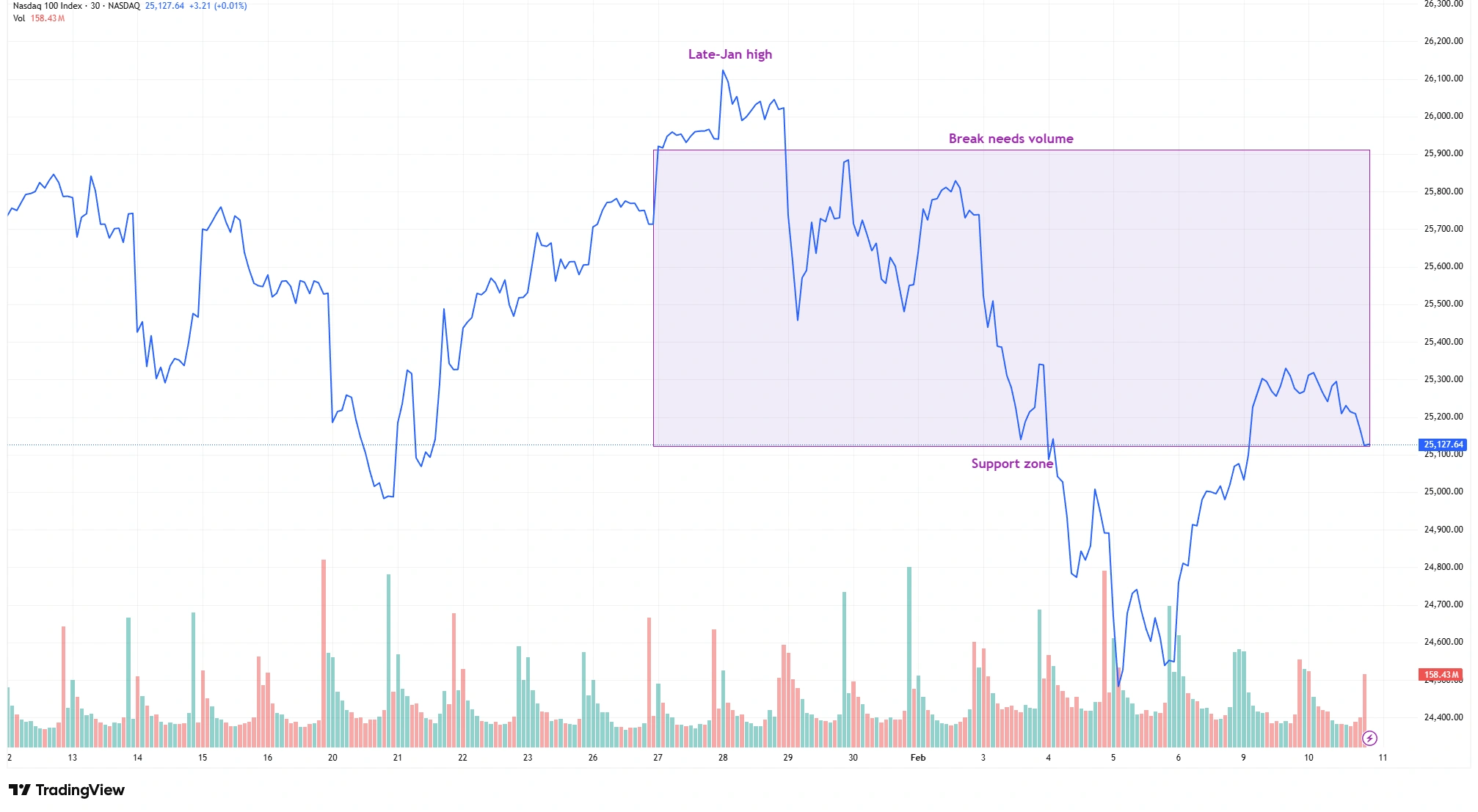

纳斯达克100指数反弹至接近2025年末的历史高点区域,自1月下旬以来一直在窄幅区间内运行。目前交易于25,000点中段,略低于近期约26,165的峰值,本质上是在高位附近的短暂停顿,看起来像正在形成旗形。

为何该形态可能快速波动:少数超大市值科技股仍然承担着大部分涨幅推动。当这些龙头股同步波动时,整个指数可能迅速上涨或回落。这种集中度意味着,一旦突破该区间,其波动幅度可能超出预期。

纳斯达克100指数:上升趋势、高位整理与关键均线

来源:TradingView。所有指数均为以美元计价的总回报指数。过往表现并不能可靠预测未来表现。数据截至2026年2月11日。

指数在高位附近维持窄幅震荡,同时50日与200日均线逐渐收敛——这是在大幅波动前典型的“喘息”行为。

当前市场背景

政策路径。美联储在1月将利率维持在3.50%-3.75%,指引显示2026年将采取更缓慢、依赖数据的宽松路径,这对风险资产具有支持作用,但也提醒市场,每次通胀或就业数据公布都可能引发剧烈价格波动。

财报季。大型科技股的第四季度业绩及指引仍是关键变量;策略师仍将科技股视为2026年利润增长的重要驱动因素,但相较“市场预期”的意外结果可能迅速重塑动能结构。

市场通常在重大公告前保持平静,然后在公布后出现急剧突破。这通常是旗形形态被确认或失效的时刻。

技术面概况

- 前期走势与区间:从2025年10月接近26,182的高点,到1月下旬约26,165的再测试,整体上升趋势保持完好。买盘持续在24,600-24,900区域上方进场,帮助指数在高位附近维持相对紧凑的运行区间。

- 整理质量:自1月下旬以来,纳斯达克100指数在25,000点中段维持稳定、窄幅震荡。这种平稳的横盘走势在强劲上涨后常见,属于市场“喘息”的表现。多个跟踪工具仍显示整体中性偏正面的前景,这与市场为下一步走势做准备的状态相符。

类似旗形区间:25,900-26,200阻力 vs. 24,900-25,100支撑

来源:TradingView。所有指数均为以美元计价的总回报指数。过往表现并不能可靠预测未来表现。数据截至2026年2月11日。

价格在阻力位(25,900-26,200)下方盘整,同时逢低买盘守住25,000区域。若放量有效突破区间,将确认延续走势。

- 成交量关注:在此类形态中,交易者通常观察价格脱离区间时成交量是否增加。整理期间成交量低迷属正常,但突破时放量通常意味着走势具有真实力度。

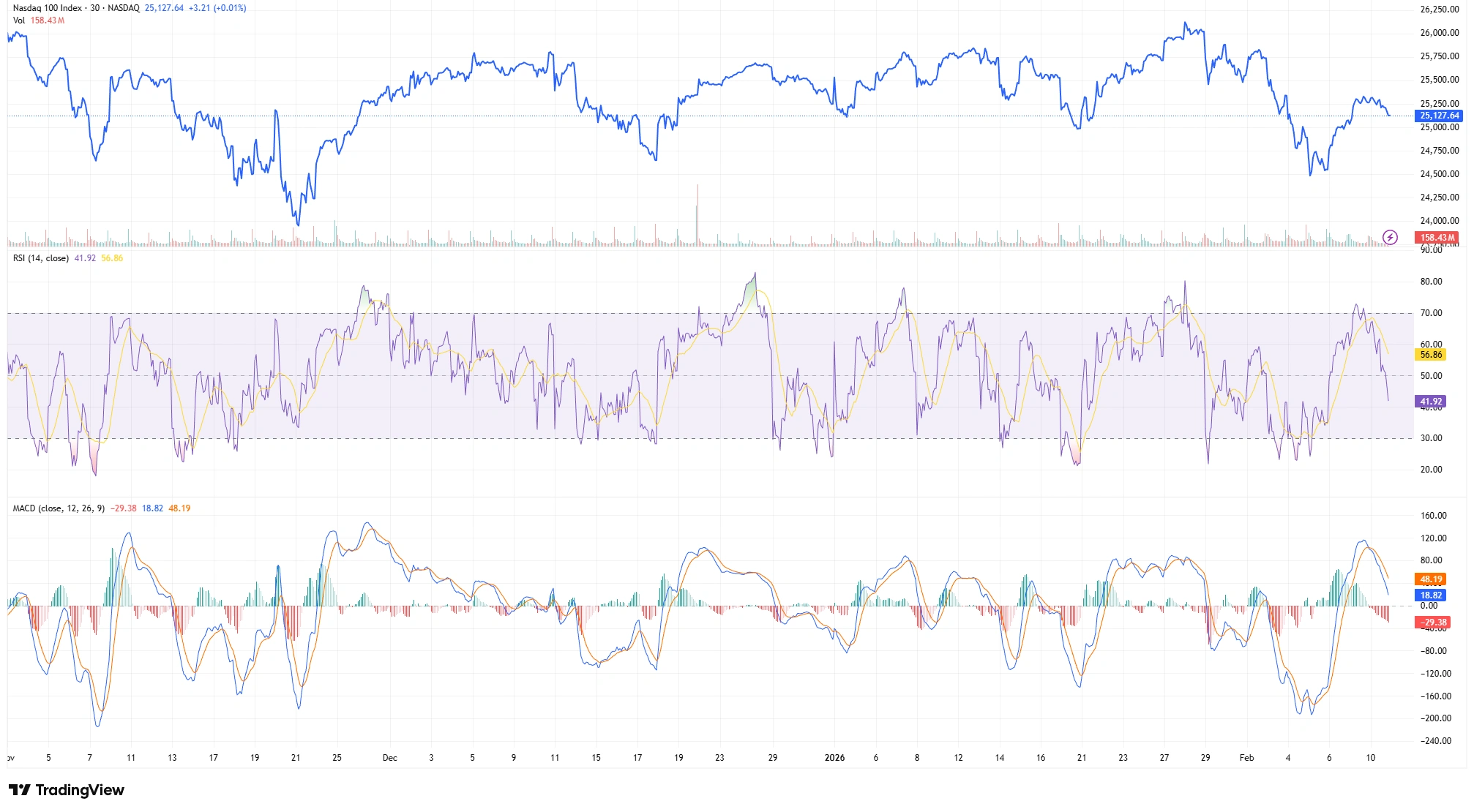

- 动能:近期RSI读数位于40中段至50高段,基本意味着市场既未过热也未耗尽。如果指数上行,动能仍有空间积聚。交易者将关注RSI上升时不出现看跌背离。

- 趋势锚点:50日移动平均线约为25,431,200日移动平均线约为25,449。两条均线如此接近,显示市场横盘时间已足够长,使短期与长期趋势几乎交汇。维持在这些水平之上有助于保持短期前景建设性,而跌破这些水平,尤其伴随波动率上升,则表明指数可能需要更深调整后才能再次尝试上行。

- 关键水平:短期阻力位于旧高点下方25,900–26,200区间,支撑位在24,000-24,600之间。这些水平被广泛关注,有助于界定指数接下来需要突破或守住的位置。

情景一 – 若上升趋势延续

若纳斯达克100指数在放量情况下突破25,900-26,200,看涨情景将增强。

理想情况下:

- RSI升至50中段至60中段,且无负面背离

- MACD开始向上拐头

- 市场参与度扩大,不仅限于少数超大市值股票

上述条件配合稳定的宏观环境(无鹰派意外,合理的盈利指引)将支持趋势延续。

动能结构:RSI处于中段,MACD接近转强

来源:TradingView。所有指数均为以美元计价的总回报指数。过往表现并不能可靠预测未来表现。数据截至2026年2月11日。

RSI处于中段(仍有上行空间),MACD接近向上转折;若创新高且无看跌背离,将强化多头情景。

情景二 – 若形态开始失效

以下信号为警示:

- 价格再测高点但动能减弱(看跌背离)

- 突破失败,价格重新收于区间内

- 反弹成交量疲弱,而下跌伴随更大成交量

- 日内波动率上升但缺乏实质性进展

- 市场领导权再次收窄,仅依赖少数大型科技股

这些迹象将提高回调至24,000-24,600,甚至测试50日均线的可能性,然后才可能再次尝试上行。

需关注的关键水平

- 阻力(旗形顶部):25,900-26,200(前期波段高点/历史高位区域)。

- 第一支撑(旗形底部/再测试):约24,900-25,100。

- 次级支撑(区间下沿):约24,000-24,600。

- 趋势参考:50日均线约25,450;200日均线约23,740。

交易者要点

- 突破交易者:可在放量有效收于区间上方时分批进场,并以突破当日低点作为明确止损参考。注意数据公布及美联储相关风险事件。

- 均值回归交易者:若出现动能背离且成交量减弱,可在价格过度延伸回到旗形区间时布局反向交易,在旗形中部或均线附近逐步止盈。若跌破约25,000,可能打开战术性回落至24,000–24,600的空间。

财报密集期仍在,隔夜跳空风险较高,建议使用明确风险结构或更紧止损。

最终展望

若价格在成交量上升的情况下稳固站上25,900-26,200,且市场广度未恶化,该形态倾向于建设性。否则,动能耗尽的可能性上升,24,000-24,600可能成为合理的战术目标位,然后更高周期的多头才可能重新掌控局面。一如既往:先看关键水平,再看信号,然后确定立场,且过往表现并不能可靠指引未来结果。