Ações Sobem, Petróleo Cai, Dólar se Recupera: Mercados Fecham o Primeiro Semestre em Alta | Recapitulação Semanal: 30 de Junho – 4 de Julho de 2025

Visão Geral da Economia

Os últimos dados dos EUA deram um sinal misto. Por um lado, a economia claramente está desacelerando. Mas, por outro, a inflação — ou o aumento geral dos preços — ainda está persistente.

A medida favorita do Fed para a inflação, o núcleo do PCE, subiu ligeiramente para 2,7% em maio. Isso é um sinal de que as pressões de preços ainda não desapareceram, o que significa que o Fed pode esperar mais tempo antes de cortar as taxas de juros.

Enquanto isso, a confiança do consumidor caiu em junho — mais pessoas começaram a se preocupar com a segurança no trabalho. Embora menos pessoas tenham solicitado benefícios de desemprego na última semana, o número de pessoas ainda recebendo benefícios atingiu o maior nível em três anos, o que sugere que está ficando mais difícil encontrar um novo emprego.

Outros dados mostraram que a economia ainda está crescendo, mas apenas um pouco. A atividade empresarial aumentou um pouco, mas os custos crescentes — especialmente com as novas tarifas — começam a pesar.

Fora dos EUA, o crescimento também está moroso. A Europa e o Reino Unido estão quase sem crescer, e o Japão está melhorando lentamente. A inflação ainda está muito alta em muitos lugares, então os bancos centrais continuam cautelosos por enquanto.

Resumindo: a economia está esfriando, mas a inflação está muito persistente para os bancos centrais relaxarem agora.

Ações, Renda Fixa e Commodities

As ações dos EUA tiveram mais uma semana forte, com o Nasdaq-100 e o S&P 500 atingindo novos recordes, impulsionados por bons lucros no setor de tecnologia e dados otimistas sobre o mercado de trabalho. As ações focadas em IA, como a Nvidia, continuaram a ganhar momentum, ajudando a impulsionar o mercado em cerca de 1-2%.

Na Europa, o clima foi mais cauteloso. O STOXX 600 caiu, com os bancos e ações de mineração sob pressão devido às preocupações globais com o comércio. O FTSE 100 do Reino Unido ficou estável, com a força nas ações de energia compensando as preocupações fiscais.

O índice Nikkei do Japão manteve-se perto de níveis recordes, apoiado pelo otimismo em torno das exportações e do crescimento global, embora tenha terminado a semana quase inalterado.

Os mercados de títulos também chamaram a atenção. Nos EUA, os rendimentos dos títulos do Tesouro dispararam após um forte relatório de empregos, com o título de 2 anos a 3,89% e o de 10 anos alcançando 4,35% — um sinal de que os investidores estão adiando suas apostas no corte de taxas do Fed. Os rendimentos dos gilts do Reino Unido também dispararam para 4,68%, o maior salto desde 2022, devido a preocupações com os gastos eleitorais.

Nas commodities, os preços do petróleo caíram, com o Brent a US$69 e o WTI a US$67, à medida que os traders ponderavam os riscos de fornecimento da OPEC+. O ouro se manteve perto das máximas de vários anos, sustentado pela demanda por ativos seguros, e as mineradoras de ouro subiram quase 3%.

Atualizações de Desempenho Setorial

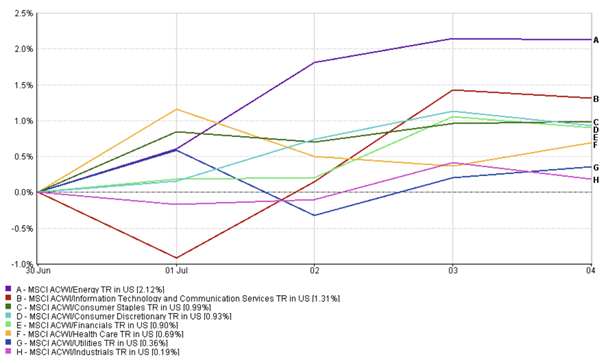

Os setores de crescimento e cíclicos dominaram os holofotes nesta semana, enquanto os setores defensivos ficaram atrás.

A energia liderou, com o índice MSCI ACWI Energy subindo 2,12%. Apesar da volatilidade dos preços do petróleo no meio da semana, o otimismo em torno da produção da OPEC+ e a perspectiva estável de demanda ajudaram a manter o setor em alta.

As ações de tecnologia e comunicação seguiram de perto. O índice MSCI ACWI Info Tech & Comms subiu 1,31%, impulsionado pelo rally contínuo da IA e pelo bom desempenho das principais empresas.

Desempenho Setorial

Fonte: FE Analytics. Todos os índices são retornos totais em dólares americanos. O desempenho passado não é um indicador confiável do desempenho futuro. Dados até 6 de julho de 2025.

O setor financeiro subiu 0,90%, com o aumento dos rendimentos dos títulos e o sentimento positivo em relação aos lucros dando um impulso ao setor. Os setores de consumo também tiveram um bom desempenho — os bens essenciais subiram 0,99%, e os bens discricionários subiram 0,93%, mostrando que os investidores ainda estavam adotando negociações de risco mais cedo na semana.

Os setores defensivos ficaram para trás. O setor de utilidades subiu apenas 0,36%, e os industriais ficaram praticamente estáveis, com um aumento de +0,19%. Esses setores, tradicionalmente mais seguros, ficaram em segundo plano à medida que as ações subiam. O setor de saúde subiu 0,69%, provavelmente sustentado pela consistência de seus lucros e seu apelo por baixa volatilidade.

Em resumo, os investidores se moveram para os setores de crescimento e cíclicos — com Energia e Tecnologia sendo os vencedores claros da semana.

Atualizações de Mercado Regional

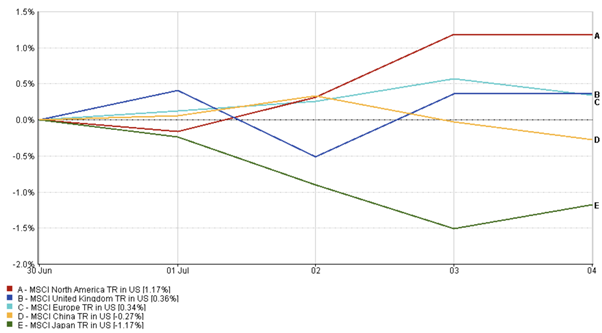

Foi uma semana mista nos mercados globais — e os números deixam isso bem claro.

A América do Norte superou, com o índice MSCI North America subindo 1,17%, liderado pelas ações dos EUA. O otimismo em torno da IA, dados econômicos sólidos e tendências resilientes do consumidor ajudaram a manter o momentum forte. O Canadá também subiu um pouco, apoiado pelos preços firmes das commodities e um dólar canadense mais forte.

A Europa teve ganhos modestos. O índice MSCI United Kingdom subiu 0,36%, e o índice MSCI Europe adicionou 0,34%, apoiado pelas ações de energia. No entanto, as preocupações com a política fiscal e os lucros fracos dos EUA limitaram os ganhos.

Desempenho Regional

Fonte: FE Analytics. Todos os índices são retornos totais em dólares americanos. O desempenho passado não é um indicador confiável do desempenho futuro. Dados até 6 de julho de 2025.

A Ásia ficou para trás. O índice MSCI Japão caiu 1,17%, pressionado pelo iene mais forte e o sentimento corporativo mais fraco. Enquanto isso, o índice MSCI China caiu 0,27% devido ao ressurgimento das tensões comerciais.

Em geral, enquanto os EUA permaneceram em modo de alta, o momentum global foi mais desigual — refletindo as perspectivas macroeconômicas e políticas divergentes entre as regiões.

Movimentos no Mercado de Câmbio

O dólar americano teve uma semana de montanha-russa — começou fraco, mas terminou forte.

Ele inicialmente caiu para os níveis mais baixos em anos devido a preocupações com a incerteza fiscal e novas tarifas. Isso deu espaço para o euro (EUR/USD) subir, alcançando 1,1783, seu nível mais forte em quatro anos.

Mas dados mais fortes sobre o emprego nos EUA e a renovada demanda por ativos seguros ajudaram o dólar a se recuperar. O euro caiu para cerca de 1,1754, enquanto a libra esterlina (GBP/USD) também retrocedeu — caindo de 1,3725 para 1,3645 — à medida que o aumento dos rendimentos dos títulos do Reino Unido e a incerteza política pressionaram a libra.

O iene japonês (USD/JPY) enfraqueceu ligeiramente, subindo de 144,0 para 145,0 contra o dólar. Esse movimento refletiu o aumento da diferença nas taxas de juros entre os EUA e o Japão, especialmente após um funcionário do BoJ sugerir possíveis aumentos — uma postura incomum para o banco central tradicionalmente dovish.

No final, o índice do dólar americano subiu 0,4%, fechando perto de 97,1. As expectativas de taxa de juros e o sentimento de risco global foram os principais motores ao longo da semana.

Perspectivas do Mercado e a Próxima Semana

Olhando para frente, os investidores irão digerir o mais recente relatório de empregos dos EUA e procurar novas pistas sobre a força da economia. O relatório de empregos de junho, divulgado mais cedo devido ao feriado de 4 de julho, mostrou um crescimento sólido — 147.000 novos empregos e a taxa de desemprego caindo para 4,1%. Mas, ao olhar mais de perto, viu-se que a contratação no setor privado estava mais fraca, o que pode indicar que o mercado de trabalho está esfriando lentamente.

Esse sinal misto coloca o Fed em uma posição difícil: o forte número principal torna um corte imediato de taxas improvável, mas a desaceleração da contratação ainda deixa espaço para um afrouxamento mais tarde neste ano.

Os olhares também estão voltados para o PMI de Serviços ISM e os números de confiança do consumidor, que mostrarão se a demanda está se mantendo ou desacelerando. Globalmente, os investidores estão observando as próximas eleições no Japão e quaisquer anúncios da China sobre novos estímulos econômicos.

Os riscos geopolíticos também não desapareceram — especialmente no Oriente Médio — e as tensões comerciais podem aumentar à medida que o acordo tarifário EUA-China se aproxima do seu vencimento em 9 de julho.

Mesmo assim, o sentimento continua positivo. Os fundos de ações globais acabaram de registrar o maior fluxo de entrada desde novembro de 2024 — um sinal de que muitos investidores ainda estão dispostos a apostar nos mercados, mesmo que continuem cautelosos.