هل نحن في بداية دورة هبوطية هيكلية للدولار؟

كان الدولار الأمريكي القوة المهيمنة في الأسواق العالمية خلال معظم السنوات الماضية. في عامي 2022–2023، أدّت الزيادات العدوانية في أسعار الفائدة من قبل الاحتياطي الفيدرالي وموجات النفور العالمي من المخاطر إلى دفع الدولار إلى مستويات أعلى. ظلّ مؤشر DXY يتحرك في نطاق 100 المنخفض، وكانت كل خطاب لرئيس الفيدرالي وكل تقرير للتضخم CPI يؤثر في السوق. كانت صفقة تداول تستمر بالنجاح.

ولكن عند الانتقال إلى عام 2025، تغيّر المشهد. أصبح التضخم تحت السيطرة أخيراً، وبدأ الاحتياطي الفيدرالي بالتحول نحو خفض أسعار الفائدة، كما أن الاقتصاد العالمي أصبح أكثر استقراراً. أما الدولار؟ فقد بدأ يضعف.

يتساءل المتداولون الآن: هل هذا مجرد تصحيح طبيعي، أم أنه بداية تحول أكبر وأطول مدى؟

منظور تاريخي لدورات الدولار

نادراً ما تنعكس دورات الدولار، ولكن عندما يحدث ذلك، يستمر تأثيرها لسنوات. تاريخياً، وقعت نقاط التحول الكبرى (مثل منتصف الثمانينيات أو أوائل الألفية) عندما تزامنت عدة عوامل اقتصادية كلية: تقلص فروق أسعار الفائدة، ارتفاع العجز الخارجي، وازدياد الرغبة في البدائل خارج الولايات المتحدة. وفي كل مرة، بقي الدولار ضعيفاً لعدة سنوات.

والآن، بدأت بعض تلك العوامل بالظهور مرة أخرى. الولايات المتحدة تشهد عجزين توأمين كبيرين. النمو العالمي يستقر. البنوك المركزية الأخرى تلحق بالاحتياطي الفيدرالي. بعض المحللين بدأوا يهمسون: هل يمكن أن تكون هذه بداية أول دورة هبوط حقيقية للدولار منذ أكثر من عقدين؟

الظروف الاقتصادية في عام 2025

تتغير عدة اتجاهات رئيسية. فروق أسعار الفائدة بين الولايات المتحدة والاقتصادات الكبرى الأخرى تتقلص. بحلول أواخر 2024، خفّض كل من الاحتياطي الفيدرالي والبنك المركزي الأوروبي أسعار الفائدة بنحو 1%، ومن المتوقع مزيد من التخفيضات. حتى أواخر 2025، يبلغ سعر الفائدة على الودائع لدى البنك المركزي الأوروبي نحو 2%، مع وصول التضخم في منطقة اليورو إلى مستوى مماثل. كما ينخفض التضخم في الولايات المتحدة، مما يعني أن ميزة العائد التي كان يتمتع بها الدولار لم تعد كما كانت. في المملكة المتحدة واليابان، توقفت زيادات الفائدة، مما قلّص الفجوة أكثر. هذا الانكماش قد يضعف أحد أهم محركات قوة الدولار الأخيرة.

وفي الوقت نفسه، باتت الصورة المالية للولايات المتحدة تثير مزيداً من الاهتمام. من المتوقع أن تضيف حزمة “أمريكا أولاً” المالية، التي تم إقرارها في وقت سابق من هذا العام، ما بين 3 و4 تريليونات دولار إلى الدين الوطني خلال العقد المقبل. حتى بدون هذه الحزمة، تعاني الولايات المتحدة من عجزين كبيرين: العجز في الميزانية والعجز في الحساب الجاري. قد تصل العجوزات إلى 6–7% من الناتج المحلي الإجمالي، وتستحوذ مدفوعات الفائدة بالفعل على جزء كبير من الإنفاق الفيدرالي. هذا يعني أن الولايات المتحدة تحتاج إلى تدفقات ثابتة من رأس المال الأجنبي لتغطية احتياجاتها من الاقتراض.

وفي الوقت ذاته، بدأت البنوك المركزية العالمية ببطء بإعادة التفكير في احتياطياتها. لا يزال الدولار يشكل أكثر من نصف الاحتياطيات المعلنة، لكن هذه الحصة انخفضت قليلاً — وليس فقط بسبب تحركات السوق. وعلى الرغم من عدم حدوث تحول كبير بعد، فإن الحديث عن البدائل أصبح أعلى صوتاً. وهذا وحده يشير إلى أن التغيير قد يكون في طور التشكّل على مدى الزمن.

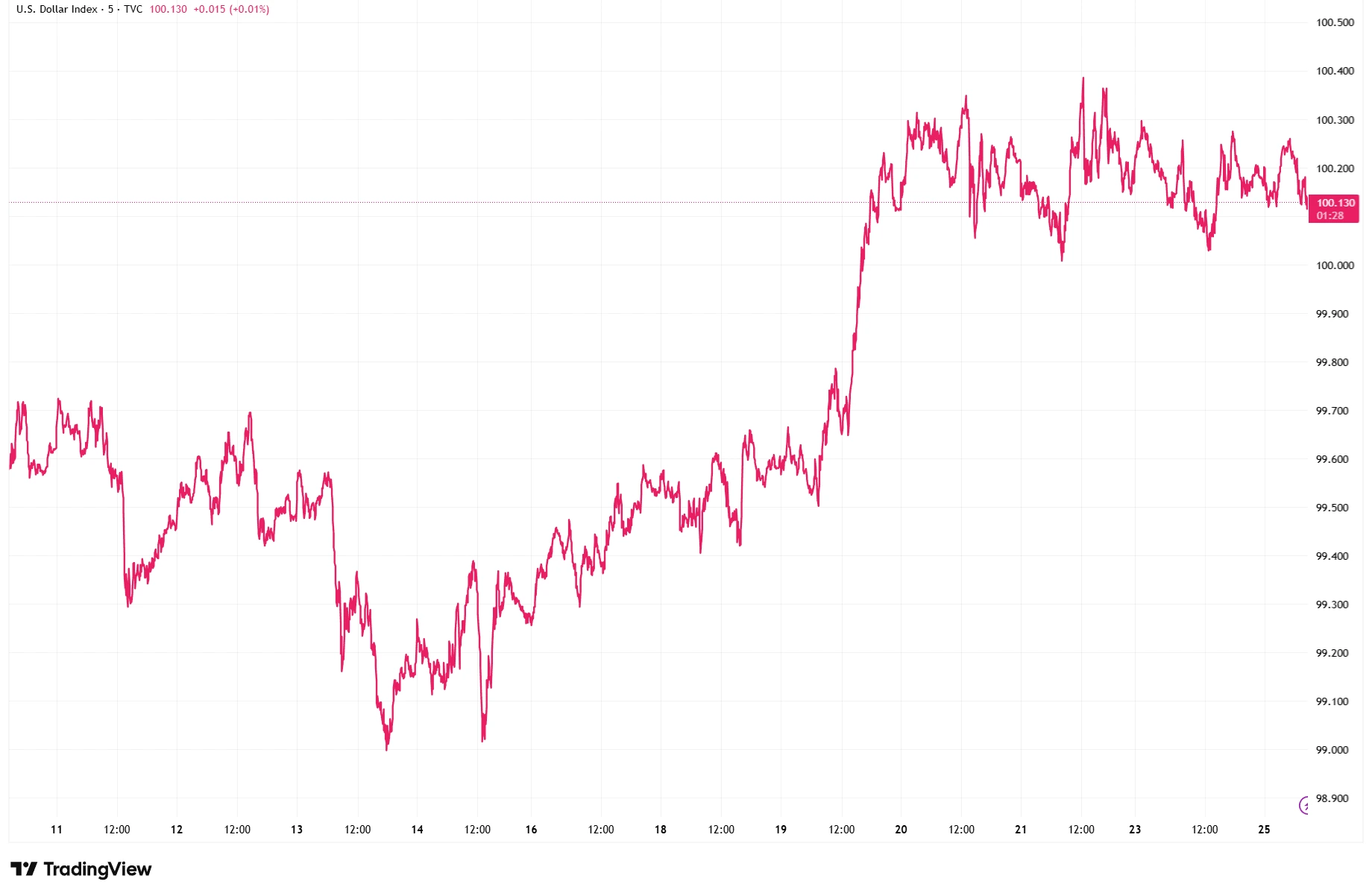

مؤشر الدولار الأمريكي (DXY) – ارتفاع نوفمبر 2025

المصدر: TradingView. جميع المؤشرات تُحسب بالعائد الإجمالي بالدولار الأمريكي. الأداء السابق لا يُعد مؤشراً موثوقاً للأداء المستقبلي. البيانات حتى 25 نوفمبر 2025.

شهد مؤشر DXY ارتفاعاً حاداً في منتصف نوفمبر 2025 قبل أن يستقر بالقرب من مستوى 100. هذا الارتفاع يبرز قوة الدولار المتبقية، حتى مع أن العوامل الاقتصادية الأكبر تشير إلى اتجاه هابط طويل الأجل محتمل.

السيولة مقابل التحول الهيكلي

لا ننسى أن الدولار لا يزال يتمتع بالعديد من المزايا: سيولة عميقة، ثقة عالمية، وأصول معيارية يستخدمها العالم. حتى في عام 2025، لا تزال الأسواق تُسوّى بالدولار، وتظل سندات الخزانة الأمريكية الملاذ الآمن الأول، وفي أوقات الأزمات، تتجه التدفقات المالية مجدداً نحو الدولار.

لكن بدأت تظهر بعض التشققات. فالبنوك المركزية في الأسواق الناشئة تشتري بهدوء مزيداً من الأصول غير المقومة بالدولار. ومع اتجاه السياسات المالية والنقدية والجيوسياسية جميعها في الاتجاه نفسه، لم تعد فكرة الاتجاه الهبوطي الهيكلي بعيدة المنال.

الخلاصة

إذا كان الدولار في المراحل المبكرة من تراجع طويل الأمد، فقد تكون التأثيرات واسعة. السلع — من النفط إلى الذهب — غالباً ما ترتفع عندما يضعف الدولار. الأصول في الأسواق الناشئة عادة ما تستفيد أيضاً. حتى الأسهم الأمريكية قد تستفيد، خاصة الشركات متعددة الجنسيات التي تمتلك إيرادات خارجية. ولكن ليست كل الآثار إيجابية: فإذا كان هذا الضعف يعكس مشكلات هيكلية عميقة، فقد يتراجع الإقبال على المخاطرة.

الخلاصة الأهم؟ الأمر لا يتعلق فقط بما سيفعله الاحتياطي الفيدرالي لاحقاً. بل يتعلق بما إذا كان دور الدولار في النظام العالمي بدأ يتغير — ببطء، وبشكل خفي، ولكن بطريقة مؤثرة!