Sự thống trị của Big Tech: Đà tăng đang chậm lại?

Thị trường chứng khoán Mỹ đang ở vùng đỉnh lịch sử, nhưng đợt tăng lần này lại hẹp một cách bất thường. Hầu như toàn bộ mức tăng đến từ một vài cổ phiếu công nghệ vốn hóa siêu lớn. Kể từ tháng 4, S&P 500 đã tăng khoảng 27%, trong khi “Magnificent Seven” hiện chiếm gần một phần ba chỉ số. Riêng Nvidia chiếm khoảng 8%, còn Microsoft và Apple lần lượt khoảng 7% và 6%. Gộp lại, ba mã này chiếm hơn một phần năm của S&P. Câu hỏi đơn giản đặt ra: một đợt tăng được dẫn dắt bởi quá ít cổ phiếu liệu có thể tiếp tục, hay đà tăng đang bắt đầu nứt gãy?

Biểu đồ nói gì

Tín hiệu động lượng trên S&P 500

Nguồn: TradingView. Tất cả các chỉ số là tổng lợi nhuận tính bằng đô la Mỹ. Hiệu suất trong quá khứ không phải là chỉ báo đáng tin cậy cho hiệu suất trong tương lai. Dữ liệu tính đến ngày 20 tháng 8 năm 2025.

S&P 500 tiếp tục xu hướng trên các đường trung bình động quan trọng, nhưng khối lượng giao dịch đã yếu đi trong nhịp tăng gần đây.

S&P 500 đã đi lên ổn định kể từ mùa xuân, vượt đỉnh cũ và thiết lập kỷ lục mới. Cấu trúc kỹ thuật vẫn tích cực: trung bình 50 ngày nằm trên 100 ngày, và 200 ngày thấp hơn bên dưới. RSI ở vùng trung tính, chưa phát tín hiệu quá mua, còn MACD vẫn dương dù các cột histogram gần đây đã mềm lại. Tuy nhiên, khối lượng giao dịch khá kém. Kết luận: biểu đồ nghiêng về tăng, nhưng mức độ tham gia chưa rộng.

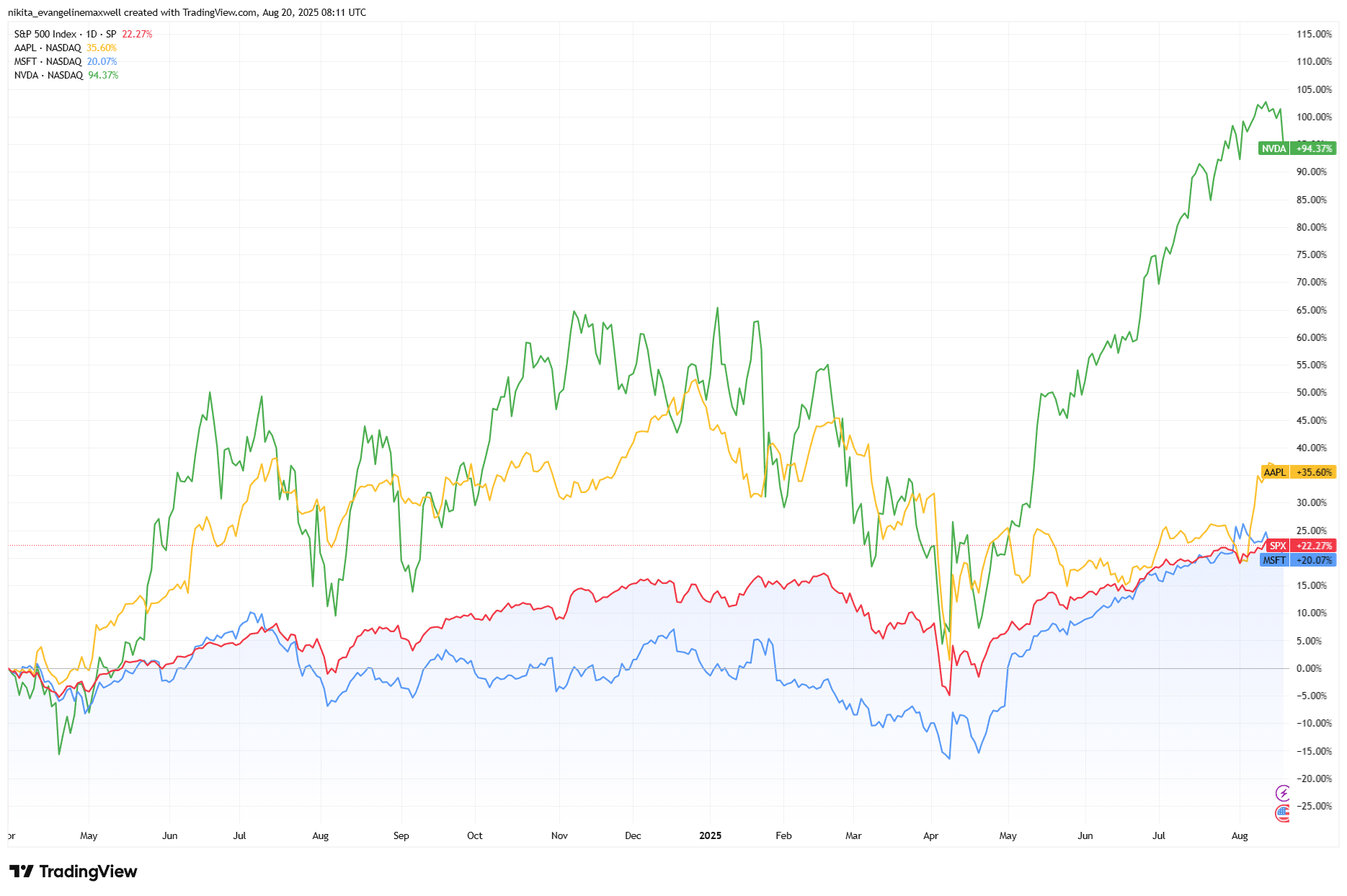

Cổ phiếu công nghệ vốn hóa siêu lớn so với S&P 500

Nguồn: TradingView. Tất cả các chỉ số là tổng lợi nhuận tính bằng đô la Mỹ. Hiệu suất trong quá khứ không phải là chỉ báo đáng tin cậy cho hiệu suất trong tương lai. Dữ liệu tính đến ngày 20 tháng 8 năm 2025.

Nhìn kỹ hơn, ba cái tên công nghệ lớn cho thấy bức tranh tương tự. Apple và Microsoft giữ trên đường 50 ngày và đang ép sát kháng cự. Nvidia, sau cú chạy mạnh, đã tạm dừng và hiện lơ lửng ngay trên đường 50 ngày. Không mã nào quá nóng — RSI vẫn trung tính — nhưng cũng chưa có cú bứt phá quyết liệt. Động lượng nhìn chung tốt, song mức độ tin cậy có phần nhẹ đi.

Kịch bản tăng (bullish) và giảm (bearish)

Phe tăng giá cho rằng một đợt tăng khỏe mạnh thường diễn ra như vậy: ổn định, không hưng phấn quá mức. Các nhịp điều chỉnh liên tục có lực mua đỡ, với các cú bật lại từ đường trung bình 50 ngày cho thấy vùng hỗ trợ đáng tin cậy. Cả S&P và Nasdaq vẫn tạo đỉnh cao hơn và đáy cao hơn, trong khi các đường trung bình chủ chốt tiếp tục hướng lên. Nếu nhóm mega-cap phá đỉnh mới, nhiều khả năng các chỉ số sẽ được kéo lên theo.

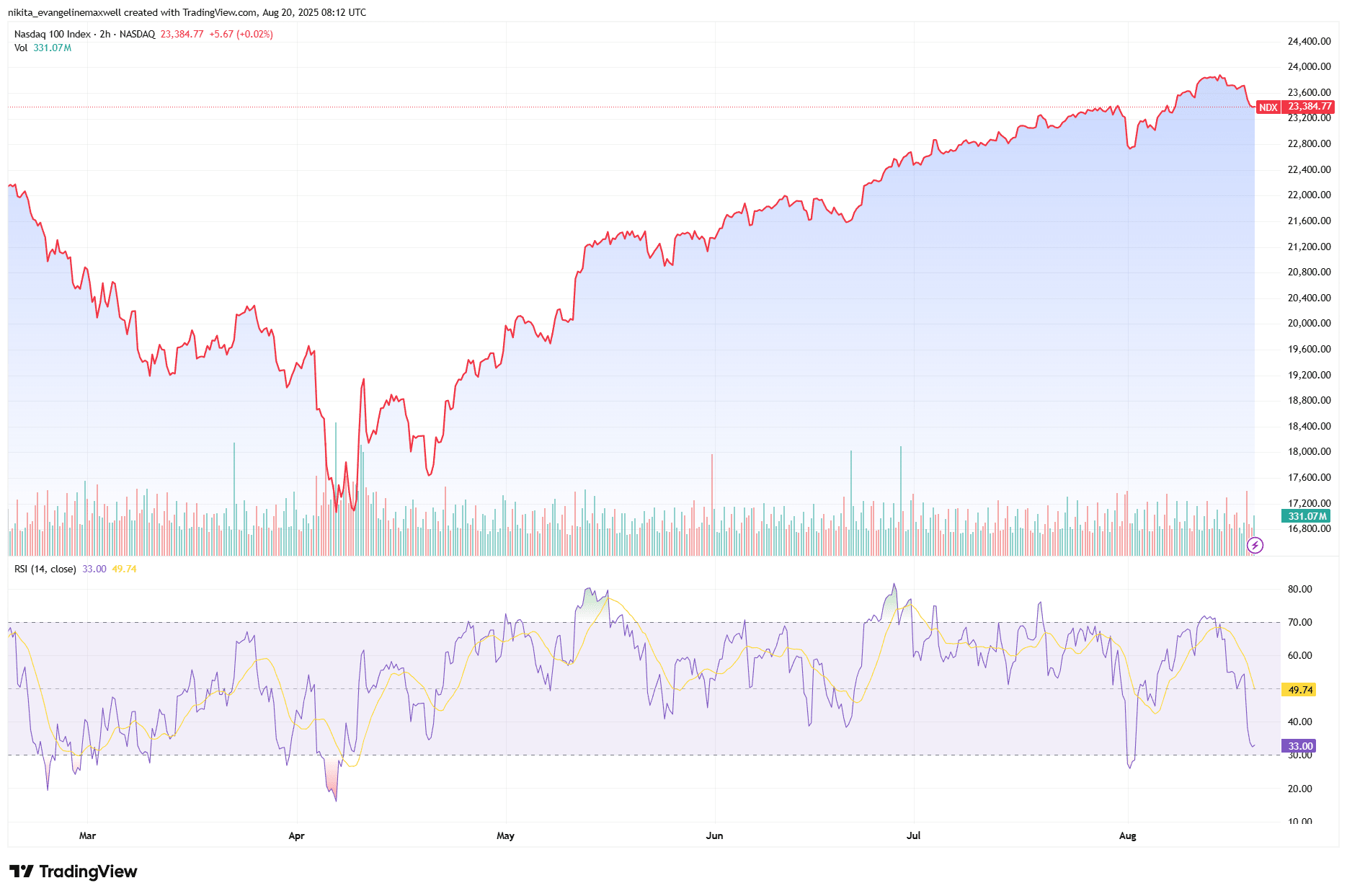

Phân kỳ RSI của Nasdaq

Nguồn: TradingView. Tất cả các chỉ số là tổng lợi nhuận tính bằng đô la Mỹ. Hiệu suất trong quá khứ không phải là chỉ báo đáng tin cậy cho hiệu suất trong tương lai. Dữ liệu tính đến ngày 20 tháng 8 năm 2025.

Phe giảm giá phản biện rằng vai trò dẫn dắt đang hẹp đáng lo ngại. Bên ngoài nhóm công nghệ hàng đầu, phần lớn ngành chưa xác nhận đỉnh mới. Các phân kỳ động lượng — như RSI của Nasdaq tạo đỉnh trong khi giá chỉ nhích lên — gợi ý năng lượng đang phai dần. Khối lượng mỏng hơn so với trước đây, thường là dấu hiệu cần thận trọng. Nếu một “thủ lĩnh” hụt chân, hiệu ứng dây chuyền có thể xảy ra. Nvidia đã tăng gấp đôi kể từ tháng 4; nếu phá xuống dưới đường 50 ngày với áp lực bán mạnh, Nasdaq có thể bị kéo lùi. Tương tự, nếu Apple khựng lại dưới kháng cự, S&P sẽ mất đi một “mỏ neo” quan trọng.

Ở giai đoạn này, cả hai phía đều có lý. Đà tăng vẫn còn, nhưng mong manh.

Những điều trader đang theo dõi

- Hỗ trợ: vùng 4.900–5.000 trên S&P cùng đường trung bình 50 ngày. Mất vùng này sẽ là tín hiệu giảm.

- Kháng cự: vùng đỉnh lịch sử gần 6.500. Một cú bứt phá kèm khối lượng sẽ xác nhận động lượng.

- Đường trung bình động: các đường 50 và 100 ngày trên S&P và Nasdaq — cần theo dõi liệu chúng có đổi vai từ hỗ trợ sang kháng cự.

- Động lượng: RSI trượt dưới 50 hoặc MACD cắt xuống là dấu hiệu cảnh báo đà tăng phai nhạt.

- Khối lượng: Bứt phá với khối lượng yếu hàm ý sự mong manh.

Các mức quan trọng của S&P 500

Nguồn: TradingView. Tất cả các chỉ số là tổng lợi nhuận tính bằng đô la Mỹ. Hiệu suất trong quá khứ không phải là chỉ báo đáng tin cậy cho hiệu suất trong tương lai. Dữ liệu tính đến ngày 20 tháng 8 năm 2025.

Kết luận

Hiện tại, số phận của thị trường phụ thuộc vào một nhúm cổ phiếu. Biểu đồ cho thấy xu hướng tăng vẫn còn, nhưng mức độ tham gia mỏng khiến đợt tăng trở nên dễ tổn thương. Nếu các chỉ số có thể vượt đỉnh gần đây với lực mua mạnh hơn, đà đi lên nhiều khả năng tiếp diễn. Nhưng nếu các chỉ báo động lượng quay đầu hoặc nhóm mega-cap hụt hơi, nền tảng hẹp của thị trường có thể nhanh chóng bị phơi bày. Giai đoạn giao dịch sắp tới sẽ cho thấy đây là một cú leo dốc bền bỉ hay là khởi đầu của sự chậm lại.