الرعاية الصحية كملاذ آمن: قطاع دفاعي أم قصة نمو؟

غالبًا ما ينظر المستثمرون إلى الرعاية الصحية باعتبارها “ملاذًا آمنًا” – فالناس يحتاجون إلى الدواء سواء ازدهر الاقتصاد أو تراجع. لكن الصورة في الربع الثاني من عام 2025 كانت متباينة. خلال العام الماضي، تراجعت أسهم الرعاية الصحية عن السوق الأوسع، مما جعل التقييمات قريبة من أدنى مستوياتها منذ سنوات. وقد لفت ذلك أنظار الباحثين عن الصفقات الرخيصة: مؤشر S&P 500 للرعاية الصحية ظل ثابتًا في أوائل 2025 بينما ارتفع مؤشر S&P 500 بنحو 7%. وفي الوقت نفسه، يحتضن القطاع أدوية جديدة ضخمة وابتكارات مدفوعة بالذكاء الاصطناعي. باختصار، تلعب الرعاية الصحية كلا الدورين – قطاع دفاعي مستقر وقصة نمو محتملة. فأيهما سيتفوق؟

العوامل الرئيسية

- السياسات والسياسة. في الولايات المتحدة، دفعت الإدارة السابقة تدابير مثل مفاوضات أسعار الأدوية وخفض تمويل الأبحاث وMedicaid. هذا الغموض التنظيمي جعل المستثمرين حذرين. قد تخفف إدارة جديدة بعض هذا الضغط – على سبيل المثال من خلال زيادة التعويضات لخطط Medicare Advantage. تمتلك أوروبا ومناطق أخرى ضوابط أسعار وقيود ميزانية خاصة بها، لذا فإن تغييرات السياسات لها تأثير عالمي.

- السكان والطلب. التركيبة السكانية هي محرك قوي طويل الأجل. السكان في كل مكان يتقدمون في العمر، وكبار السن ينفقون بالفعل ضعف ما ينفقه الشباب على الرعاية الصحية. على المدى القصير، أدى تأثير التعافي بعد كوفيد إلى زيادة العمليات الجراحية والعلاجات، مما رفع من حجم المستشفيات ولكن أيضًا من تكاليف التأمين. بدأ هذا الارتفاع في التلاشي، لكن الاتجاه الهيكلي للطلب لا يزال في صعود.

- الابتكار والمعنويات. القطاع ليس فقط عن توزيعات أرباح مستقرة. أدوية السكري والسمنة مثل علاجات GLP-1 جعلت من Novo Nordisk وEli Lilly قادة السوق. تنتج شركات التكنولوجيا الحيوية علاجات جينية وتستخدم الذكاء الاصطناعي في اكتشاف الأدوية. يتوقع المحللون نمو أرباح الصناعة بنحو 14% سنويًا – وهو أعلى بكثير من متوسط السوق. وفي الوقت نفسه، شهدت صناديق الاستثمار المتداولة في الرعاية الصحية تدفقات خارجة قياسية في 2024، مما جعل التقييمات منخفضة بشكل غير عادي. هذا الخصم وحده يغري مستثمري القيمة للعودة إلى القطاع.

الأساسيات

التقييمات عند مستويات متدنية نادرة. مكرر الأرباح المستقبلي لمؤشر S&P 500 للرعاية الصحية يقف عند حوالي 16 مرة، انخفاضًا من 20 مرة قبل عام، في حين يتم تداول مؤشر S&P الأوسع فوق 22 مرة.

لكن القوة الربحية لا تزال قائمة. تتمتع شركات الأدوية بهوامش عالية بفضل براءات الاختراع. تنفق شركات الأجهزة بكثافة على البحث والتطوير ولكن تحقق إيرادات مستقرة. شركات التأمين وسلاسل المستشفيات أكثر تقلبًا، حيث ترتبط الأرباح بالتحكم في التكاليف. على وجه الخصوص، واجهت شركات التأمين صعوبات في الفصول الأخيرة مع تجاوز تكاليف Medicare للأقساط. ومع ذلك، يتوقع المحللون نموًا قويًا في المستقبل، مع توقعات طويلة الأجل بنمو أرباح في منتصف إلى أواخر خانة العشرات مدعومًا بقوة التسعير والابتكار.

الميزانيات العمومية قوية عمومًا. تحتفظ شركات الأدوية العملاقة باحتياطيات نقدية كبيرة، ومعظمها بدرجة استثمارية، والعديد من الشركات تواصل دفع توزيعات الأرباح أو إعادة شراء الأسهم. تتحمل شركات المعدات ديونًا ولكنها تستفيد من الطلبات المستقرة، بينما يُطلب من المستشفيات وشركات التأمين الحفاظ على احتياطيات. بشكل عام، يتمتع القطاع بالمرونة المالية اللازمة لامتصاص الصدمات.

الرياح المواتية والمعاكسة الكلية

على الجانب الإيجابي، يضمن شيخوخة السكان الطلب الهيكلي. تساعد التكنولوجيا على زيادة كفاءة إنفاق البحث والتطوير. إذا هدأ التضخم، فقد تنخفض تكاليف العمالة والإمدادات، ومع تحول البنوك المركزية إلى التيسير، تحصل أسماء النمو مثل التكنولوجيا الحيوية على دفعة في التقييم.

على الجانب الآخر، الرعاية الصحية لا تنفصل عن السياسة. قد يستمر الضغط الأمريكي لخفض أسعار الأدوية. تواجه الحكومات الأوروبية ميزانيات مشدودة، مما يحد من نمو الإنفاق. الركود العالمي سيؤثر على الإجراءات الاختيارية، في حين أن نمو الأجور المستمر قد يبقي الهوامش تحت الضغط. تقلبات العملات ومخاطر سلاسل التوريد تضيف مزيدًا من عدم اليقين.

إقليميًا، تتمتع الولايات المتحدة بأعلى الهوامش ولكن بأثقل الأعباء التنظيمية. أوروبا واليابان أكثر خضوعًا لسيطرة الدولة، مما يوفر الاستقرار ولكن نموًا أقل. لا تزال الصين والأسواق الناشئة الأخرى تتوسع بسرعة، على الرغم من أن تقلبات السياسات والحدود السعرية تجعلها غير قابلة للتنبؤ.

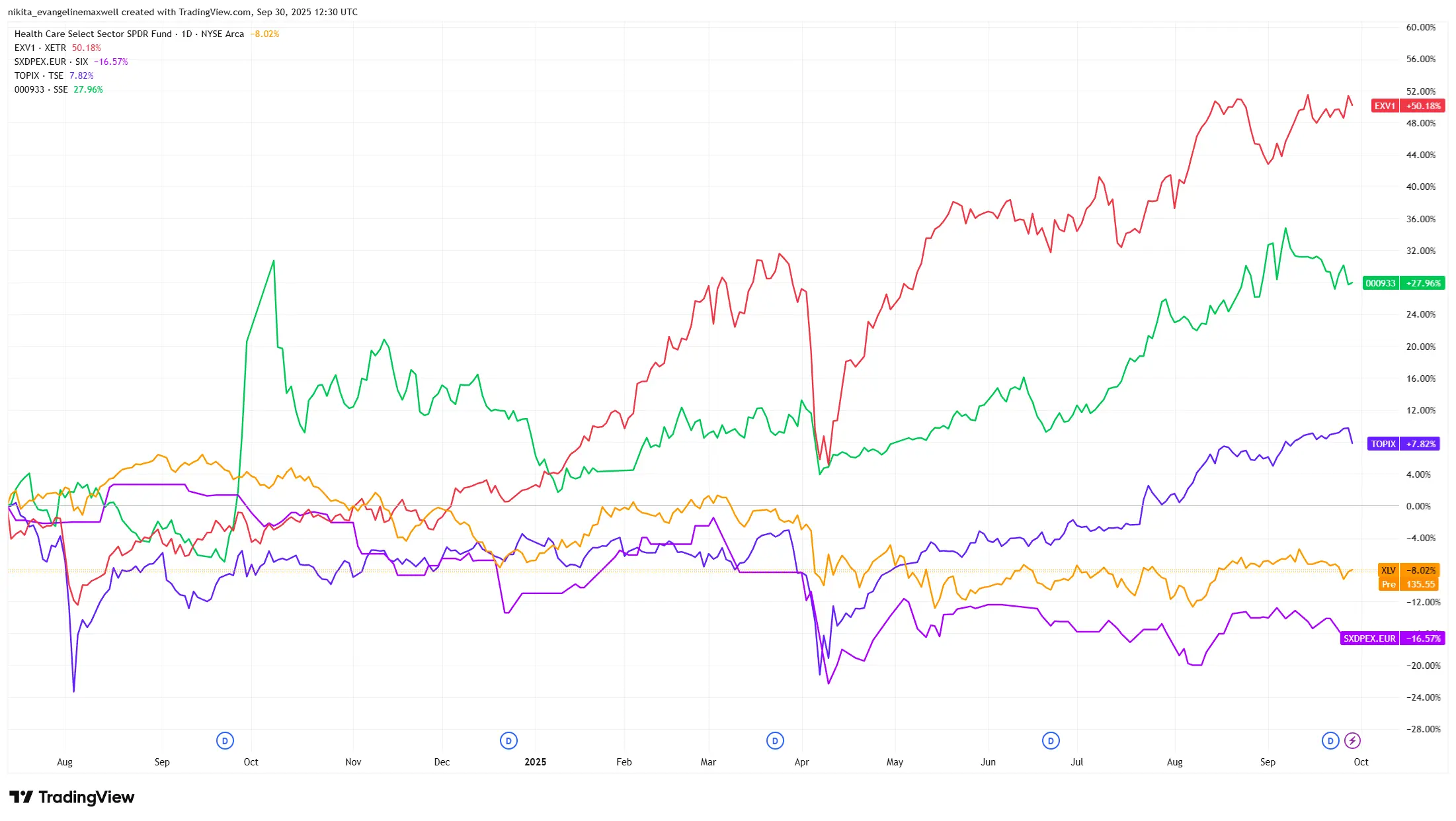

أداء قطاع الرعاية الصحية حسب المنطقة (2024-2025)

المصدر: TradingView. جميع المؤشرات إجمالي العائد بالدولار الأمريكي. الأداء السابق ليس مؤشرًا موثوقًا به للأداء المستقبلي. البيانات حتى 30 سبتمبر 2025.

المخاطر

أكبر المخاطر هو صدمة السياسات – فرض حدود مفاجئة على أسعار الأدوية أو تخفيضات عميقة في Medicare قد يمحو الكثير من جاذبية التقييم في القطاع. الخطر الثاني هو خيبة الأمل في الأرباح: فقد حذرت شركات التأمين بالفعل من ارتفاع التكاليف الطبية، وإذا لم تحقق أدوية السمنة أو السكري التوقعات، فقد تتلاشى آمال النمو. المعنويات عامل آخر: مع التدفقات الخارجة القياسية من صناديق الاستثمار المتداولة، قد يواصل المستثمرون تجنب القطاع رغم التقييمات الرخيصة. يضاف إلى ذلك الاضطرابات الجيوسياسية أو الأوبئة المحتملة، وتظل المخاطر حقيقية.

الخلاصة النهائية

الرعاية الصحية اليوم هي في الوقت نفسه ملجأ وقاعدة انطلاق. جانبها الدفاعي – الطلب الأساسي، التدفقات النقدية المستقرة، الميزانيات العمومية القوية – يجعلها عامل استقرار عندما تتقلب الأسواق. لكن الابتكار والديموغرافيا والتقييمات المنخفضة تمنحها أيضًا إمكانات نمو حقيقية. بعد سنوات من الأداء الضعيف، يبدو القطاع مغريًا مرة أخرى، رغم أن عدم اليقين التنظيمي وضغوط التكاليف لم تختف. بالنسبة للمستثمرين، النهج الذكي هو النظر إلى الرعاية الصحية ليس كتصنيف واحد – “دفاعي” أو “نمو” – بل كمجال متنوع تتعايش فيه الأسهم الآمنة الموزعة للأرباح مع المبتكرين ذوي النمو المرتفع.