من التضخم إلى تباطؤ التضخم: ماذا يعني ذلك للأصول في عام 2026

بعد صدمة التضخم في عامي 2022 و2023، بدأت الضغوط السعرية أخيرًا في التراجع. لم يختفِ التضخم، لكنه تباطأ، وتُعرف هذه المرحلة بتباطؤ التضخم. لا تزال الأسعار ترتفع، ولكن ليس بالوتيرة التي أقلقت الأسر وصانعي السياسات والأسواق قبل بضع سنوات.

هذا التمييز مهم. فتباطؤ التضخم يختلف كثيرًا عن الانكماش، حيث تنخفض الأسعار فعليًا. وبحلول أواخر عام 2025، كانت معظم الاقتصادات الكبرى قد أعادت التضخم إلى مستويات منخفضة من خانة واحدة، وأصبحت البنوك المركزية أكثر ثقة بأن أسوأ مراحل دورة الضغوط السعرية قد أصبحت خلفها.

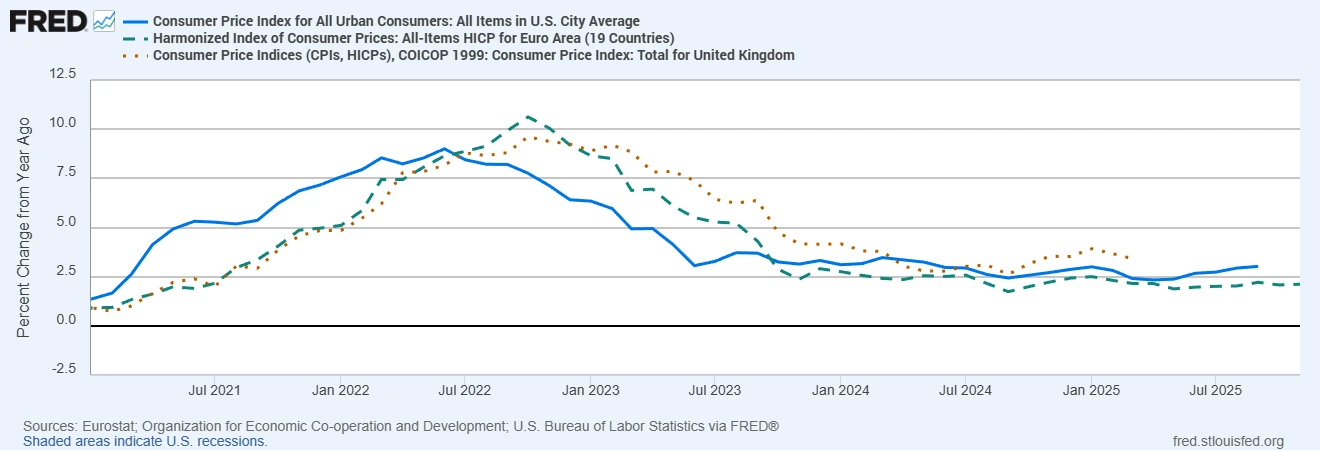

معدل تضخم مؤشر أسعار المستهلك الرئيسي (على أساس سنوي): الولايات المتحدة، منطقة اليورو، المملكة المتحدة

المصادر: يوروستات؛ منظمة التعاون الاقتصادي والتنمية؛ مكتب إحصاءات العمل الأمريكي عبر FRED®

تراجع التضخم بشكل ملحوظ من ذروته في عام 2022، حيث عاد مؤشر أسعار المستهلك الرئيسي في الولايات المتحدة ومنطقة اليورو والمملكة المتحدة إلى مستويات منخفضة من خانة واحدة.

بالنسبة للأسواق، يغيّر هذا التحول المشهد بالكامل. فعندما يتوقف التضخم عن كونه الخطر المهيمن، تبدو قواعد اللعب مختلفة تمامًا. تتكيف توقعات أسعار الفائدة، وتتفاعل تدفقات العملات، وتبدأ قيادة القطاعات في التناوب. وبالنسبة للمتداولين والمستثمرين المتجهين إلى عام 2026، يكمن التحدي في فهم ما يدعمه تباطؤ التضخم وما يضعفه بهدوء.

الأسهم: النمو مقابل القيمة

في أسواق الأسهم، يميل تباطؤ التضخم عادةً إلى ترجيح الكفة مجددًا لصالح أسهم النمو. فعندما يبرد التضخم، تميل الأسواق إلى الابتعاد عن قطاعات القيمة والقطاعات كثيفة السلع التي استفادت خلال ذروة التضخم، والعودة إلى التكنولوجيا والاستهلاك ومجالات أخرى موجهة نحو النمو.

المنطق واضح. فالتضخم المنخفض عادةً ما يعني معدلات حقيقية أقل، ما يزيد من القيمة الحالية للأرباح المستقبلية. وهذا يدعم بشكل خاص شركات النمو طويلة الأجل، حيث يقع جزء كبير من قيمتها في المستقبل البعيد.

لكن ما كان أكثر إثارة للاهتمام هو التغير في اتساع السوق. فمع ترسخ تباطؤ التضخم، بدأ الأداء يتسع إلى ما هو أبعد من مجموعة صغيرة من القادة ذوي القيمة السوقية الضخمة. وبدأت الشركات الصغيرة والأسهم الدورية بالمشاركة بشكل أكثر وضوحًا، ما يشير إلى أن موجة صعود الأسهم أصبحت أقل تركّزًا وأكثر استدامة.

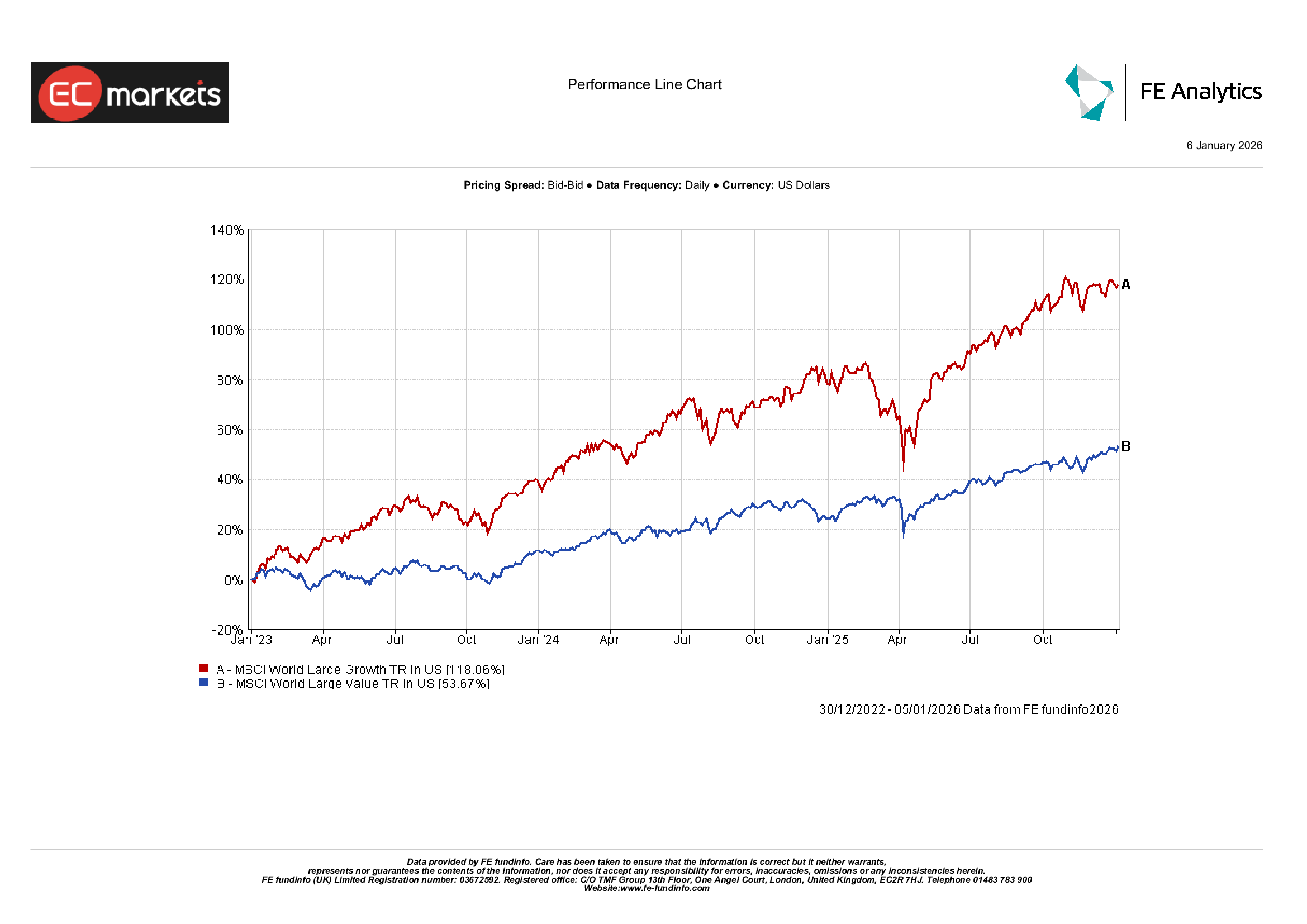

تناوب أسهم النمو مقابل القيمة

المصدر: FE Analytics. جميع المؤشرات تمثل العائد الإجمالي بالدولار الأمريكي. الأداء السابق ليس مؤشرًا موثوقًا للأداء المستقبلي. البيانات حتى 06 يناير 2026.

ومع ذلك، تبقى التقييمات الخطر الأبرز. فإذا كان تباطؤ التضخم يعكس تباطؤًا اقتصاديًا حقيقيًا بدلًا من هبوط سلس، فقد تفقد موجات صعود أسهم النمو زخمها سريعًا. انخفاض التضخم يساعد، لكنه لا يعوض ضعف الطلب أو تراجع الأرباح.

المفتاح لعام 2026 هو الأرباح. فإذا صمدت الأرباح مع تراجع التضخم، يمكن لأسهم النمو أن تواصل القيادة.

السندات: مدة الاستحقاق والائتمان

نظريًا، يُفترض أن يكون تباطؤ التضخم خبرًا جيدًا للسندات. فتباطؤ التضخم يعيد النقاش إلى خفض أسعار الفائدة، وتاريخيًا تميل السندات إلى الأداء الجيد عندما تبدأ البنوك المركزية في التيسير.

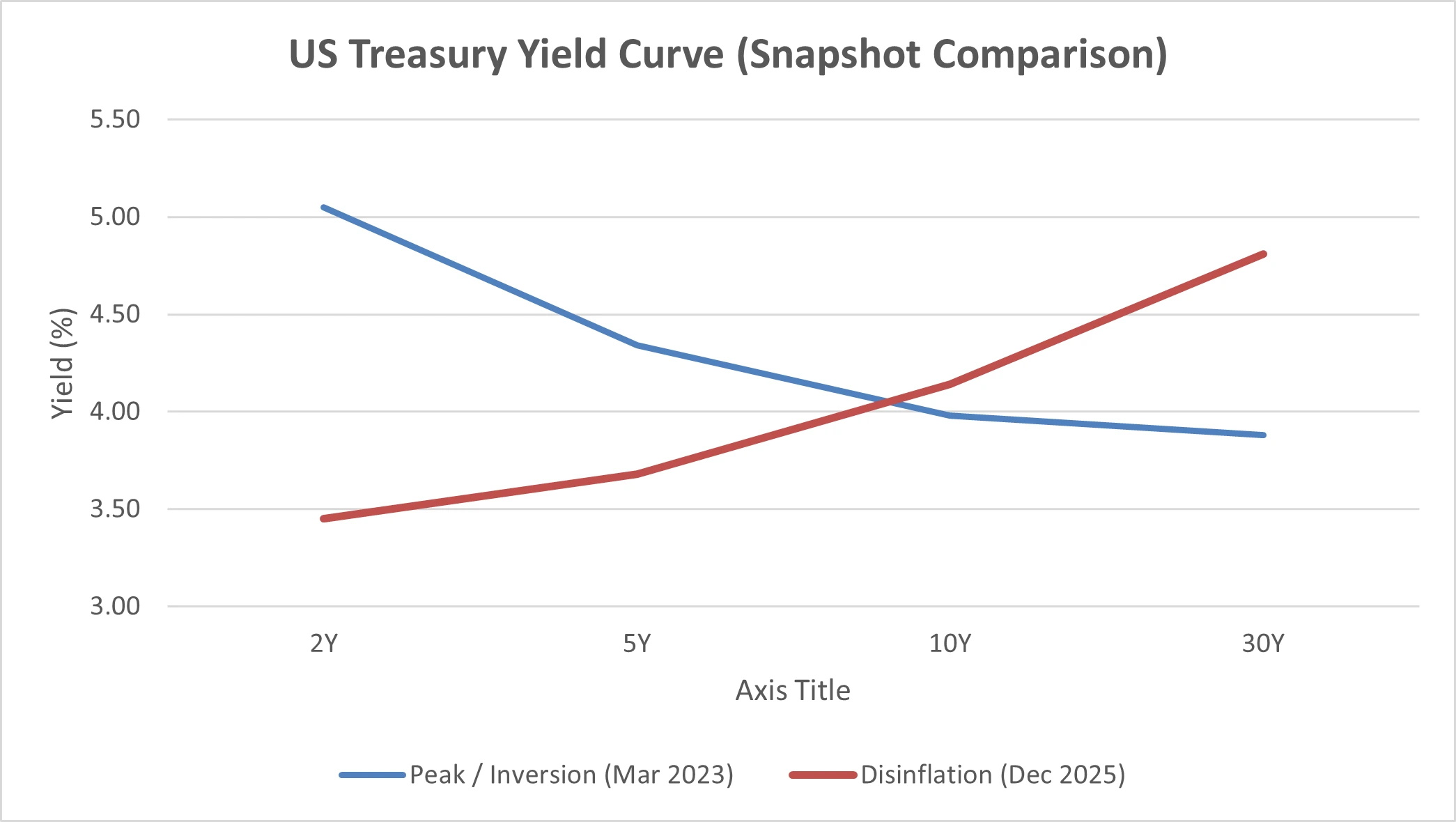

لكن على أرض الواقع، كانت هذه الصفقة أكثر تعقيدًا. فعلى الرغم من تراجع التضخم، أدت البيانات الاقتصادية القوية إلى تأجيل توقعات خفض حاد لأسعار الفائدة. ولم تنخفض العوائد طويلة الأجل بالقدر الذي توقعه كثير من المستثمرين، ما حدّ من عوائد السندات طويلة الأجل.

بدلًا من ذلك، كان أداء السندات قصيرة الأجل وسندات الائتمان أفضل. فقد وفرت العوائد الأعلى هامش أمان، وساعدت الحساسية الأقل لأسعار الفائدة في حماية العوائد بينما ظلت السياسة النقدية متشددة.

المصدر: مجلس محافظي نظام الاحتياطي الفيدرالي (الولايات المتحدة) عبر FRED®

وبالنظر إلى عام 2026، سيعتمد أداء السندات إلى حد كبير على مدى حسم تحركات البنوك المركزية. وإذا استمر تباطؤ التضخم وأصبحت تخفيضات الفائدة أكثر وضوحًا، فقد تشهد السندات الحكومية طويلة الأجل أخيرًا فرص صعود أكثر جوهرية.

السلع: الذهب والنفط

لا تتفاعل جميع السلع بالطريقة نفسها مع تباطؤ التضخم. فالذهب، على وجه الخصوص، حافظ على متانته. وحتى مع تراجع التضخم، لم تختفِ الحاجة إلى التحوط. فقد أبقت العوائد الحقيقية المنخفضة، وتحركات العملات، واستمرار عدم اليقين الجيوسياسي، الذهب جذابًا كأداة تحوط أكثر منه كرهان تضخمي بحت.

أما النفط فيحكي قصة مختلفة. فتباطؤ التضخم غالبًا ما يشير إلى توقعات أضعف للطلب، وهو ما يضغط على أسعار الطاقة. وتساعد أسعار النفط المنخفضة في تقليل ضغوط التكاليف عبر الاقتصاد، لكنها في الوقت نفسه تضغط على منتجي الطاقة والأسهم المرتبطة بالسلع.

العملات الأجنبية والدولار الأمريكي

في سوق العملات، يتمحور تباطؤ التضخم حول تباين السياسات. فالأمر لا يتعلق بالتضخم بمعزل عن غيره، بل بمن سيبدأ خفض الفائدة أولًا، وبأي حجم.

ومع تراجع التضخم في الولايات المتحدة، تلاشت توقعات المزيد من رفع أسعار الفائدة، وتحول التركيز إلى احتمال التيسير. وقد قلّص ذلك جزءًا من ميزة العائد للدولار وأدى إلى فترات من الضعف.

بالنسبة لعام 2026، من المرجح أن تقود تحركات العملات الفروق في وتيرة تباطؤ التضخم وتوقيت خفض أسعار الفائدة بين المناطق.

الخلاصات: التموضع لعام 2026

بالنسبة للأسهم، يمكن للنمو أن يواصل الاستفادة إذا ظلت الأرباح متماسكة واقتربت تخفيضات الفائدة، لكن التقييمات تظل مهمة. وقد يوفر اتساع المشاركة في السوق فرصًا مع استمرار توسع القيادة.

بالنسبة للسندات، أدت المدد القصيرة وسندات الائتمان أداءً جيدًا في بيئة العوائد المرتفعة. كن مستعدًا لتمديد مدة الاستحقاق إذا ظهرت إشارات أوضح على تيسير مستدام.

وبالنسبة للسلع، يواصل الذهب لعب دور التحوط في عالم ذي عوائد حقيقية منخفضة ومليء بعدم اليقين.

بشكل عام، يجعل تباطؤ التضخم البيئة أسهل في التعامل معها، لكنه لا يزيل المخاطر. الفرصة في عام 2026 حقيقية، لكنها ليست صفقة باتجاه واحد.