強いドルは必ずしも勝利ではない――たとえ米国にとっても

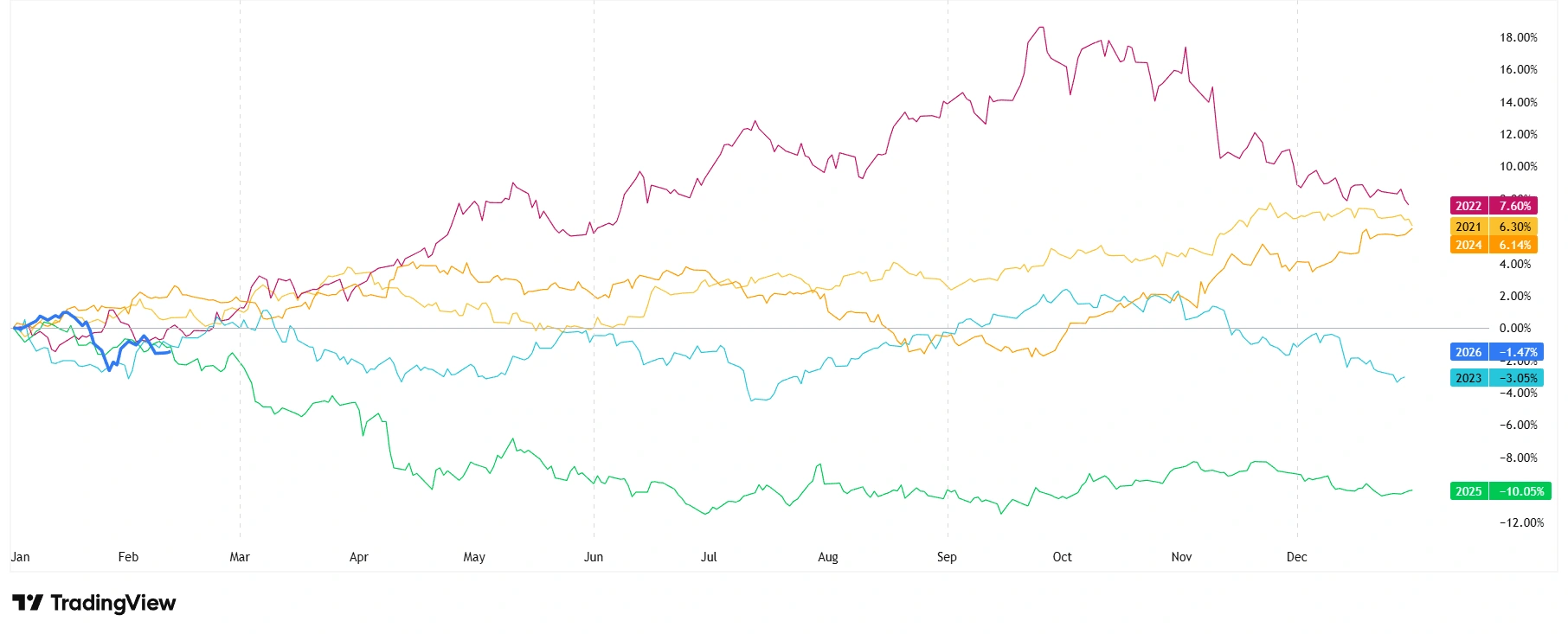

市場は直線的に動くことはほとんどなく、ドルの影響も年ごとに異なります。下のチャートは、季節性がさまざまな年にどのように表れているかを示しています。

米ドル指数(DXY):5年トレンド

出所:TradingView。すべての指数は米ドル建てのトータルリターンです。過去の実績は将来の成果を保証するものではありません。データは2026年2月12日時点。

米ドルが強いと聞くと、最初の反応はたいてい前向きです。強い通貨は信頼、安定、そして力強い経済を示唆するからです。また、米国人が輸入品をより安く購入できるようになり、これは分かりやすいメリットのように思えます。

しかし、金融市場の多くの事柄と同様に、状況はそれほど単純ではありません。見出しの裏では、ドル高は米国経済そのものに重荷となる一連の課題を生み出し、それが結果として世界市場や新興市場の投資環境にも影響を及ぼします。

なぜ「強い」が必ずしも「健全」を意味しないのか…そしてそれがなぜ重要なのかを詳しく見ていきましょう。

1. 強いドルは米国の巨額な債務をさらに重くする

米国は38兆ドルを超える連邦債務を抱えており、ドルが強くなるとその管理はさらに難しくなります。

その理由は次のとおりです:

- 強いドルは通常、米国の金利上昇と同時に起こります。

- 金利上昇は政府の借入コスト増加を意味します。

- 国家予算のより多くが成長支援ではなく利払いに充てられます。

米議会予算局(CBO)は、2026年までに米国の利払いだけで約1兆ドルに近づくと見込んでおり、債務負担が財政の重荷になりつつあることを示しています。

世界市場およびEC市場の投資家にとって重要なのは次の点です:

- 米国の高金利はしばしば新興国から資本を引き上げます。

- ドル高局面は通常、世界的な流動性の引き締めをもたらします。

- ドル建て債務を抱える国々が最初に圧力を受けます。

これは、米ドルの強さがしばしば世界的な影響を伴うことを示しています。

2. 強いドル=米国の輸出低迷

ドル高局面において年ごとのパフォーマンスパターンがどのように変化するかを理解するために、以下は年間リターンの季節比較です:

前年比の季節別市場パフォーマンス

出所:TradingView。すべての指数は米ドル建てのトータルリターンです。過去の実績は将来の成果を保証するものではありません。データは2026年2月12日時点。

ドルが強くなると、米国製品は世界にとってより高価になります。これは米国の輸出業者にとって課題であり、数字もそれを示しています:

- 2024年、米国は約3.2兆ドルの財・サービスを輸出しました。

- 約4.1兆ドルを輸入し、約1兆ドルに近い貿易赤字を生みました。

ドル高はこの差を拡大させます。その理由は:

- 海外の買い手が欧州やアジアのより安価な代替品に切り替える可能性があるため。

- 米国メーカーが価格競争力を失うため。

- 輸出主導型産業が需要減速や雇用削減の可能性に直面するため。

EC市場にとっては、この動きが思わぬ機会を生むことがあります:

- 競争力のある価格を提供する国々が、米国から移った世界的需要を取り込むことが多い。

- 製造業やコモディティ輸出国が貿易フローの変化から恩恵を受ける可能性がある。

つまり、米国にとっての逆風が、他の地域では追い風になることもあるのです。

3. 安価な輸入品は国内産業を圧迫する

確かに、強いドルは米国消費者にとって輸入品を安くします。しかしそれは同時に:

- 輸入品が米国製品よりも価格面で優位に立つことを意味します。

- 国内産業が激しい競争圧力に直面します。

- 特に景気減速時には製造業などが強い圧力を受けます。

ドル高局面では、世界資本が米国市場に流入するため、ウォール街は好調になりがちです。

しかし、メインストリートは? それほどでもありません。

4. 金融市場は反応する、ときに過剰に

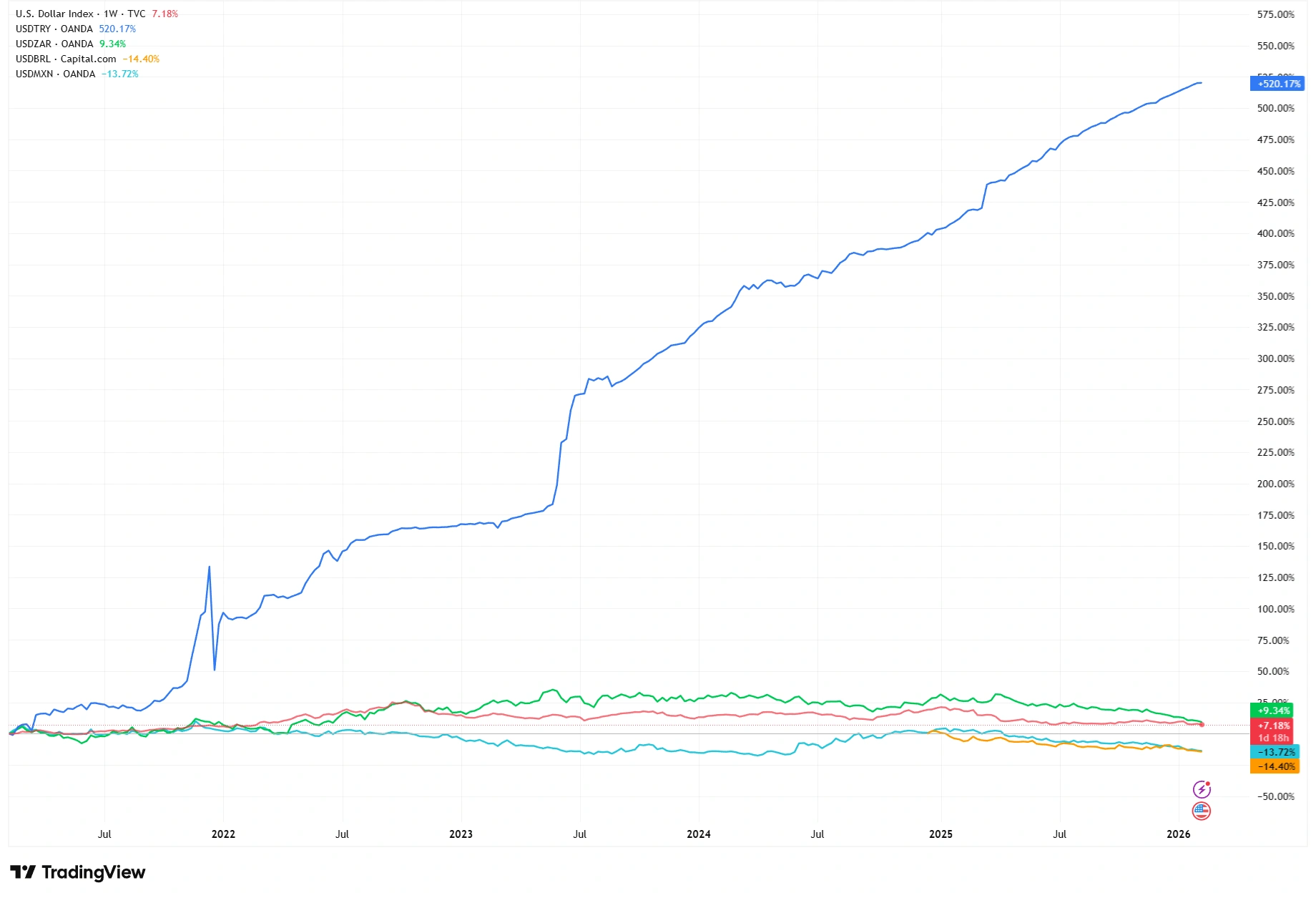

強いドルは安定を求める世界の投資家にとって磁石のような存在です。つまり:

- 米国株や債券への需要増加

- 資産価格の上昇

- 資金流出による新興市場のボラティリティ拡大

新興国通貨 vs 米ドルのパフォーマンス

出所:TradingView。すべての指数は米ドル建てのトータルリターンです。過去の実績は将来の成果を保証するものではありません。データは2026年2月12日時点。

これは短期的には米国市場を押し上げる可能性がありますが、同時に:

- バリュエーションを歪め

- 将来の利下げや政策転換に対して米国市場をより敏感にし

- EC経済に資本流出リスクを生み出します

そのため、ドル高局面はしばしば新興地域で通貨圧力を伴い、国内状況が正当化しない場合でも中央銀行に利上げを迫ることになります。

強さ…しかし副作用もある

したがって、強いドルは信頼の象徴かもしれませんが、同時に:

- 米国の借入コストを押し上げ

- 輸出競争力を弱め

- 国内産業に圧力をかけ

- 世界的な流動性を引き締め

- ドル建て債務を抱えるEC経済に負担を与える可能性があります

重要なポイントは?

強いドルは本質的に良いわけでも悪いわけでもありませんが、非常に強力です。それは米国内外の経済状況を再構築し、これを無視する投資家は自己責任を負うことになります。

最後に

投資家にとって、通貨の強さは単なる見出し以上のものです。それは世界的な資本フロー、リスク選好、経済モメンタムのバロメーターです。米ドルがどのように(そしてなぜ)動くのかを理解することは、特に市場が不安定な時期に、より効果的なポートフォリオ構築に役立ちます。