リスクリワード比率とポジションサイズ

トレードはコインを投げるように、50/50の確率だと感じたことはありませんか? 実はそうではありません。ここで重要なのが「リスクリワード比率」と「ポジションサイズ」という考え方です。

このコースでは、リスクリワード比率とポジションサイズに関する重要なトピックを学びます。主な内容は以下のとおりです:

- なぜリスクリワード比率がそれほど重要なのか

- リスクリワード比率を正しく計算する方法

- ポジションサイズとは何か、そしてどのように損失から資金を守るのか

- どんな取引でもポジションサイズを計算する方法

学ぶことはたくさんあります。それではさっそく始めましょう! まず最初に、「リスクリワード比率」とは何でしょうか?

リスクリワード比率とは?

計算に入る前に、まずこの概念を定義しましょう。リスクリワード比率とは、1回のトレードでどれだけのリスクを取って、どれだけの利益を得る可能性があるのかを示す指標です。例を見てみましょう:

- $100のリスクで$300の利益を狙うと仮定します。

- この場合、リスクリワード比率は1:3となります。

それでは実際にどのように機能するのか、詳しく見てみましょう:

計算式はとてもシンプルです:

リスクリワード比率 = (ターゲット - エントリー) / (エントリー - ストップロス)

この式は、「このトレードは本当にやる価値があるのか?」それとも「別のトレードに集中すべきか?」という判断に役立ちます。

なぜリスクリワード比率は勝率より重要なのか?

多くの人は「トレードで勝ち続けなければ利益は出せない」と思いがちですが、実際には勝率が40%でも利益を上げることができます。もちろん、そのためにはリスクリワード比率が有利である必要があります。例を見てみましょう:

リスクリワード比率の計算方法:

例として、10回のトレードのうち4回勝ち、1回あたり$100をリスクにして$300の利益を狙う(3:1の比率)とします。その結果は次の通りです:

- 利益 = 4 x $300 = $1,200

- 損失 = 6 x $100 = $600

- 純利益 = $600

これが、リスクリワード比率を計算する方法を理解し、正しく使うことの力です。正しい方法で使えば、安定した、計画的な利益を出すことができます。

リスクリワード比率の計算方法

計算の時間です。心配しないでください、思ったより簡単です:

ステップ1:トレードの設定を決める

エントリー:$100

ストップロス:$90

ターゲット:$130

ステップ2:数値を式に当てはめる

リスク = $100 - $90 = $10

リワード = $130 - $100 = $30

比率 = $30 / $10 = 3:1

これがリスクリワード比率の計算方法です。つまり、$1のリスクで$3を得る可能性があるということです。重要なポイントは次の通りです:「リスクを取る価値があるリワードでなければ、そのトレードは避けること。」このルールを守れば、取引を守り、安定した利益を出せるようになります。

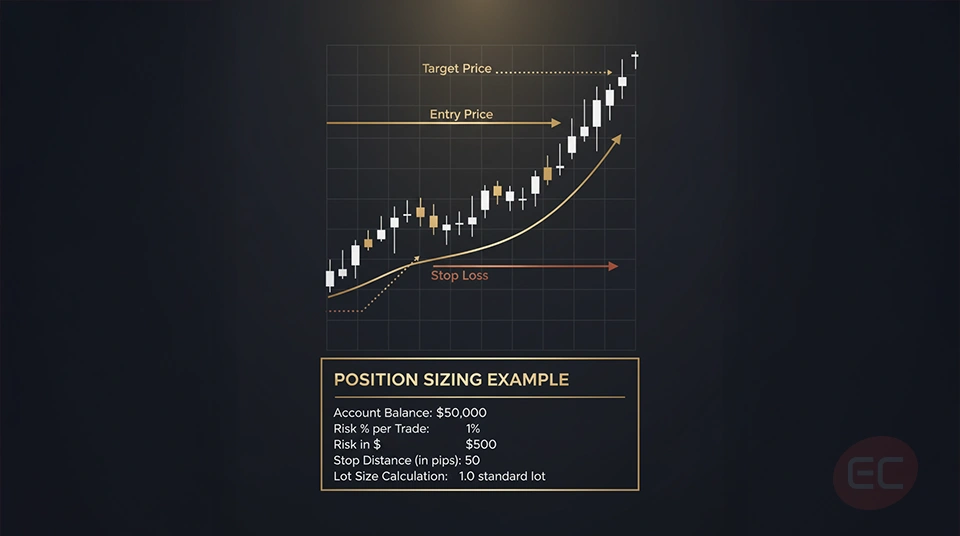

ポジションサイズとは?

リスクリワード比率を理解したところで、次は少し話題を変えてみましょう。ポジションサイズとは、「このトレードで資金のどれくらいをリスクにさらすべきか?」という質問に答えるものです。大きすぎると口座を失う可能性があり、小さすぎると利益がほとんど意味を持ちません。賢いトレーダーは、ポジションサイズを使って1回の取引ごとのリスクを管理します。一般的なルールは、総資金の1~2%をリスクとして設定することです。多すぎず、少なすぎずがポイントです。

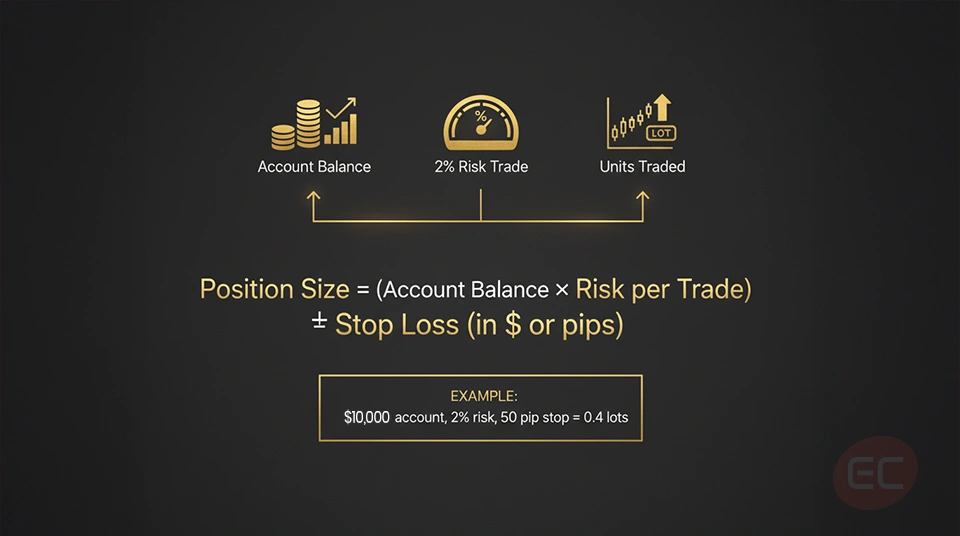

ポジションサイズの計算方法

以下の3ステップで、簡単にポジションサイズを計算することができます:

ステップ1:1回のトレードでのリスクを決めます。たとえば、口座資金が$10,000で、2%をリスクとして設定する場合、最大リスク = $200 となります。

ステップ2:ストップロスまでの距離を定義して理解します。たとえば、エントリープライスが$100でストップロスが$95なら、1単位あたりのリスク = $5 です。

ステップ3:次の式を使います:

ポジションサイズ = 最大リスク ÷ 1単位あたりのリスク

ポジションサイズ = $200 ÷ $5 = 40単位

この場合、リスクをコントロールするために40株を購入することになります。これがポジションサイズの計算方法です。これはトレードで最も重要なスキルの一つなので、必ず覚えておきましょう。

なぜポジションサイズがトレードの成功に重要なのか

トレードは「ホームランを狙うこと」ではなく、「連敗期間を生き残ること」です。正しいポジションサイズを設定することによって、次のような効果があります:

- 損失が出たときに口座資金を守ることができます。

- 感情的な過剰反応を防ぐことができます。

- リスクの一貫性を保つことができます。

ポジションサイズの計算方法を理解すれば、トレードにおける最大のリスクの一つである「過剰エクスポージャー(資金のかけすぎ)」を避けることができます。これを覚えておくだけで、あなたの口座を守ることができます。

リスクリワード比率とポジションサイズ:覚えておくべき計算式

1)リスクリワード比率:ターゲット価格 - エントリー価格 ÷ エントリー価格 - ストップロス

2)ポジションサイズ:口座リスク金額 ÷ 1株あたりのリスク

例:

- リスク:$200

- ストップロスまでの距離:$5

- ポジションサイズ = 40株

これら2つの計算式をマスターすれば、チャート上のどんなインジケーターよりも強力なツールになります。

リスクリワード比率とポジションサイズで避けるべきよくある間違い

多くの初心者トレーダーはここでつまずきます。同じミスをしないように気をつけましょう!

1)ポジションサイズを感覚で決めない:必ずリスクを基に計算しましょう。

2)リスクリワード比率を無視しない:1:1の取引はほとんど価値がありません。

3)すべての取引で同じロットサイズを使わない:トレードセットアップはそれぞれ異なるため、サイズを調整する必要があります。

4)ストップロスを動かさない:損失を拡大させてリスクリワード比率を台無しにしないようにしましょう。

これらを避ければ、あなたはギャンブラーではなくプロのトレーダーのように取引できるようになります。

リスクリワード比率とポジションサイズのまとめ:感情ではなく、正確さでトレードする

ここまでで、次のことを理解できたはずです:

- リスクリワード比率の計算方法

- なぜリスクリワード比率は「正解率」より重要なのか

- ポジションサイズとは何か、そしてその活用法

- 口座資金とリスクに基づいてポジションサイズを計算する方法

スマートなリスクリワード比率と規律あるポジションサイズを組み合わせれば、すべての取引で勝つ必要はありません。重要なのは「一貫性」です。このルールを忘れずに:リスクは小さく、利益は大きく、そして市場に長く留まること。これが勝利の公式です。このルールを守れば、やがて安定した利益が得られるでしょう。

次のレッスンの準備はできましたか? EC Markets アカデミーで、さらに取引スキルを磨き、自信を持つトレーダーへと成長しましょう。次の講座でお会いしましょう!