البنوك الأوروبية مقابل البنوك الأمريكية: من الأفضل استعداداً لخفض أسعار الفائدة؟

بعد عامين من الزيادات السريعة في أسعار الفائدة، بدأت البنوك المركزية أخيراً في تغيير المسار. خفّض البنك المركزي الأوروبي بالفعل سعر الفائدة القياسي إلى حوالي 2% بعد أن بلغ ذروته بالقرب من 4%، بينما بدأ الاحتياطي الفيدرالي الأمريكي للتو في التخفيض من مستوى أعلى بكثير. هذا التباين يترك المستثمرين أمام سؤال صعب: إذا استمرت أسعار الفائدة في الانخفاض، فأي جانب من الأطلسي يملك البنوك الأقوى؟

عادةً ما تؤدي أسعار الفائدة المنخفضة إلى تقليص هامش صافي الفائدة (NIM). وهو الفارق بين ما تكسبه البنوك من القروض وما تدفعه على الودائع. بالنسبة للبنوك التي تعتمد بشكل كبير على دخل الفوائد، قد يظهر هذا الضغط بسرعة.

العوامل الرئيسية

يكمن الاختلاف الكبير في مصدر الأموال. نحو 60% من دخل البنوك الأوروبية يأتي من صافي الفوائد، مقارنة بنسبة أقل بكثير لدى البنوك الأمريكية التي تحقق أيضاً رسوماً كبيرة من بطاقات الائتمان، والخدمات المصرفية الاستثمارية، وإدارة الثروات. هذا المزيج مهم: عندما تضيق هوامش القروض، تشعر البنوك الأوروبية بالأثر بشكل مباشر أكثر.

ومع ذلك، فقد مرّت أوروبا بهذا من قبل. قضت بنوكها عقداً كاملاً تعمل ضمن بيئة أسعار فائدة قريبة من الصفر أو حتى سلبية. لقد كان الأمر مؤلماً، لكنه أجبرها على خفض التكاليف بعمق وتنظيف ميزانياتها. أما البنوك الأمريكية، فلم تضطر قط للعمل في مثل هذا العالم — فقد استمتعت بهوامش أوسع، لكنها ربما أقل استعداداً إذا انخفضت الأسعار بسرعة.

عامل آخر هو تسعير الودائع. عندما ارتفعت أسعار الفائدة، سارعت البنوك إلى رفع أسعار الإقراض لكنها تباطأت في رفع أسعار الودائع. إذا انخفضت أسعار الفائدة، ستحاول عكس ذلك. لدى البنوك الأوروبية خبرة في هذا — خلال فترة أسعار الفائدة السلبية، أبقت الكثير منها تكاليف الودائع قريبة من الصفر. البنوك الأمريكية ذات القاعدة القوية من العملاء الأفراد يمكنها فعل الشيء نفسه، لكن تلك التي تعتمد على ودائع أكثر حساسية للأسعار قد ترى هوامشها تتآكل بسرعة أكبر.

الأساسيات

من حيث الربحية، أغلقت أوروبا بهدوء جزءاً كبيراً من الفجوة. ارتفع العائد على حقوق الملكية (ROE) لديها إلى نحو 10% هذا العام، وقفزت أسهم البنوك بأكثر من 50% في أوائل عام 2025. أخيراً بدأ المستثمرون يدفعون أسعاراً أعلى من القيمة الدفترية للكثير منها — وهو أمر كان يبدو مستحيلاً قبل بضع سنوات. البنوك الأمريكية لا تزال تستمتع بتقييمات أغنى، تعكس سجلها الأقوى في الربحية.

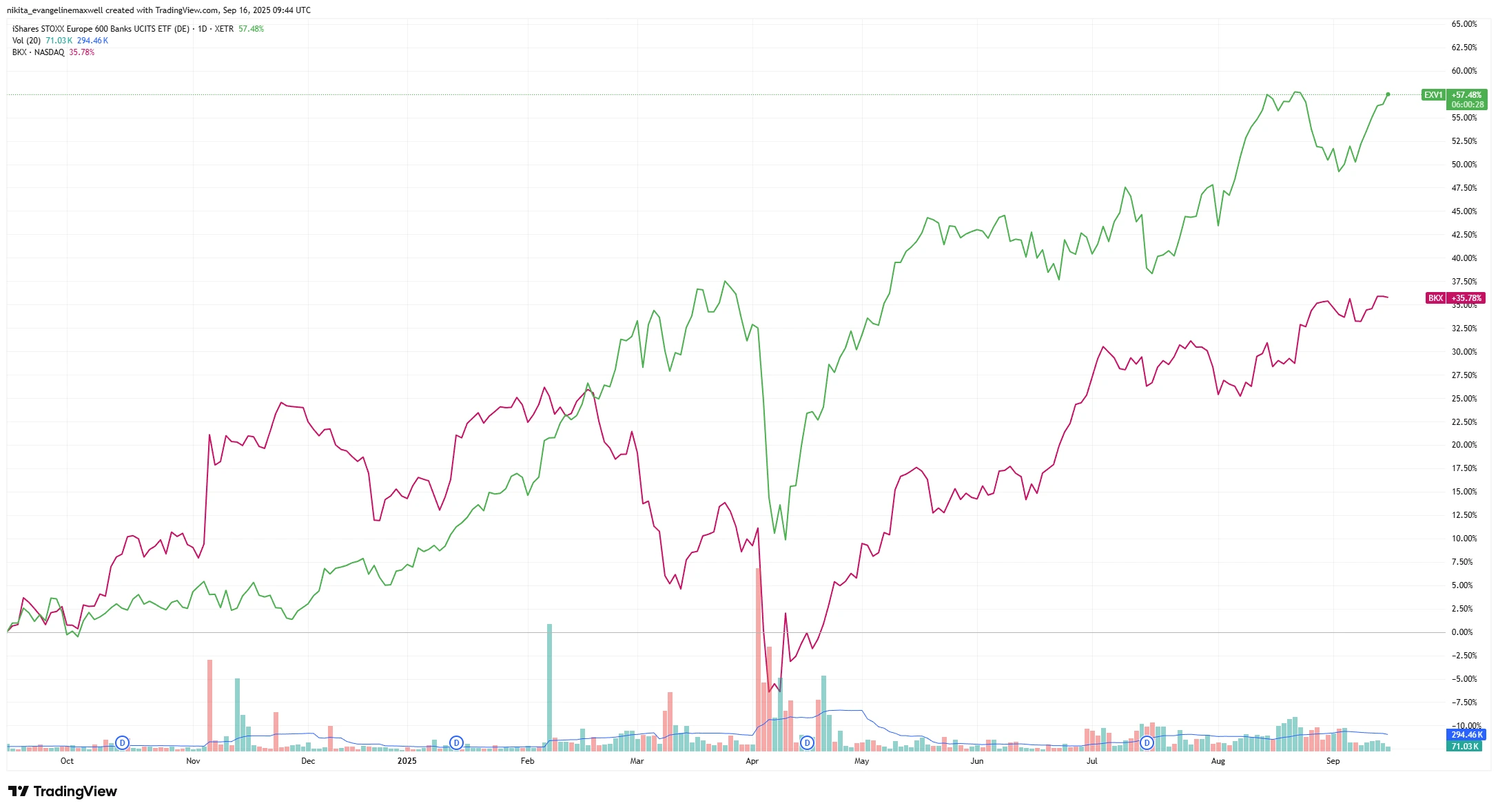

أداء السعر خلال عام واحد: البنوك الأوروبية مقابل البنوك الأمريكية (EXV1 vs BKX)

المصدر: TradingView. جميع المؤشرات بعائد إجمالي بالدولار الأمريكي. الأداء السابق ليس مؤشراً موثوقاً على الأداء المستقبلي. البيانات حتى 16 سبتمبر 2025.

تفوقت أسهم البنوك الأوروبية على نظيراتها الأمريكية خلال العام الماضي، مما يعكس أرباحاً أقوى وتحسن ثقة المستثمرين. هذا الاختلاف في الأسعار يُظهر مدى سرعة تغيّر المزاج. قبل عام واحد فقط، كان المستثمرون بالكاد يقتربون من البنوك الأوروبية؛ الآن تجاوزت نظيراتها الأمريكية بعد أن قام السوق بتسعير ذروة أسعار الفائدة.

تكسب البنوك الأمريكية نحو 3% من صافي الفوائد، أي ما يقرب من ضعف نسبة أوروبا البالغة 1.6%. وهذا يمنحها مجالاً أوسع عندما تنخفض الأسعار. قد تتقلص هوامش أوروبا الأضعف بشكل أسرع، لكن سنوات من خفض التكاليف والاستثمار في الأنظمة الرقمية قد يخفف من حدة التأثير.

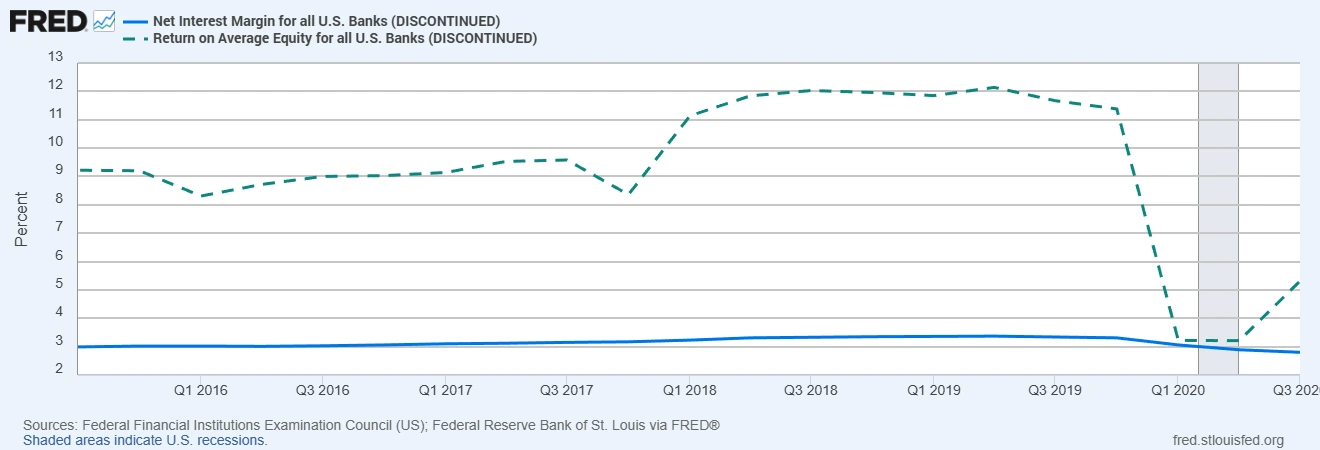

صافي هامش الفوائد والعائد على حقوق الملكية للبنوك الأمريكية (أحدث البيانات المتاحة)

المصادر: المجلس الفيدرالي لفحص المؤسسات المالية (الولايات المتحدة)؛ بنك الاحتياطي الفيدرالي في سانت لويس عبر FRED® (البيانات حتى الربع الأول من 2023)

تشير المناطق المظللة إلى فترات الركود في الولايات المتحدة.

تعمل البنوك الأمريكية بهوامش وربحية أعلى هيكلياً، مما يمنحها مساحة أكبر لامتصاص التراجع. يفسر هذا الفارق سبب قدرة البنوك الأمريكية على تحمل انخفاض أسعار الفائدة لفترة أطول — حيث يمنحها قدرتها على تحقيق الأرباح وسادة مدمجة لا تزال العديد من البنوك الأوروبية تفتقر إليها.

في الوقت نفسه، الميزانيات العمومية قوية على كلا الجانبين. جودة الائتمان صلبة، القروض المتعثرة منخفضة، ومصدات رأس المال قوية — حوالي 16% من رأس المال الأساسي CET1 (نسبة خاصة بالبنوك الأوروبية)، مقابل 12-14% للبنوك الأمريكية الكبرى. هذا يمنح كلا المنطقتين مساحة لامتصاص الأرباح المنخفضة دون الحاجة إلى خفض توزيعات الأرباح أو عمليات إعادة الشراء فوراً.

الاقتصاد الكلي والمخاطر

يبدو أن البنك المركزي الأوروبي يقترب من إنهاء التخفيضات، ما يزيل شبح أسعار الفائدة السلبية لكنه يترك أوروبا في مواجهة نمو بطيء. قد يظل الطلب على القروض ضعيفاً. لدى الولايات المتحدة فرصة لهبوط سلس، مما قد يعزز نمو الائتمان، لكنها تواجه تحدياتها الخاصة: منحنى عائد مقلوب، تنظيمات أكثر صرامة، وتزايد الضغوط في الائتمان الاستهلاكي والعقارات التجارية.

الخطر الحقيقي هو ضغط قوي على الهوامش إذا انخفضت الأسعار أسرع من المتوقع. من المرجح أن تشعر البنوك الأوروبية بذلك أولاً، لكن البنوك الإقليمية الأمريكية قد تعاني أيضاً. وهناك قلق آخر يتمثل في صدمة ائتمانية: البنوك الأمريكية أكثر تعرضاً لبطاقات الائتمان والقروض العقارية، بينما قد تتعثر أوروبا إذا ارتفعت تكاليف الطاقة أو بدأت الشركات الصغيرة والمتوسطة في التخلف عن السداد. أضف إلى ذلك الورقة السياسية — ضرائب استثنائية في أوروبا أو قواعد رأسمال أكثر صرامة في الولايات المتحدة — ولن تكون المهمة سهلة لأي من الجانبين.

الخلاصة

إذا كان عليك الاختيار، فالبنوك الأمريكية ربما تملك أفضلية طفيفة. هوامشها الأعلى وتنوع مصادر دخلها يمنحها المزيد من الطرق لتحمل انخفاض الأسعار. لكن البنوك الأوروبية لم تعد اللاعبين الضعفاء كما كانت من قبل — لقد أعادت بناء رأس المال، أصبحت أكثر رشاقة، وأثبتت قدرتها على تحقيق عوائد قوية.

بالنسبة للمستثمرين، قد لا يكون الأمر متعلقاً باختيار طرف. ربما تكون الخطوة الأذكى هي مراقبة كيفية تطور الهوامش ونمو القروض خلال الأرباع المقبلة… والحفاظ على كليهما تحت المراقبة.