Mối Quan Hệ Giữa Lợi Suất Thực và Giá Vàng – Nhìn Lại 10 Năm

Vàng từ lâu đã là lựa chọn hàng đầu cho những ai muốn phòng ngừa lạm phát hoặc đơn giản là ngủ ngon hơn khi thị trường biến động. Nhưng câu hỏi đặt ra là: điều gì sẽ xảy ra khi lãi suất, đặc biệt là lãi suất thực đã điều chỉnh theo lạm phát, bắt đầu tăng?

Câu trả lời trong sách giáo khoa khá rõ ràng. Lợi suất thực cao hơn khiến các tài sản không sinh lợi như vàng kém hấp dẫn hơn. Lợi suất thực thấp hoặc âm? Đột nhiên vàng trở nên hấp dẫn hơn nhiều. Đó là lý thuyết. Tuy nhiên, thập kỷ qua cho thấy thị trường không phải lúc nào cũng đi theo kịch bản này.

Mối liên hệ nghịch đảo kinh điển

Lợi suất thực đo lường số tiền bạn thực sự kiếm được từ trái phiếu sau khi trừ đi lạm phát. Khi lợi suất thực tăng, trái phiếu trở nên hấp dẫn hơn và vàng mất đi phần nào sức hút. Khi lợi suất thực giảm, vàng thường hưởng lợi khi nhà đầu tư tìm kiếm nơi lưu giữ giá trị.

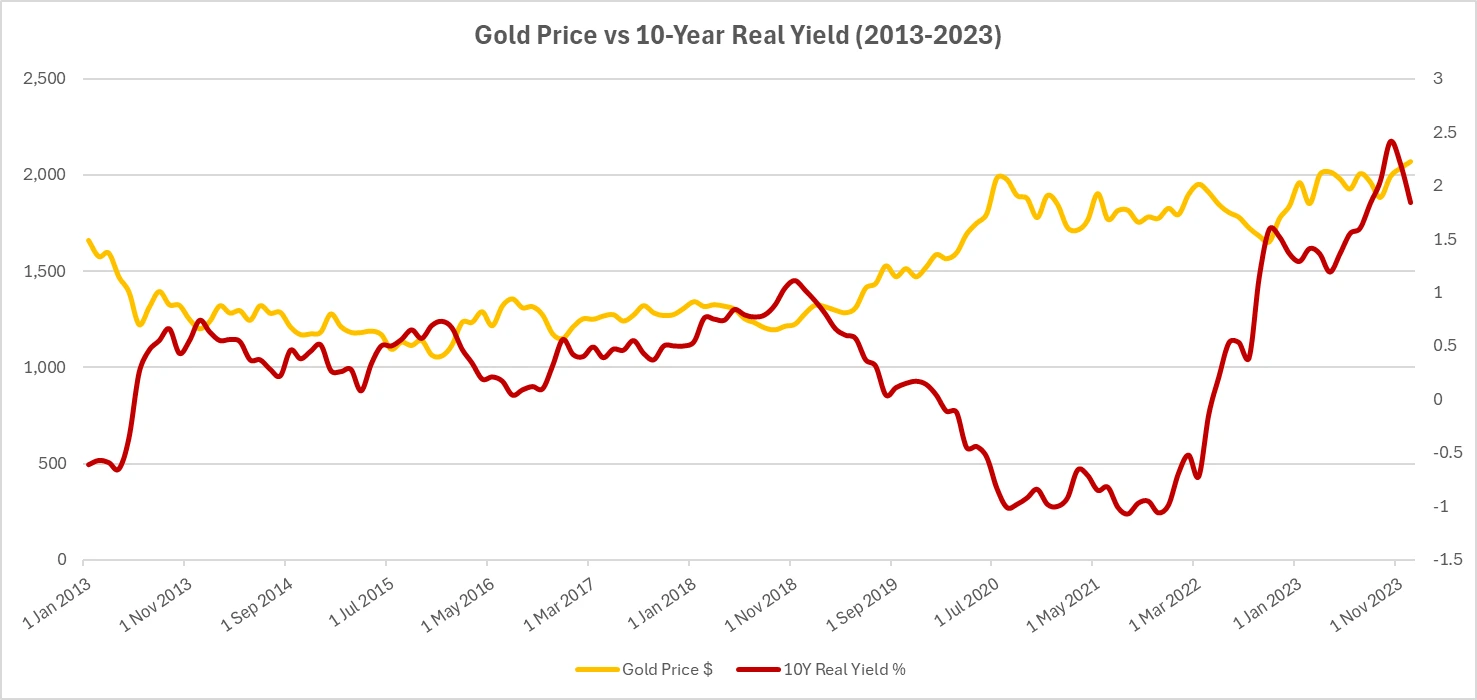

Trong dài hạn, mối tương quan giữa vàng và lợi suất thực 10 năm của Mỹ vào khoảng -0,8, khá mạnh đối với một mối quan hệ thị trường. Lịch sử cho thấy: những giai đoạn lợi suất thực cực thấp hoặc âm thường trùng khớp với các đợt tăng giá mạnh nhất của vàng. PIMCO từng ước tính rằng cứ mỗi mức tăng 1% của lợi suất thực, giá vàng có thể giảm từ 20–25%. Không ngạc nhiên khi một số người gọi vàng là “trái phiếu ngược.”

Dữ liệu trong một thập kỷ

“Taper tantrum” năm 2013 chứng kiến Fed ám chỉ sẽ giảm bớt kích thích, lợi suất thực tăng 0,5%, và giá vàng giảm khoảng 15%, gần như đúng kịch bản.

Đến năm 2017–2018, Fed bắt đầu tăng lãi suất đều đặn hơn. Lợi suất thực tăng vào vùng dương và giá vàng giảm xuống dưới 1.200 USD/oz vào cuối năm.

Sau đó là năm 2020. Lợi suất thực sụt giảm xuống gần -1% khi lãi suất giảm về 0 và các gói kích thích lớn được bơm vào. Giá vàng tăng vọt lên 2.070 USD/oz.

Chuyển sang năm 2022: lạm phát tăng vọt, các ngân hàng trung ương trở nên quyết liệt, và lợi suất thực từ -1% chuyển sang +1,5% chỉ trong vài tháng. Hầu hết các mô hình đều dự báo “vàng sẽ giảm mạnh.” Nhưng thay vào đó, giá vẫn duy trì gần 1.800 USD/oz.

Còn năm 2023? Lợi suất thực duy trì ở mức cao, nhưng vàng lại tiến gần tới mức kỷ lục. Mô hình cũ rõ ràng đang bị thử thách.

Nguồn: Investing.com (Vàng); Hội đồng Thống đốc Hệ thống Dự trữ Liên bang Mỹ (US) qua FRED® (Lợi suất thực 10 năm). Dữ liệu tính đến ngày 12 tháng 8 năm 2025.

Giá vàng (màu xanh) và lợi suất thực 10 năm của Mỹ (màu cam) nhìn chung đã di chuyển theo hướng ngược nhau trong thập kỷ qua, mặc dù những năm gần đây cho thấy các ngoại lệ đáng chú ý.

Vì sao mô hình bị phá vỡ

Ba yếu tố chính đã tác động:

- Địa chính trị – Chiến tranh ở châu Âu và sự bất ổn toàn cầu đã khiến nhu cầu trú ẩn an toàn tăng mạnh.

- Ngân hàng trung ương mua vào – Hơn 1.000 tấn được mua chỉ riêng trong năm 2022 đã tạo ra mức giá sàn.

- Biến động tiền tệ – Đồng USD mạnh đã gây áp lực lên vàng vào đầu năm 2022, nhưng khi USD suy yếu sau đó, áp lực này biến mất.

So sánh giữa các loại tài sản

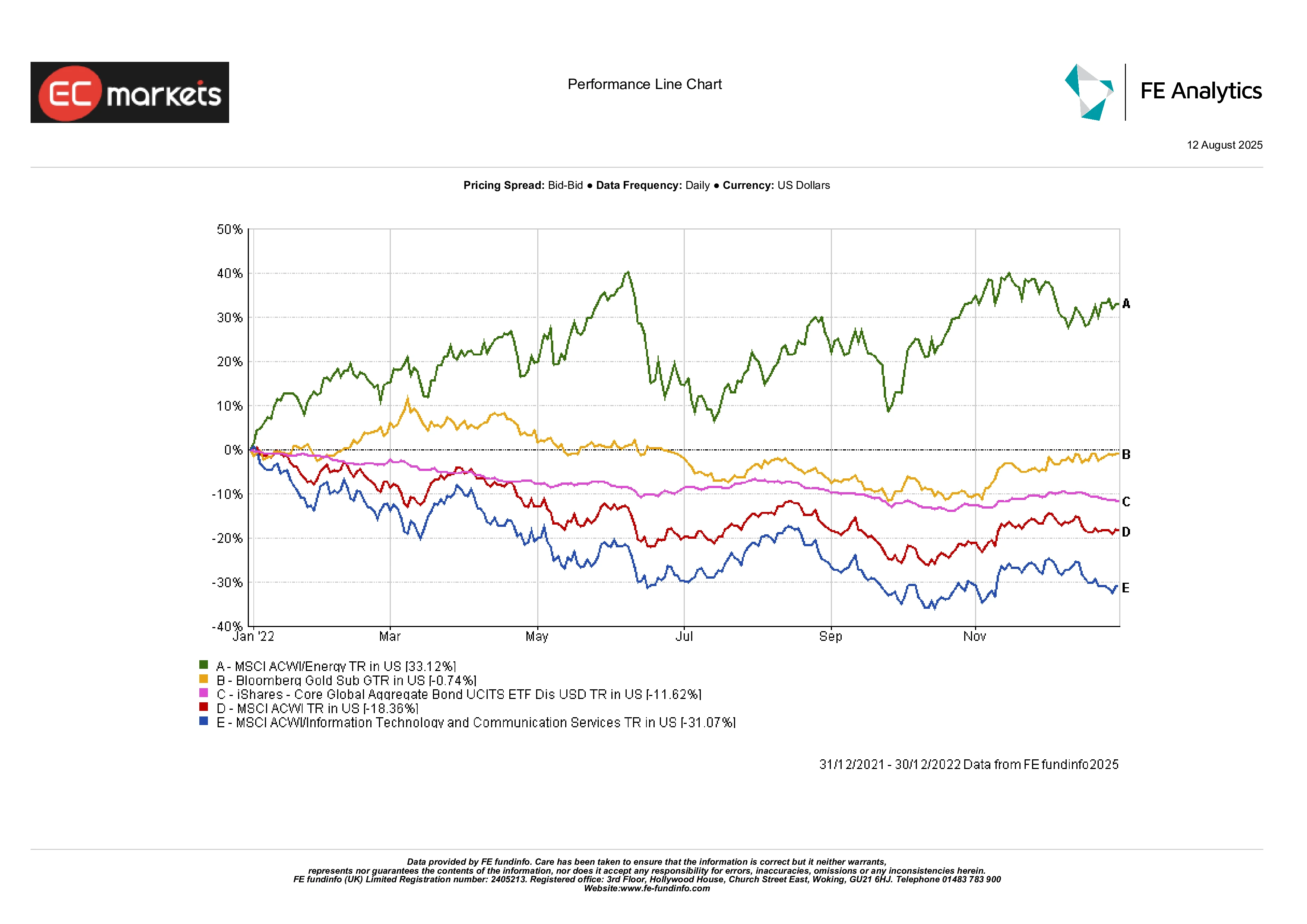

Năm 2022 là một năm khó khăn đối với hầu hết mọi loại tài sản: cổ phiếu giảm, trái phiếu có một trong những năm tồi tệ nhất từng được ghi nhận. Vàng? Đi ngang. Điều đó đủ để vượt qua danh mục cổ điển 60/40 và thậm chí cả trái phiếu chống lạm phát, vốn mất giá khi lợi suất tăng.

Cổ phiếu năng lượng khởi đầu mạnh mẽ, nhưng đà tăng suy yếu. Cổ phiếu công nghệ chịu tác động nặng nề từ việc tăng lãi suất. Xuyên suốt, vàng chứng minh lý do tại sao các nhà đầu tư vẫn giữ một phần trong danh mục: không phải để tìm sự hứng khởi, mà là để đảm bảo sự bền vững.

Hiệu suất các loại tài sản năm 2022

Nguồn: FE Analytics. Tất cả các chỉ số là tổng lợi nhuận tính bằng đô la Mỹ. Hiệu suất trong quá khứ không phải là chỉ báo đáng tin cậy cho hiệu suất trong tương lai. Dữ liệu tính đến ngày 12 tháng 8 năm 2025.

Năm 2022, vàng đã vượt trội so với các loại tài sản chính như trái phiếu, cổ phiếu toàn cầu và cổ phiếu công nghệ, mặc dù lợi nhuận đi ngang. Năng lượng là lĩnh vực chiến thắng duy nhất.

Rủi ro và ngoại lệ

Quy tắc “lợi suất thực tăng, vàng giảm” hoạt động hầu hết thời gian, nhưng không phải lúc nào cũng vậy. Trong khủng hoảng, cả hai có thể cùng tăng nếu yếu tố an toàn là động lực chính. Và nếu ngân hàng trung ương tiếp tục mua vào với khối lượng lớn, điều đó có thể làm giảm vĩnh viễn độ nhạy của vàng đối với lợi suất.

Mặt khác, một thế giới có lạm phát thấp và lợi suất thực cao kéo dài sẽ khiến vàng gặp khó khăn, giống như những năm 1980 và cuối những năm 1990.

Kết luận

Thập kỷ vừa qua đã xác nhận mối liên hệ giữa lợi suất thực và vàng; nhưng cũng nhắc nhở rằng mối liên hệ này có thể bị tác động bởi những yếu tố lớn hơn. Các cú sốc lạm phát, rủi ro địa chính trị, việc tích trữ vàng của ngân hàng trung ương… đều có thể viết lại các quy tắc thông thường.

Đối với nhà đầu tư, vấn đề không phải là bỏ qua lợi suất thực, mà là coi chúng như một phần của bức tranh tổng thể. Trong thời điểm bình yên, chúng thường là chỉ báo tốt nhất về hướng đi của vàng. Trong thời điểm biến động, sự chú ý của thị trường sẽ chuyển hướng.

Vâng, lịch sử cho thấy lợi suất thực giảm sẽ hỗ trợ vàng, còn tăng sẽ gây bất lợi. Nhưng hãy sẵn sàng cho những thời điểm mà thị trường quyết định rằng nó có những mối quan tâm lớn hơn.