インフレからディスインフレへ:それが2026年の資産に意味すること

2022年および2023年のインフレショックを経て、価格圧力はようやく落ち着き始めた。インフレが消えたわけではないが、上昇ペースは鈍化しており、この段階はディスインフレと呼ばれる。価格は依然として上昇しているものの、数年前に家計、政策当局、市場を動揺させたようなスピードではない。

この違いは重要である。ディスインフレは、価格が実際に下落するデフレとは大きく異なる。2025年末までに、主要経済国の多くでインフレ率は低い一桁台に戻り、中央銀行は価格圧力サイクルの最悪期が過ぎ去ったとの確信を強めていた。

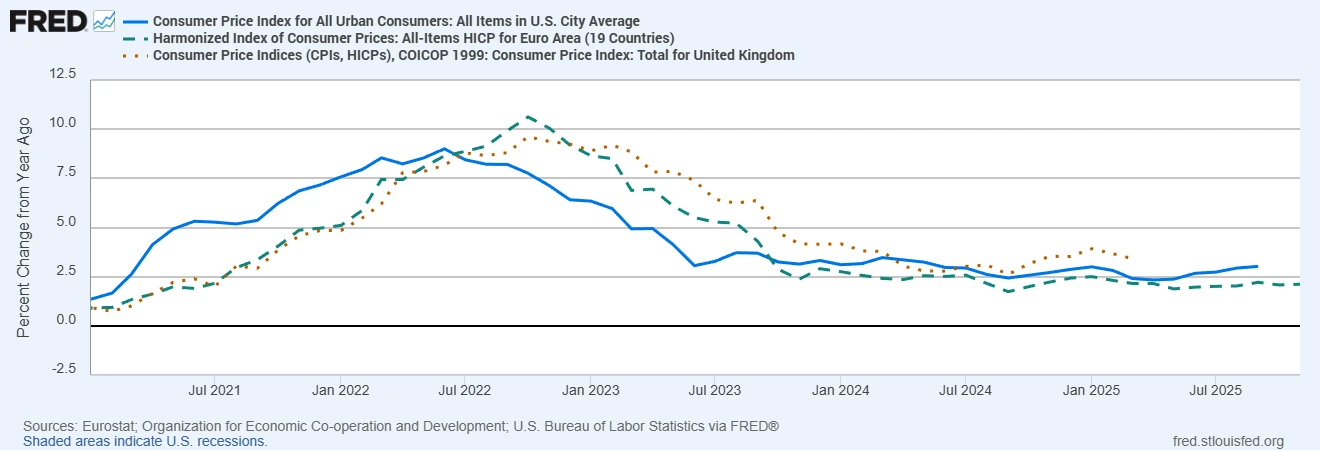

ヘッドラインCPIインフレ率(前年比):米国、ユーロ圏、英国

出所:Eurostat;経済協力開発機構(OECD);米国労働統計局(FRED®経由)

インフレは2022年のピークから大きく緩和し、米国、ユーロ圏、英国のヘッドラインCPIはいずれも低い一桁台に戻っている。

市場にとって、この転換は環境全体を一変させる。インフレが主要なリスクでなくなると、戦略の前提は大きく変わる。金利見通しは調整され、通貨フローが反応し、セクターの主導権はローテーションを始める。2026年に向かうトレーダーや投資家にとっての課題は、ディスインフレが何を支え、何を静かに損なうのかを理解することだ。

株式:グロース vs バリュー

株式市場では、ディスインフレは通常、再びグロース株に有利に働く。インフレが落ち着くと、市場はインフレ急騰期に恩恵を受けたバリュー株やコモディティ比重の高いセクターから、テクノロジー、消費関連などの成長志向の分野へと回帰する傾向がある。

その理屈は明快だ。インフレ低下は一般に実質金利の低下を意味し、将来利益の現在価値を押し上げる。これは、価値の多くが将来に位置する長期グロース企業にとって特に追い風となる。

さらに興味深かったのは、市場の裾野の変化だ。ディスインフレが定着するにつれ、パフォーマンスは一部の超大型株リーダーに限られずに広がり始めた。小型株や景気敏感株がより意味のある形で参加し、株式ラリーが集中度を下げ、より持続的になっていることを示唆した。

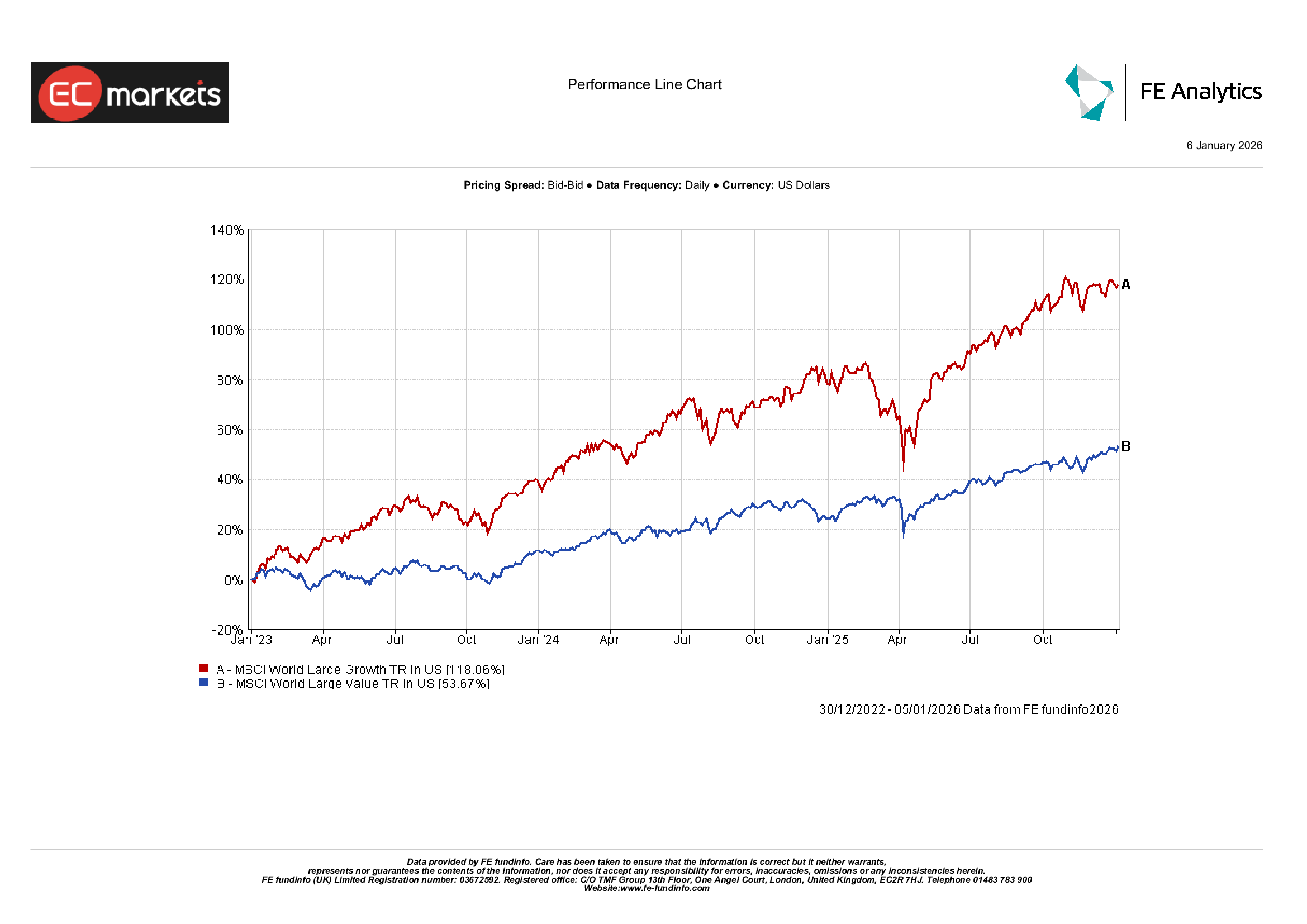

グロース株とバリュー株のローテーション

出所:FE Analytics。すべての指数は米ドル建てのトータルリターン。過去の実績は将来の成果を保証するものではない。データは2026年1月6日時点。

とはいえ、バリュエーションは依然として明確なリスクである。ディスインフレがきれいなソフトランディングではなく、実質的な景気減速を反映している場合、グロースのラリーは急速に勢いを失う可能性がある。インフレ低下は助けになるが、需要の弱さや利益の鈍化を打ち消すものではない。

2026年の鍵は利益だ。インフレが落ち着く中で利益が維持されれば、グロース株は引き続き主導できる。

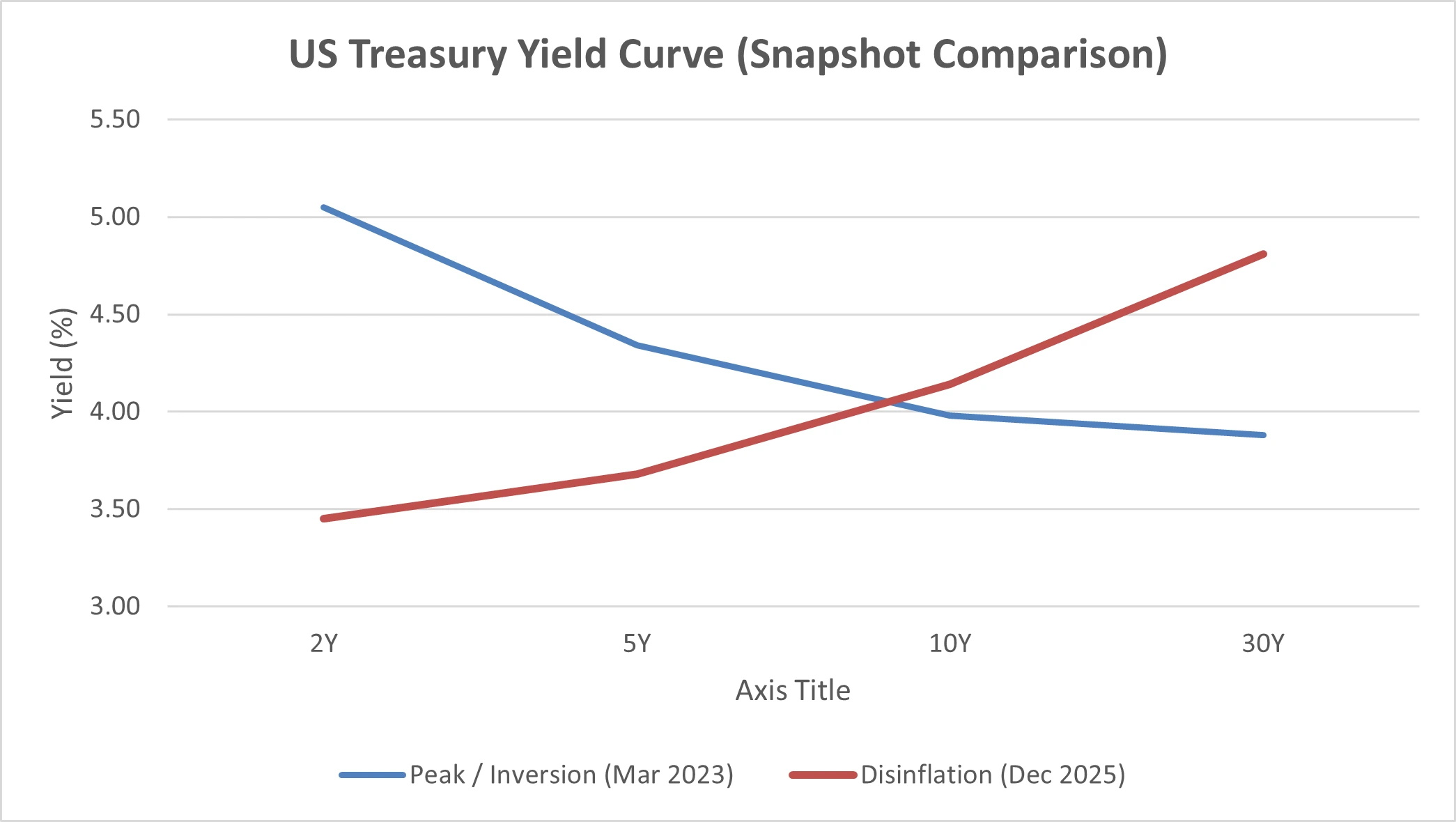

債券:デュレーションとクレジット

理論上、ディスインフレは債券にとって好材料だ。インフレ鈍化は利下げの議論を呼び戻し、歴史的に中央銀行が緩和に転じる局面では債券は好調になりやすい。

実際には、その取引はより複雑だった。インフレが緩和しても、堅調な経済指標が積極的な利下げ期待を先送りした。長期金利は多くの投資家が期待したほど低下せず、長期債のリターンを制限した。

その代わりに、短期デュレーション債やクレジットがより良好なパフォーマンスを示した。高い利回りがクッションとなり、金利感応度の低さが、政策が引き締め的な間のリターンを守った。

出所:米連邦準備制度理事会(FRED®経由)

2026年を見据えると、債券のパフォーマンスは中央銀行がどれだけ断固として動くかに大きく左右される。ディスインフレが続き、利下げがより明確になれば、長期国債はついにより意味のある上昇余地を得る可能性がある。

コモディティ:金と原油

すべてのコモディティがディスインフレに同じように反応するわけではない。特に金は堅調さを保ってきた。インフレが緩和しても、防衛的需要は消えなかった。実質利回りの低下、通貨の動き、継続する地政学的不確実性が、金を純粋なインフレ取引ではなくヘッジとして魅力的に保った。

原油は異なる物語を語る。ディスインフレはしばしば需要見通しの弱まりを示し、それがエネルギー価格の重しとなる。原油価格の低下は経済全体のコスト圧力を和らげるが、エネルギー生産者やコモディティ連動株には逆風となる。

為替と米ドル

為替市場において、ディスインフレの本質は政策の分岐にある。インフレそのものというより、誰がどれだけ早く、どの程度利下げするかが重要だ。

米国でインフレが落ち着くにつれ、追加利上げへの期待は後退し、焦点は潜在的な緩和へと移った。これによりドルの利回り優位は一部低下し、弱含む局面が生じた。

2026年に向けて、通貨の動きは地域ごとのディスインフレの進行速度や利下げ時期の違いによって左右される可能性が高い。

要点:2026年に向けたポジショニング

株式では、利益が底堅く、利下げが近づけばグロースは引き続き恩恵を受け得るが、バリュエーションは重要だ。主導権の広がりに伴い、市場参加の拡大が機会を提供する可能性がある。

債券では、高利回り環境で短期デュレーションとクレジットが機能してきた。持続的な緩和の明確なシグナルが出てくれば、デュレーションを延ばす準備を。

コモディティでは、実質利回りが低く不確実性の高い世界において、金は引き続きヘッジとしての役割を果たす。

総じて、ディスインフレは環境を航行しやすくするが、リスクを取り除くわけではない。2026年の機会は現実的だが、一方向の取引ではない。