مؤشر CPI مقابل مؤشر PCE: لماذا يهتم المتداولون بمقياسين للتضخم

غالباً ما يحتار المتداولون عند صدور بيانات التضخم الشهرية. ففي لحظة تقفز الأسواق بناءً على أحدث قراءة لمؤشر أسعار المستهلك (CPI)، وفي اللحظة التالية يذكّرنا المحللون بأن الاحتياطي الفيدرالي يراقب في الواقع مؤشر نفقات الاستهلاك الشخصي (PCE). لماذا يوجد هذان المقياسان، ولماذا تتعامل الأسواق معهما بشكل مختلف إلى هذا الحد؟

يُعد مؤشر CPI المقياس الأكثر حضوراً في العناوين الرئيسية. وهو يُعدّ من قبل مكتب إحصاءات العمل الأمريكي (BLS)، ويتتبع التغيرات في أسعار سلة ثابتة من السلع والخدمات التي تشتريها الأسر الحضرية. وبعبارة بسيطة، يعكس مؤشر CPI ما تدفعه الأسر من جيوبها مباشرة مقابل بنود مثل الإيجار والوقود والمواد الغذائية أو الملابس. وهذا ما يجعل مؤشر CPI واضحاً جداً. فأي مفاجأة كبيرة في قراءة CPI قد تشعل تحركات فورية في الأسواق.

وعلى النقيض من ذلك، يتبنى مؤشر أسعار PCE الصادر عن مكتب التحليل الاقتصادي الأمريكي (BEA) رؤية أوسع. فهو لا يشمل فقط ما تدفعه الأسر مباشرة، بل يتضمن أيضاً الإنفاق الذي يتم بالنيابة عنها، مثل تكاليف الرعاية الصحية التي يتحملها أصحاب العمل أو برامج الدعم الحكومية. كما أن سلته أوسع، ويتم تعديل أوزانها بوتيرة أكثر تكراراً لالتقاط سلوك الاستبدال. ونتيجة لذلك، تميل قراءات PCE إلى أن تكون أقل قليلاً وأكثر سلاسة مقارنة بمؤشر CPI.

يكمن أحد الفروق الفنية الرئيسية في كيفية تحديث كل مؤشر لـ«سلة» السلع. إذ يستخدم مؤشر PCE صيغة الترجيح المتسلسل (مؤشر فيشر المثالي) التي تتكيف عندما ينتقل المستهلكون إلى بدائل أرخص، في حين يعتمد مؤشر CPI على سلة أكثر ثباتاً (لاسبيير) لا تتغير إلا ببطء. عملياً، يعني ذلك أن مؤشر PCE «يأخذ الاستبدال في الحسبان». فعلى سبيل المثال، إذا ارتفعت أسعار لحوم الأبقار واتجه المشترون إلى شراء المزيد من الدجاج، فإن مؤشر PCE سيعكس هذا التحول، بينما لن تفعل سلة CPI الثابتة ذلك. ومع مرور الوقت، يميل هذا إلى جعل تضخم CPI أعلى قليلاً، لأن CPI لا يحتسب فوراً عمليات الاستبدال التي تخفف من ضغوط الأسعار.

لماذا يفضّل الاحتياطي الفيدرالي مؤشر PCE

تحوّل الاحتياطي الفيدرالي رسمياً إلى مؤشر PCE حوالي عام 2000، ويعتمد الآن هدف التضخم البالغ 2% على هذا المقياس. ويفضّل صانعو السياسات مؤشر PCE لأنه يغطي نطاقاً أوسع من الاقتصاد (بما في ذلك بعض أوجه الإنفاق التي لا يرصدها CPI)، كما أن ترجيحه المتسلسل يلتقط سلوك الاستبدال لدى المستهلكين. ويشير المحللون إلى أن «الترجيح الديناميكي» والنطاق الأوسع لمؤشر PCE يقدمان صورة أوضح لاتجاهات التضخم الأساسية.

لماذا تركز الأسواق على مؤشر CPI

إذا كان الاحتياطي الفيدرالي يركز على مؤشر PCE، فلماذا يشعر المتداولون بالذعر عند صدور CPI؟ يعود ذلك في الغالب إلى العادة والتوقيت. فمؤشر CPI أكثر وضوحاً، ويعتاد الناس على متابعة رقمه المألوف. كما أنه يصدر قبل التقرير الرسمي لمؤشر PCE بنحو أسبوعين، لذا فإنه عملياً غالباً ما يقود تحركات الأسواق.

روايات متباينة وإشارات مختلطة

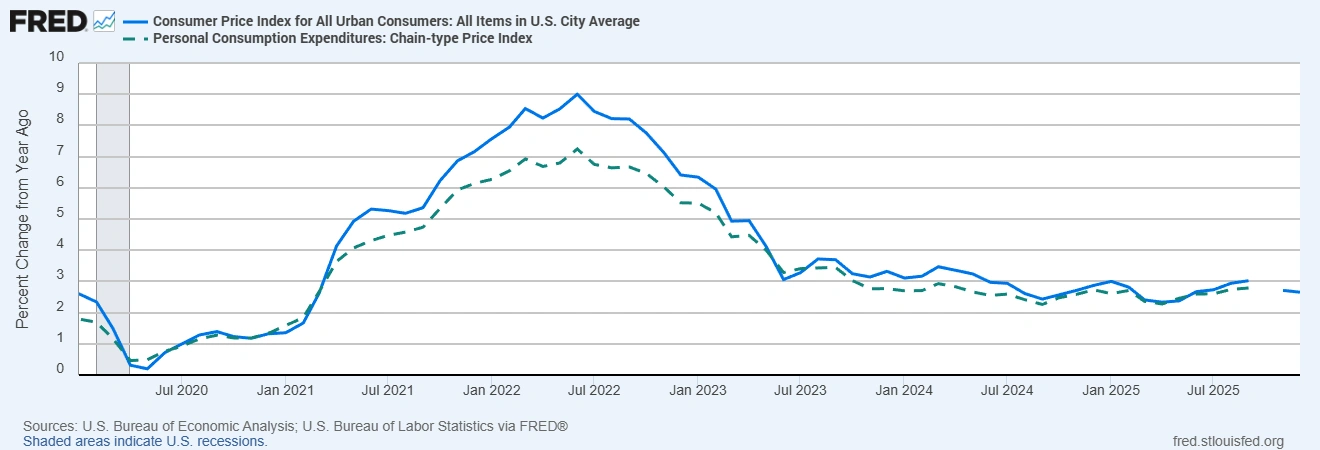

قد يتباعد مؤشر CPI ومؤشر PCE أحياناً. فعلى سبيل المثال، يمنح CPI وزناً كبيراً للإسكان، في حين يعطي PCE وزناً أكبر للرعاية الصحية. وقد ساهم ذلك في أن يكون CPI أعلى بكثير من PCE خلال عام 2022 – وهو أكبر فارق مسجّل على الإطلاق! وتحذر مؤسسة TD Economics من أن مثل هذا الانفصال «سيعقّد قدرة الاحتياطي الفيدرالي على الجزم بأن التضخم قد انعطف فعلاً».

وقد يؤثر هذا التباعد المستمر على تواصل الاحتياطي الفيدرالي وتقلبات الأسواق في عام 2026.

معدل التضخم: CPI مقابل PCE (على أساس سنوي %)

المصادر: مكتب التحليل الاقتصادي الأمريكي؛ مكتب إحصاءات العمل الأمريكي عبر FRED®

يوضح الرسم البياني كيف أن مؤشر CPI (الخط المتصل) كان باستمرار أعلى من مؤشر PCE (الخط المتقطع)، خاصة خلال ذروة التضخم في عام 2022. ويعكس هذا التباين اختلافات في الأوزان والمنهجية؛ وهو أحد الأسباب الرئيسية التي تجعل الاحتياطي الفيدرالي يفضل مؤشر PCE بينما تتفاعل الأسواق غالباً مع CPI.

وضع الأمور في سياقها الصحيح

فما الذي ينبغي على المتداولين فعله؟ بدلاً من اختيار أحد الجانبين، من الأفضل استخدام المقياسين معاً. راقبوا اتجاهات التضخم على مدى عدة أشهر. فالبنوك المركزية تفكر من حيث الاستمرارية، وليس بناءً على نقطة بيانات واحدة فقط. تذكّروا أن الاحتياطي الفيدرالي يقيم التضخم اعتماداً على مؤشر PCE، حتى وإن تفاعلت الأسواق بقوة مع CPI. المفتاح هو السياق: التركيز على الاتجاهات ومدة استمرار التغيرات في الأسعار، وليس مجرد عنوان واحد.

الخلاصة: لكل من CPI وPCE دورهما. يعتمد الاحتياطي الفيدرالي على مؤشر PCE الأوسع وذو الترجيح المتسلسل لتقييم اتجاهات التضخم طويلة الأجل، في حين أن الرقم الرئيسي لمؤشر CPI «يعمل كمحرّك للمشاعر في السوق». إن فهم أسباب الاختلاف بينهما، بدلاً من الذعر من نقطة بيانات واحدة، سيساعدك على التعامل بثقة مع تقرير التضخم القادم.

لقد رأينا ذلك بوضوح في السنوات الأخيرة. فعلى سبيل المثال، خلال عام 2022 ارتفع معدل تضخم CPI في الولايات المتحدة بنحو 3.4 نقاط مئوية فوق PCE – وهو أكبر فارق مسجّل. وكان ذلك إلى حد كبير بسبب الارتفاع الحاد في إيجارات المساكن وتكاليف الطاقة. فهذه الفئات تحمل وزناً كبيراً في مؤشر CPI، لكنها أقل وزناً في مؤشر PCE (لا سيما أن PCE يشمل الكثير من الإنفاق غير النقدي وإنفاق الأطراف الثالثة)، مما جعل CPI يرتفع أكثر. وباختصار، عندما ترتفع أسعار السكن والوقود بسرعة، يتحرك CPI بقوة أكبر من PCE.

خلاصة عملية: لا تركز على مقياس واحد فقط. تحقق دائماً من أي مؤشر يتحرك ولماذا. فإذا كان CPI أعلى من PCE، فغالباً ما يشير ذلك إلى قفزات كبيرة في بنود مثل الإسكان أو الوقود؛ أما إذا كان PCE أعلى، فيشير ذلك إلى تحولات أوسع في إنفاق المستهلكين (كما لاحظ بعض المحللين في أواخر عام 2025). وتذكر أن الاحتياطي الفيدرالي يستهدف تضخم PCE، حتى وإن تفاعلت الأسواق مع CPI. وبعبارة أخرى، انظر «تحت الغطاء»: قارن بين المؤشرين ومكوناتهما لمعرفة أين يقف التضخم فعلياً، وستكون أكثر استعداداً لتفسير مفاجآت البيانات في التداول.